Избранное трейдера Тимофей Мартынов

Как исторически ведет себя в августе фондовый рынок РФ и когда он уже начнет расти

- 03 августа 2024, 08:42

- |

Начался последний месяц лета, а наш рынок продолжает снижаться. Как он обычно ведет себя в августе и когда уже вернется к росту? Обсудим это в данной статье.

Что сейчас происходит с нашим рынком?

Он снижается! С начала коррекции (с 17 мая) наш фондовый рынок потерял уже 17%:

Многие качественные акции, «голубые фишки» нашего рынка сейчас находятся в просадке и не помогает даже фактор реинвеста дивидендов и стремление бумаг расти после их выплаты для закрытия гэпов, которые образовались в летний дивидендный сезон.

Почему рынок снижается?

Сейчас на наш рынок давят несколько негативных факторов, но основную роль играет высокая ключевая ставка.

26 июля наш ЦБ поднял ключевую ставку до 18%, рынок акций отреагировал на это снижением, усилив коррекцию, которая продолжается уже больше 2,5 месяцев.

Ставку повышают для борьбы с инфляцией, которая на текущий момент составляет около 9% в годовом выражении:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 28 )

Разумный инвестор: новая перезагрузка портфеля. Июль 2024 г.

- 02 августа 2024, 18:24

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

На этой неделе я решил перезагрузить свой портфель. Наверное запоздалое, но нужное решение. Заседание ЦБ 26 июля 2024 г. стало поворотной точкой, повышение до 18% было ожидаемо, но вот сроки снижения были сдвинуты фактически на год:

«Банк России повысил ключевую ставку на 200 б. п. до 18,00%, сигнал остался жестким. Регулятор также заметно пересмотрел вверх собственный прогноз по ставке на будущие годы: на 4 п. п. до 14–16% на 2025 г. и на 4 п. п. до 10–11% на 2026 г. Из прогноза ЦБ на текущий год следует, что ставка на конец года может оказаться в диапазоне 18–20%».

Получается, то, что я ждал в 2025 году, можно смело сдвинуть на 2026 год. И это, кстати, уже второй раз происходит. Снижение ставки ЦБ и серия IPO моей главной инвестиции АФК Система будут в 2025-2026 гг.

( Читать дальше )

«Ренессанс страхование»: в расчете на премию по страховке

- 02 августа 2024, 02:05

- |

Высокие ставки в экономике повышают спрос на сберегательные продукты «Ренессанс страхование», в то время как повышение доходов населения поддерживает рост продаж в сегменте ДМС. Тенденция к удорожанию транспортных средств способствует повышению сборов страховых премий в сегменте автострахования, а более высокие процентные ставки стимулируют рост доходов от инвестиционного портфеля.

«Ренессанс страхование» — один из крупнейших независимых страховщиков в России, услугами которого пользуется более 5 млн клиентов. В 2021 компания провела IPO на Московской бирже, а акции компании были включены в котировальный список первого уровня. В свободном обращении находится более 27% акций «Ренессанс страхование».

Рыночная конъюнктура. Объем страховых премий в I квартале 2024 года вырос на 5,5% по сравнению с 2023 годом и составил 578 млрд руб.

Рыночная конъюнктура. Объем страховых премий в I квартале 2024 года вырос на 5,5% по сравнению с 2023 годом и составил 578 млрд руб.

( Читать дальше )

Обзор по компании Магнит

- 31 июля 2024, 16:18

- |

Сектор: Розничная торговля продуктами питания и потребительскими товарами

▪️Капитализация: 6,78B$

▪️P/E — 10

▪️P/S — 0.23

▪️P/B — 3.7

ℹ️ Компания оценивается средне, по рынку. Есть более дорогие, есть более дешевые. Перекупленности или перепрданности нет.

🗞 Новостной фон

▪️Аналитики Т-Инвестиций видят потенциал роста акций Магнит до 7500 руб на горизонте года

▪️Акционеры Магнит одобрили дивиденды 2023г (412,13 руб/акц). Отсечка — 15 июля

▪️«Вкусвилл» и «Магнит» вышли со своей косметикой в другие сети. Ритейлеры начали расширять каналы продаж собственных торговых марок (СТМ) непродовольственных товаров, где доля онлайн-продаж растет особенно сильно.

▪️В Подмосковье построят распределительный центр и откроют около 110 магазинов «Магнит»

▪️Чистая прибыль Магнита в 1 кв 2024 по РСБУ выросла в 11 раз г/г, до 1,33 млрд руб

💰 Финансовое здоровье

▪️Активы компании растут из года в год. Так в 2015 году у компании было 404 млрд р. в активах, а в 2023 уже 1,429T р. Только в 2020 году активы на несколько миллиардов рублей были ниже, чем годом ранее, в другие годы всегда был рост год к году.

( Читать дальше )

Ипотечное кредитование обрушилось в июле

- 31 июля 2024, 07:57

- |

📉 Любопытную статистику по ипотечному жилищному кредитованию (ИЖК) опубликовал накануне сервис «ДОМ. РФ». На фоне завершения с 1 июля 2024 года гос. программы «Льготная ипотека» и изменения условий по «Семейной ипотеке», объём выдачи льготной ипотеки по итогам первых трёх недель июля снизился в России на -48% (г/г) до 223 млрд руб. в денежном выражении и на -55% (г/г) по количеству оформленных ипотечных займов:

Впрочем, это было ожидаемым событием, да ещё и на фоне июньского ажиотажа, когда в последний месяц действия льготной ипотеки у россиян наблюдался бурный рост жилищного кредитования, все очень хотели поучаствовать в этом празднике и максимально спешили влезть в кредитную кабалу. Чтобы вы понимали, объём кредитования в июне превзошёл майский показатель на +44,5% (м/м), достигнув отметки в 788,5 млрд руб. Впрочем, с другой стороны, попытку зафиксировать привлекательную ставку по ипотеке на много лет вперёд можно и засчитать, если, конечно, закрыть глаза на взлетевшие цены на квадратные метры.

( Читать дальше )

Костры инфляции

- 30 июля 2024, 19:22

- |

На что стоит обратить внимание?

Во-первых, говорить надо не столько о прогнозном номинальном значении КС, сколько о жесткости ДКП.

Во-вторых, сравнивая с апрельским прогнозом надо отметить, что прогноз по нейтральной ставке повышен на 1.5 п.п. Это очень много.

В-третьих, умеренно закредитованным компаниям куда важнее не номинальный, а реальный уровень ставок. Как видим, в прогнозе, реальная ставка будет оставаться двузначной и в 25-м году.

Напоследок отмечу, что чем выше уровень закредитованности компании, тем более уместно рассматривать именно номинальные ставки. Таким компаниям вдвойне не повезло: и нейтральную ставку повысили и жесткость ДКП.

Малозакредитованные компании же (особенно имеющие отрицательный чистый долг) же напротив наслаждаются жесткими условиями и полученным процентам.

TMON "переименовал" комиссию с 0.15% до 1.05%, не дожидаясь 2025 года

- 30 июля 2024, 19:16

- |

Вместе с перенаименования банка и брокера с «Тинькофф» на «Т-Инвестиции» был переименован и фонд «Тинькофф Денежный рынок», который получил название «Т-Капитал Денежный рынок». И всё бы ничего, однако вместе со сменой названия Т-Инвестиции "переименовали" и комиссию фонда с 0,1% (а с 01 января 2025 года — в размере 0,5%) до 1%. Вместе с комиссией депозитария полная комиссия фонда теперь составляет 1,05% вместо прежних 0,15% (а с 01 января 2025 года — 0,55%).

Что самое интересное, #TMON пропал из списка фондов Т-Капитал (https://www.tbank.ru/invest/catalog/etfs/tinkoff-capital/) и, как и прежде, брокер Т-Инвестиции не предоставляет возможность торговать своим же фондом, фонд доступен только у сторонних брокеров, таких, как Альфа Инвестиции и ВТБ.

( Читать дальше )

Максим Орловский - Доллар может быть по 75! Встречный ветер для Сбербанка!

- 30 июля 2024, 18:37

- |

Максим Орловский, Генеральный директор компании «Ренессанс Брокер». Запись 30.07.24

00:01 Подводка

01:00 Про Самообладание и при отдых летом

02:20 Высокая ставка это встречный ветер для акций

03:00 Про жесткую риторику ЦБ

04:50 Самое важное это цены на нефть и отношение с Китаем

05:30 Золото как защитный актив

07:20 Про крипту

08:00 Вызов для акций Сбербанка про IT компании

10:50 Астра или Позитив?

11:20 Компании-жулики😂

13:50 Еще раз про Сбербанк про ставки

16:00 ЦБ удастся справится с инфляцией?

18:00 Горячая фаза СВО и фондовый рынок

20:00 Черные лебеди и коррекция

21:00 Про нефтяной сектор биржи

22:00 Акции Яндекса

23:30 Дождемся снижения ставки!

24:50 Про акции Т-Банка

26:00 Про акции Новатэка и акции Газпрома

29:20 Про дружеских инвесторов и про доллар США

Этот пост забанили на Дзене. Поэтому я опубликую его тут

- 30 июля 2024, 16:15

- |

В следующий раз, когда вам будут уверенно рассказывать, что Ютуб (или любую другую иностранную площадку) надо замедлить/забанить, потому что иностранное мешает развитию отечественных платформ, вспомните, что на отечественных платформах все неудобное можно тихонько замести под ковер — никто и не заметит.

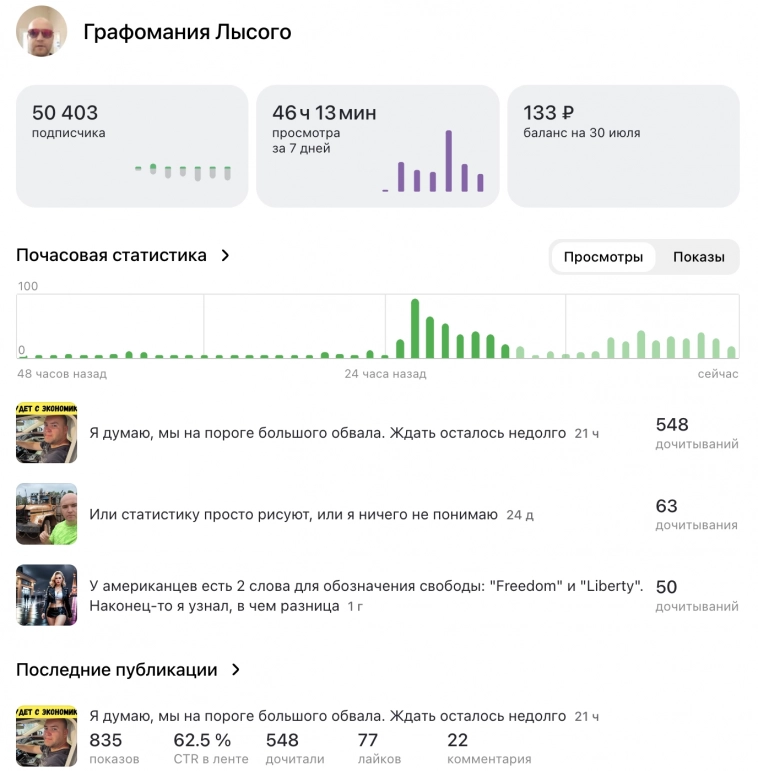

У меня целый канал на 50 тысяч подписчиков так сдох (отправился в теневой бан) на хваленой отечественной платформе Дзен. Поддержка смеется в лицо. Ну ладно, это просто авторская ремарка, вы же не за этим открыли материал.

В общем, вот такой пост. За сутки набрал 500 просмотров. Кто не в курсе алгоритмов соцсетей, CTR 60% — это примерно в 2 раза выше показателя, при котором пост на таком канале должен в норме набирать от 100 тысяч просмотров. Всем интересен пост, но никому его не показывают. Неудобный пост.

Поэтому я решил удалить его с Дзена и опубликовать здесь как оригинальный материал — ибо по теме ресурса.

У меня есть личный индикатор, когда ждать обязательного ополовинивания уровня жизни. Срабатывает безотказно в среднем каждые 5 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал