Избранное трейдера Тимофей Мартынов

Выбор брокера (сводная таблица условий и тарифов)

- 01 апреля 2019, 11:33

- |

Самый распространённый вопрос у тех, кто только начинает свой путь в мире трейдинга – какого брокера выбрать? Что касается качества предоставления услуги, то топовые брокеры плюс-минус одинаковы в этом вопросе. У всех могут случаться накладки и проблемы, но в целом качество услуг будет примерно на одинаковом уровне. Что же касается тарифов, а именно комиссий за обороты и сделки – то тоже всё плюс-минус одинаково, сильного перекоса вы не найдёте. Но дьявол кроется в деталях. Скрытые платежи, комиссии, минимальный оборот, плата за пользованием терминала, сложности с выводом средств и всё подобное – вот, что действительно отличает условия брокерского обслуживания.

Чтобы облегчить жизнь многим, я подготовил сводную таблицу с общей и по возможности полной информацией стоимости услуг брокерских компаний.

Сразу отвечу на ряд вопросов:

1) Именно эти компании я выбрал потому, что они входят и в ТОП 10 по количеству активных клиентов на Московской бирже и в ТОП 10 по обороту клиентских денег, а значит пользуются максимальным спросом и у мелких и у крупных инвесторов.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 31 )

Облигации: быстро и эффективно

- 31 марта 2019, 19:29

- |

Очень понравится тем, кто любит подачу информации в виде емких, структурированных разделов. «Воды» нет, все по сути. В книге можно легко и быстро сориентироваться благодаря удобной навигации.

Информация ориентирована в первую очередь на тех, кто хочет понять рынок облигаций глубже уровня ОФЗ. В книге рассмотрены не только особенности, инструменты, участники, организация и регулирование рынков облигаций, но и сами облигации, их характеристика и оценка. Резюме и блок-схемы в конце разделов помогают в построении общей картины, для закрепления материала приведены контрольные вопросы.

Из минусов — книга вышла около 10 лет назад, поэтому приведенные в ней практические примеры выглядят несколько устаревшими. Однако, актуальности они не теряют.

В завершение, хочу отметить, что данная книга будет очень полезна тем, кто хочет разобраться в рынках облигаций максимально быстро и эффективно.

Михай Чиксентмихайи. Поток. Психология оптимального переживания

- 30 марта 2019, 11:36

- |

Счастье это свойство личности, одни личности этим свойством обладают, другие – нет.

Любое свойство возникает только при взаимодействии одного объекта с другим в определенных условиях. Так например, восприятие цвета возникает при взаимодействии органа чувств (глаза) с каким-либо предметом при условии наличия освещения. В связи с этим, для того чтобы понять природу какого-либо свойства нам нужно изучить характеристики каждого из объектов, отвечающие за его возникновение, а также понять характер взаимодействия между данными объектами. Счастье не исключение. И конечно же ученые, изучающие счастье, всегда придерживаются данной методологии…. Верно? НЕТ!

Счастье возникает при взаимодействии человека с окружающей средой. Большинство исследователей озадачены составлением перечня объектов окружающей среды, которые сделают человека счастливым (богатство, социальное окружение и т.д.) и иногда переходят на исследование некоторых характеристик самого человека, которые важны для счастья (напр., здоровье, самооценка, образование и т.д.). Однако характер взаимодействия человека с окружающей средой совершенно выпадает из их вида. У человека может быть зрение и он может находиться в комнате полной разноцветных предметов, но в темноте он ничего не увидит. Но даже человек со слабым зрением сможет различить цвета, если для этого создадут определенные условия. Взаимодействие — ключ пониманию свойств. И истинный исследователь счастья должен поставить именно взаимодействие человека с окружающей средой в центр своего исследования.

( Читать дальше )

Страсти по Bristol-Myers Squibb

- 30 марта 2019, 09:56

- |

Давно присматриваюсь к BMY. Фундаментальные показатели – конфета. Хорошая ликвидность, высокие дивы – 3,42, Buyback. Растущий денежный поток.

В настоящий момент бумага падает.

Основная причина – планируемое слияние с Celgene (дата голосования 12.04.2019)

Аналитики оценивают высокую вероятность закрытия сделки в 3 квартале.

BMY это слияние встанет в 74 млрд.$

Против сделки выступают акционеры BMY, которые считают, что принимают слишком большой риск привлечения Celgene и эта сделка не дает BMY никакого дифференцированного научного подхода и не расширяет их доходную базу.

Также считается, что слияния в фармацевтических компаниях не работают. В качестве примера этой мысли обычно приводят Actavis и Allergan.

Менеджмент BMY приводит свои аргументы:

— Основной иммуно-онкологический препарат Opdivo и 2-3 других препаратов столкнуться через некоторое время с истечением сроков патентов.

— Покупка Celgene теоретически позволяет вложить деньги и капитал в покупку чего-то, что могло бы обеспечить им значительный рост.

— Они немедленно становятся 1-м игроком в онкологии благодаря привлечению Revlimid, и это $ 10 млрд в годовом объеме продаж.

— Они по-прежнему будет лучшим игроком в сердечно-сосудистой системе — антикоагулянты Eliquis.

— Есть еще около 9-и препаратов 50% стадии Фазы 1 и Фазы 2

( Читать дальше )

Утренний кофе, "Коммерсант" и аналитика по санкциям

- 30 марта 2019, 09:40

- |

Какие санкции грозят России в 2019 году

www.kommersant.ru/doc/3841692?from=doc_vrez

Реквием по американской мечте

- 27 марта 2019, 21:26

- |

Ноам Хомский на RT выпустил фильм который снимали 4 года!

Кто не знает, Ноам Хомский — философ и публицист, один из самых влиятельных мыслителей нашего времени.

Реквием по американской мечте

Надо заставить людей ненавидеть и бояться, тогда ими будет легче манипулировать; и именно это делают власти США, прикрываясь демократическими ценностями, считает Ноам Хомский.

«Реквием по американской мечте» — это его итоговое интервью в формате документального фильма. Хомский анализирует, как американская экономика превратилась в олигархическую систему, ведущую войну против среднего класса. Он сформулировал десять принципов, с помощью которых элиты сосредоточили в своих руках власть и богатство.

Трейлер:

( Читать дальше )

Инверсия кривой доходности облигаций США и S&P500

- 25 марта 2019, 18:22

- |

Зеленая линия — индекс S&P500

Красные линии — время, когда синяя линяя уходит ниже 0 (инверсия кривой)

На прошлой неделе кривая доходности США впервые с 2007 инвертировалась.

Я решил посмотреть что это значит в историческом контексте.

Оказалось, что ничего. Да, явление не частое, но в прошлом за ней (инверсией) чаще даже следовал рост S&P500, а не снижение.

Разработчикам из Tradingview на заметку: я использовал reuters eikon charts. Почему?

( Читать дальше )

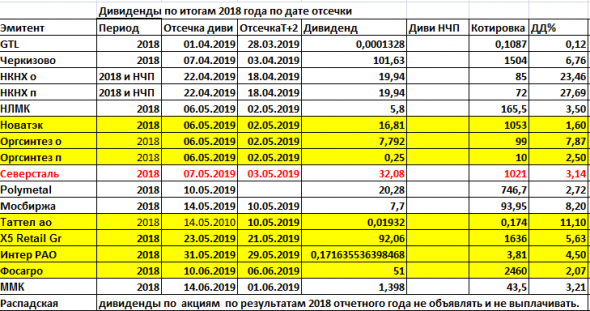

Дивиденды2019 и ажиотажный спрос на валюту)

- 24 марта 2019, 18:19

- |

Желтым выделены решения СД, вышедшие на прошлой неделе.

Красный шрифт: решение СД Северстали о ускорении выплат дивидендов Изменились даты отсечки под дивиденды

Дайджест дивидендных новостей за последнее время:

Правительство рассматривает инициативу об усилении контроля за инвестиционными программами "Газпрома" и «Транснефти».

Сейчас в правительстве прорабатывается вопрос о повышении контроля над инвестпрограммами компаний, которые являются естественными монополиями в сфере газоснабжения, транспортировки нефти и нефтепродуктов. Cоответствующая инициатива отражена в проекте поправок к законопроекту «О внесении изменений в Федеральный закон „О естественных монополиях“.

Уникальный геологоразведочный комплекс и использование современных технологий позволит „АЛРОСА“ восполнять ресурсы с минимальными затратами и поддерживать добычу на стабильном уровне около 38 млн карат в год, как минимум, до 2030 года. – компания

( Читать дальше )

Как супермаркет узнает о беременности вашей дочери раньше вас?

- 24 марта 2019, 11:18

- |

Квинтиль это квантиль только порядком выше, что тут не понятного?

Об авторе:

Чарльз Уилан — автор бестселлера «Голая экономика», вошедшего в список 100 лучших бизнес-книг всех времен и народов по версии 8-800-CEO-READ и переведенного на 13 языков. Профессор, преподаватель экономики и политики в Чикагском университете и Дартмутском колледже с многолетним стажем. С 1997 по 2002 год Уилэн работал корреспондентом журнала The Economist. Кроме того, он работал внештатным автором таких изданий, как Chicago Tribune, The New York Times и Wall Street Journal. Колумнист Yahoo! Finance.

Также у меня есть ещё две его книги, которые я планирую прочитать в будущем, это его бестселлер и «Голые деньги», так как прочитанной книгой я очень доволен.

Так как это моя первая прочитанная книга по статистическому анализу, то оценка может быть весьма субъективной, но я постараюсь предоставить вам описание, позволяющее определить степень этой субъективности.

Во первых эта книга не является простым учебником по статистике, скорее она описывает её как бы со стороны, не углубляясь особо в детали.

Эта книга идеально подойдёт для тех кто хотел бы просто узнать чем занимаются «профессиональные статистические аналитики» и для тех кто хочет таковым стать, но не знает с чего начать.

В начале книги описывается всем известный «Парадокс Монти Холла» — о нём ничего нового в принципе я не узнал из книги, как и о «эффекте низкой базы».

Ну а дальше было много интересного, вкратце я запишу основные тезисы:

Коэффициент Джини — как глобализация влияет на общественное неравенство.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал