Избранное трейдера Тимофей Мартынов

Покупка акций компании Ciena Corporation ($CIEN). Инвестидея от 07.11.2018

- 08 ноября 2018, 17:10

- |

Биржа: NYSE

Сектор: Technology

Отрасль: Communication Equipment

Условия сделки

Покупка: в зоне $28–$30

Стоп-лосс: под $22,5

Тейк профит: $45

Горизонт инвестирования: до конца 2019 г.

Краткая характеристика компании

Ciena Corporation была основана в 1992 г. и размещена в Ганновере, Мэриленд. Компания разрабатывает решения для сетевой инфраструктуры и интеллектуального программного обеспечения, а также предлагает широкий спектр комплексных услуг.

Сайт и основные продукты Ciena Corporation

Ciena работает с компаниями из области здравоохранения, финансов, СМИ, коммунального хозяйства, развлечений, перевозок и розничной торговли. Некоторые из крупных клиентов корпорации:

- финансовые компании — Австралийская фондовая биржа, Cal (Israel Credit Cards Ltd), Гонконгская фондовая биржа, Корейская биржа;

- коммунальные компании — JEA, Департамент водоснабжения и энергетики Лос-Анджелеса, Управление коммунальным обслуживанием резервации навахо;

- медиа-холдинги — Gannett, Швейцарская радиовещательная корпорация, Neos Networks;

- медицинские учреждения — Iowa Health System, больница Св. Франциска в Хартфорде, клиника UC Health в Цинциннати, WakeMed Health and Hospitals.

( Читать дальше )

QUALCOMM Incorporated - Отчет за 2018 фингод. Убыток $4,864 млрд

- 08 ноября 2018, 13:23

- |

QUALCOMM Incorporated — компания по исследованию и разработке технологий беспроводных средств связи, а также SoC. Компания имеет более 170 офисов в более чем 40 странах.

Qualcomm основана в 1985 году. Штаб-квартира расположена в Сан-Диего, штат Калифорния, США. Число сотрудников компании на сентябрь 2018 года составило 35400 человек. В течение 2018 финансового года, число сотрудников сократилось на 2400 человек с 37800 на 24 сентября 2017 года, в основном из-за действий, предпринятых в соответствии с планом по сокращению затрат.

( Читать дальше )

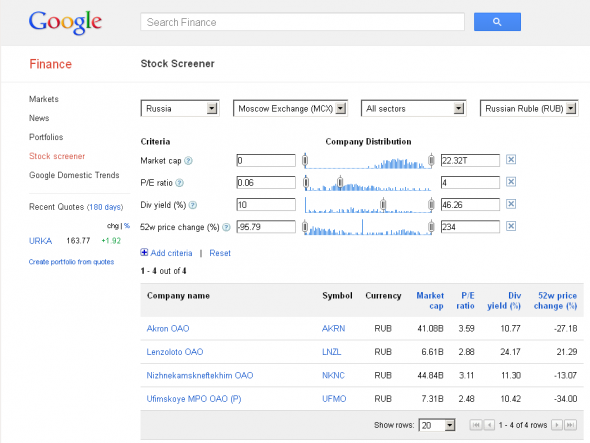

Какая замена теперь вместо Google stocks screener?

- 07 ноября 2018, 22:32

- |

За сим вопрос — а где ещё можно посмотреть бесплатно фундаментал по акциям мамбы, так чтобы и price to share и по дивидендам и остальному можно было выборку по фильтрам делать и желательно в рублях.

finviz и прочие работают только с Америкой

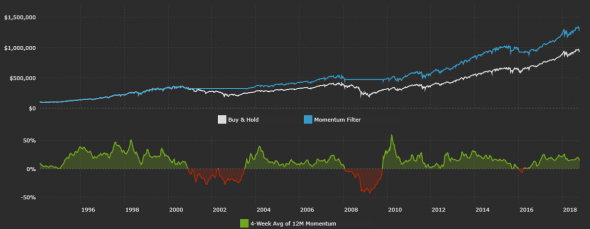

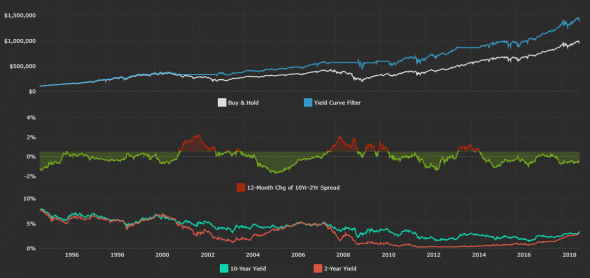

Простая стратегия S&P 500

- 07 ноября 2018, 21:40

- |

Как это работает. Есть всего две позиции: быть на 100% вложенным в S&P 500, либо быть на 100% в кэше. Для каждого индикатора есть фильтр, который говорит когда выходить в кэш. Синяя линия показывает инвестирование с фильтром, белая — купи и держи S&P 500.

Примеры. Приведу здесь те фильтры, которые показали лучший результат.

Если 4-недельная средняя 12-месячного моментума к закрытию в пятницу больше 0%, то оставайся в лонге S&P 500:

Если разница между ставкой на 10-летние облигации и 2-летние облигации увеличилась на больше чем 0,5% за последние 12 мес, выходи в кэш.

( Читать дальше )

Факты и факторы – пример грамотного анализа акций

- 06 ноября 2018, 07:29

- |

Факты и факторы – пример грамотного анализа акций

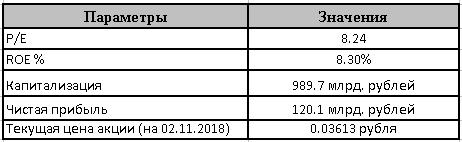

Каждый раз, принимая решение о покупке или продаже акций на фондовом рынке, мы обычно учитываем различные факторы технического или фундаментального характера, а часто и те и другие. В данной статье я не рассматриваю решения о покупке или продаже, принимаемые на основе чьих-то советов, внезапного порыва или соображений подобных “покупаю просто потому, что сильно упало”. Но даже серьезный анализ одних фундаментальных или технических факторов может оказаться недостаточным без учета фактического изменения цены бумаги за определенный период по отношению к изменению индекса акций и по отношению к изменению других акций этого же сектора. Данную мысль я постараюсь проиллюстрировать на примере анализа фундаментальных факторов банка ВТБ, голубой фишки, одной из наиболее ликвидных акций МосБиржи. Итак, по результату годового отчета по МСФО за 2017 год банка ВТБ мы можем составить следующую табличку:

( Читать дальше )

Скрытая сторона вещей

- 04 ноября 2018, 22:33

- |

www.ozon.ru/context/detail/id/6597688/

Я верю, что эта книга поможет некоторым из наших братьев осознать важность той, намного большей части жизни, которая находится за пределами нашего физического зрения, и понять чему учил нас сам Господь...

Ч. Ледбитер

( Читать дальше )

Подход к долгосрочным инвестициям на примере дочек Россетей

- 04 ноября 2018, 14:25

- |

если инвестиция долгосрочная, а не спекулятивная, то тут необходимо учитывать следующие факторы:

1. недооценка по отчетности должна быть в разы. от 3х и выше.

ФСК этому соответствует, ни одна МРСК и рядом не стоит.

2. у АО должна быть возможность роста по ЧА и т.д.

ФСК есть куда расти, Федеральные сети тянутся по всей РФ, а соответственно и в будущем текущая смешная рыночная цена будет расти.

МРСК ограничены своим регионом, им некуда развиваться они зажаты ограниченным регионом пространством.

3. Стабильная дивидендная доходность и рост Чистой прибыли.

50% от скорректированной ЧП вполне хорошая доходность.

Тем более, что основная инвестпрограмма ФСК подходит к концу, а мощности выросли.

у МРСК же наоборот есть в планах глобальная цифровизация и не понятно какими будут расходы.

4. Долговая нагрузка.

У ФСК она существенная. с одной стороны это нагрузка и на ее тратится часть прибыли. но в этой связке важно понять главное — возможность ее обслуживать и при этом получать существенную прибыль! Уменьшение ИП у ФСК = сокращение в будущем долга и рост Чистой прибыли, а соответственно и существенный рост дивидендной доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал