Избранное трейдера Тимофей Мартынов

Отчетность амер компаний за 4 кв. 2014 года. 7-ая неделя.

- 28 февраля 2015, 17:39

- |

6-ая неделя smart-lab.ru/blog/238518.php

Как известно, начался новый сезон отчетностей за 4 квартал 2014 года на американском рынке. Для тех, кто интересуется данной темой — представлю пару аналитических таблиц.

Выделен ряд групп по размеру капитализаций компаний:

1) От 50 млн. до 300 млн.

2) От 300 млн. до 2 млрд.

3) От 2 млрд. до 10 млрд.

4) От 10 млрд. до 50 млрд.

5) От 50 млрд. до 200 млрд.

6) Свыше 200 млрд.

(Валюта баланса – доллар США).

Также выделены сектора экономики:

1) Technology

2) Services

3) Basic Materials

4) Financial

5) Consumer Goods

6) Healthcare

7) Industrial Goods

8) Conglomerates

9) Utilities

Оценка проводилась по двум факторам:

1) Рост за квартал – это рост/падение выручки компаний относительно прошлого квартала. Фактические изменения выручки – квартал к кварталу.

2) Оценки аналитиков – лучше/хуже оценка аналитиков относительно размера выручки компаний. Насколько точно аналитики оценили будущий размер выручки.

Также присутствуют следующие понятия:

1) Средний рост – арифметический рост/падение выручки. Сумма роста/падения, поделенная на количество компаний.

2) Взвешенный рост – оценка проводилась взвешиванием по капитализации, т.е. рост/падение выручки компании, чья капитализация БОЛЬШЕ – получила БОЛЬШИЙ вес в оценке. Взвешивание ТОЛЬКО внутри группы, а не в целом по рынку.

3) Выросли/Упали – количество компаний, чья выручка выросла/упала относительно прошлого квартала.

4) Лучше/Хуже – количество компаний, чей рост выручки был лучше/хуже оценок аналитиков.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Конспект мастер-класса Сергея Григоряна "Знакомство с межрыночным анализом".

- 28 февраля 2015, 16:53

- |

Рынки не существуют в изоляции друг от друга, они взаимосвязаны. Межрыночный анализ (intermarket analysis) изучает эти взаимные связи. Эти взаимосвязи представляются графически в виде соотношений.

Основа — взаимная динамика 4 основных классов активов: акций, облигаций, сырья и валют.

Дополнение — взаимная динамика отраслей.

Эта взаимная динамика классов активов различается в зависимости от текущей фазы рыночного цикла — инфляционной или дефляционной.

Знание «правильной» взаимной динамики помогает управляющему корректно определить фазу рыночного цикла и в соответствии с этим выбрать отрасли и секторы для инвестиций

Идеализированная схема бизнес-цикла:

1. Первыми на изменения в рыночном цикле реагируют облигации. Они начинают расти или падать.

Затем к ним присоединяются в середине цикла акции. Рынки сырья присоединяются последними.

( Читать дальше )

Как покупать золото?

- 28 февраля 2015, 15:18

- |

1. Ювелирные изделия — сразу нет. Купишь всегда дороже чем продашь, в стоимость входит по мимо металла время ювелира, наценка магазина, ндс, аренда, маркетинг и прочая хрень. Т.е. не выгодно. Ювелирные изделия с рук тоже плохо — обманут, кинут, убьют, накроет обэп, Достоевский 2.0 напишет новое произведение про старушку процентщицу.

2. Слитки. ПРодают со спредом. Плюс налог при покупке НДСовский, при продаже НДФЛ. Т.е. даже если цена пойдет в нужную сторону очень сложно на прибыль выйти. При этом слитки фиг вывезешь из страны, да и заполняется что-то вроде декларации при покупке и массоны знают, что у тебя есть целых 2 грамма золота — плохо.

3. Золотые монеты. Они далеко не всегда золотые. Если будут какие повреждения, банк их может и не выкупать назад. Т.е. переплата за золото, которого на руках нет, риски остаться с носом.

4. CFD — сразу нет, это очевидно. Фьючерсы какие-нибудь на золото сильно лучше. Но опять же. В случае сильных проблем не факт, что биржи продолжат свою работу. Торговля ведь тем, чего нет. А хочется иметь это на руках. Т.е. фьючерсы с диверсификацией по разным торговым площадкам пока что имеют приоритет по моим соображениям. Но как покупать именно металл?

( Читать дальше )

Рынок: - Инсайд и форсмажоры

- 28 февраля 2015, 14:28

- |

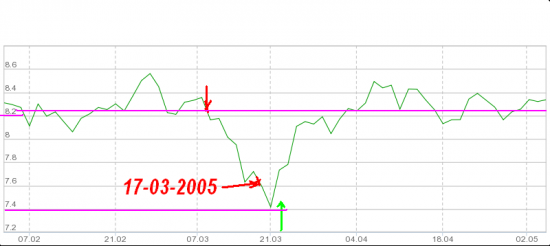

Вопрос к тем кто помнит события 10 летный давности ??

?

какое событии произошло в этой точке и что это за график????

Для сравнение обьемы в тот период:

( Читать дальше )

Прости, Жанна...

- 28 февраля 2015, 13:56

- |

Обсуждать конспирологические версии (Госдеп или Кремль? Путин или Обама? Криминал или Политика?) тоже нормально, мозг должен крутить шариками, как барабан Спортлото, на то он и мозг.

Но вот чего нельзя делать ни при каких раскладах — это улюлюкать вслед мёртвому. Радоваться, лыбиться, гыгыкать — это признак облупившегося налёта человечности. Очень сильно облупившегося. Животные и те милосерднее.

Уместно будет вспомнить, что дочь убитого — обозреватель РБК и в какой-то степени наш коллега. Кто-то знает её лично и знал её отца лично. Здешнее сообщество трейдеров, аналитиков и прочих подвизавшихся иканамистов по логике (по логике!) должно быть последним местом, где Жанна Немцова могла бы найти грязь в адрес своего только что убитого отца.

( Читать дальше )

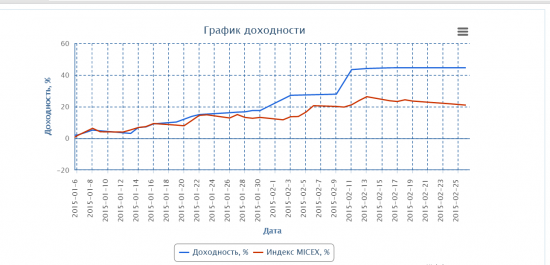

Подвожу итог за два месяца 2015 года

- 28 февраля 2015, 13:44

- |

на март!

Черная суббота Школоты #4

- 28 февраля 2015, 13:21

- |

Очередная рабочая суббота несла только радость: я считал деньги и подводил итоги месяца.

Над златом чахнет ©

Напомню, что я первый месяц торговал нечто, что со свойственной мне наглостью я называю «Торговая система, основанная на управлении рисками». Фрагментарно она изложена в разных топиках. Много конкретных примеров с описанием логики входов/выходов есть в комментариях. А идеология и начало описания торговой системы приведены здесь.

За месяц набралось 40 сделок. В зависимости от исходного сетапа и фактического исхода сделки, они относятся к восьми базовым сценариям. На этой картинке приведены все варианты входов/выходов/стопов:

( Читать дальше )

Почему не падает S&P 500?

- 28 февраля 2015, 13:07

- |

Теория иллюзий. Часть 2.

- 28 февраля 2015, 12:57

- |

1) Никто не хочет работать на кого-то.

2) Все хотят работать сами на себя

3) Лучшая идея для бизнеса, — это трейдинг.

Мне кажется, что кто думает о последнем, в начале несколько питает иллюзии. В большинстве случаем, любое другое занятие обычно приносит отдачу гораздо большую, чем трейдинг. Например, только через три года лупления в график, вы начали понимать, как зарабатывать 20% в год. На мой взгляд, при упорном труде, за 3 года в любом другом направлении вы можете достичь большего.

Скорее всего и в трейдинге вы можете заработать гораздо больше, чем стабильные 20%, через три года, но это должен быть очень упорный труд. На который большинство не идут. Ведь практически все, думают, что если изучили построение палочек и стрелочек, то они поймали за хвост птицу фондового рынка и теперь, то… обычно да, палочки могут давать, в некоторых сделках профит, но вот связано это со случайностью или с чем-то другим большой вопрос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал