Избранное трейдера Тимофей Мартынов

В правительстве ждут отставки Медведева и нового премьера — Германа Грефа.

- 23 февраля 2015, 19:28

- |

Глава Сбербанка Герман Греф может в ближайшее время не только вернуться в кабинет министров, но и возглавить его, сменив на этом посту премьера Дмитрия Медведева, пишет «Газета.ру», ссылаясь на собственные источники в правительстве.

Греф обратил на себя внимание на недавнем совещании у Владимира Путина, где выдвинул ряд предложений по корректировке системы госуправления. Глава Сбербанка, в частности, предложил создать центр управления реформами при кабмине.

Источник Газеты.Ру в правительстве:

В правительстве и экспертном сообществе считают, что Герман Греф, заняв пост одного из министров или же возглавив кабмин, сможет эффективно продвигать идеи, которые он предлагал в бытность своей работы руководителем Минэкономразвития (2000–2007 гг) и реализовывал, возглавляя Сбербанк. Последний, по словам собеседников издания, за годы работы Грефа из старого советского мастодонта превратился в современный банк.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 37 )

Квартальная отчетность: как минус становится плюсом

- 23 февраля 2015, 17:47

- |

Завершился очередной сезон квартальных отчетов, во время которого индекс S&P 500 вырос на 3,5%, а котировки акций в день выхода отчетов вырастали в среднем на 0,55%.

Стоит отметить, что в этот сезон отчетов многие компании показали отличные результаты, тогда как еще квартал назад реакция рынка на их отчетность была просто ужасной. Ниже вы найдете таблицу, где собраны все компании, чьи котировки потеряли от 5% и более в день выхода отчета в октябре 2014 года, а в этот раз продемонстрировали рост на 10% и более за день. Самые громкие имена здесь хорошо известны всем: TripAdvisor (TRIP), Netflix (NFLX), Twitter (TWTR), Amazon (AMZN) и Biogen (BIIB).

При этом у Netflix (NFLX) и Amazon (AMZN) изменения просто поразительные. Если в прошлый сезон отчетов в октябре 2014 года акции Netflix упали на 19,37%, то в этот раз рост составил 17,34% в день выхода отчета в феврале 2015 года. Аналогичная ситуация и у Amazon. Всего лишь один квартал — и такие значительные колебания, акции вновь идут к своим максимальным историческим отметкам.

Источник http://stockspy.ru/

Завтра ожидается шоу

- 23 февраля 2015, 16:56

- |

Да, действительно снижение рейтинга РФ от Мудяков — это сюжет из Кафки для думающих финансистов. Даже наши либералы вроде Кудрина говорят о том, что снижение рейтинга млообъяснимо. Но тем не менее факт остаётся фактом...

Не так давно просматривая утренние Ведомости наткнулся на новость, которая меня слекга удивила: Центробанк обещает скупать бумаги с рынка.Приведу скан статьи с моими выделениями важных моментов:

чему я удивлялся, когда читал? первое, на рынках благоприятная ситуация, а ЦБ готовится — ведь это так не свойственно готовиться ЦБ к предстоящим событиям. второе, а почему собственно должны снижать нам рейтинг? ведь и не такое бедственное фин положение у нас чтоб получить «мусор» от двух РА. Получили, следовательно тут политика а не бизнес.

Резюмирую, если завтра мы увидем ПУК вместо «чёрного вторника» то Защитники Отечества из ЦБ не зря праздновали этот день)))

Поздравляю коллег с 23-м февраля «Днём Защитника Отечества»

Опытнейший трейдер Костя Скальпер расскажет о проптрейдинге (Видео)

- 23 февраля 2015, 16:24

- |

А сегодня в гостях будет Сергей Пушкин, парень прошел челендж NYSE пол года назад, и все это время уже живет с трейдинга. Узнаем, как же он добился таких успехов! В чем его секрет??

Смотрите шоу на моем канале http://www.twitch.tv/utshow в 19-30 МСК

Сравнение средних заработных плат России и Украины по годам. Влияние санкций и гражданской войны.

- 23 февраля 2015, 15:32

- |

1. Не смотря на санкции и обвал цен на нефть и соответственно курса рубля разница в доходах россиян и украинцев после последнего майдана увеличилась с 2 раз до 4 раз.

2. При премьерства Януковича 2002-2005 и Азарова 2010-2013 Разница в доходах россиян и украинцев пусть незначительно но снижалась, несмотря на рост цен на нефть. При премьерствах же Ю.Тимошенко и Яценюка эта разница очень заметно увеличивалась.

Итак таблица:

График соотношения средних заработных плат в России и Украине в долларах. (Во сколько раз российские зарплаты больше украинских по годам).

( Читать дальше )

Российский рынок . Мой среднесрочный взгляд.

- 23 февраля 2015, 14:11

- |

Здравствуйте. Мои очередные мысли о Российском рынке с точки зрения среднесрочного инвестора. Выходные, а тем более длинные, дают возможность хорошо отдохнуть голове и поразмыслить о ситуации на рынке. Ситуация интересная . В целом по бумагам настрой положительный, из того что мониторю ежедневно, большая часть стоит в лонг. Смущают бумаги, которые находятся в предпродажной ситуации, причём не первый день и без чёткой динамики развития. В пятницу закрылся лонг по ГазпрНефти. Честно, жалко было продавать, очень долго держал эту бумагу, с множеством откатов и хождений в ограниченных ценовых диапазонах. Решился купить Ростелеком. СОВСЕМ ЧЁТКО вход не обозначился, но вижу в этом диапазоне настрой покупателей. Посмотрю развитие на неделе. Также на вторник рассчитываю на покупку ТГК-1. Долго смотрел и сомневался, даже заходил однажды, но продал после Нового года. Думаю созрела .

Если смотреть на ИНДЕКС, то здесь ситуация похуже. К примеру ММВБ 10 ( всегда практически ходит одинаково с основным ИНДЕКСОМ ММВБ), явно находится под давлением продавцов. Всё это прекрасно видно по эмитентам ( не владею только ситуацией в МАГНИТе, т.к не держу его на обзоре, но в ближайшее время добавлю этот эмитент). Половина бумаг уже зашла в шорт, половина находится в состоянии формирования шорта. То есть ИНДЕКС либо утянут вниз, либо он продолжит боковик и тем не менее со снижением. Так что по ИНДЕКСУ настрой НЕ ОЧЕНЬ.

( Читать дальше )

Депозиты vs. Облигаций (Что выгодней?)

- 23 февраля 2015, 13:58

- |

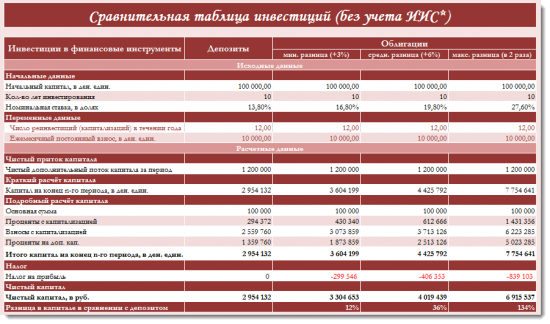

Рынок облигаций — это рынок, который позволяет инвестору рассчитывать на доход выше средней депозитной ставки по вкладам в банках минимум на 2-3 процентных пункта, в среднем же на 4-6 процентных пунктов, а при особо умелом управлении и вовсе — в 2 раза.

Фактор сложного процента на горизонте в 10 лет наглядно показывает разницу между такими классами инвестиций как депозиты и облигации.

Ниже приведена сравнительная таблица инвестиций в депозиты и облигации.

«Средневзвешенная ставка по рублевым депозитам снизилась во второй декаде февраля до 13,8% годовых». Подробнее на РБК.

( Читать дальше )

Управление позицией: мартингалить или нет?

- 23 февраля 2015, 13:21

- |

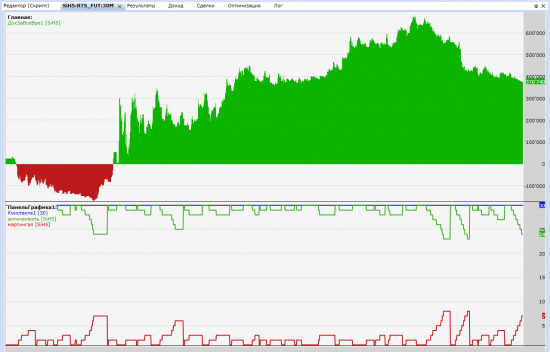

Решил проверить эффективность подхода «антимартингал».

Исходный скрипт «мартингалит», но поставил ему три разные задачи управления позицией: константа, мартингал и антимартингал (для простоты «античелюсть»).

1. Количество контрактов постоянно и равно 30.

Наверху доход, нижний график отражает количество торгуемых контрактов.

2. Мартингал. Количество торгуемых контрактов равно 1 плюс убытков подряд. Т.е. если первый убыток в серии, то 2 контракта, дальше опять убыток, значит 3 и так далее. После профитной сделки опять 1 контракт.

( Читать дальше )

Опционы в деньгах - автоматическое исполнение

- 23 февраля 2015, 11:09

- |

moex.com/n8748/?nt=0

Очень хорошая новость, устранена опасность остаться с неисполненным купленным опционом из-за несвоевременной подачи заявки на экспирацию и/или по забывчивости. При этом у продавцов опционов исчезнут щедрые подарки от таких забывчивых.

Исполнение опционов на фьючерсы на доллар и евро теперь будут происходить во время дневного клиринга (в 14:00 мск), в то время как сегодня это происходит во время вечернего клиринга (в 18:45 мск). Это связано с тем, что курсы по валютным парам, необходимые для расчетов по опционам фиксируются на 12:30 мск и трейдерам приходится ждать половину сессии, не имея возможности использовать средства для торговли. Исполнение опционов на остальные инструменты по-прежнему будет происходить во время вечернего клиринга.

Читать полностью:http://quote.rbc.ru/topnews/2015/02/20/34316789.html

При экспирации ровно на страйке автоматом закроют половину позиции (хотя это редкий случай).

Для отказа от исполнения необходимо подать поручение в день истечения опциона - ввести отрицательное значение в «Заявке на исполнение опциона».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал