Избранное трейдера fart1

Strimbroker начал открывать счета онлайн

- 18 мая 2020, 17:51

- |

Заключая контракт, клиент автоматически подключается к брокерскому тарифу «Фримиум», что позволяет ему пользоваться широким набором специализированных сервисов, большая часть из которых предоставляется бесплатно. В число нетарифицируемых услуг входят, в том числе, открытие счета, его ведение и обслуживание, пополнение и вывод денежных средств, пользование личным кабинетом.

Для дистанционного открытия счета в Strimbroker необходимо зайти на сайт компании, нажать на кнопку «Открыть счет» и выполнить предлагаемые действия. Услуга доступна гражданам России – физическим лицам старше 18 лет, вне зависимости от региона проживания или регистрации. В ближайшее время будут доступны идентификация через ЕСИА (Госуслуги) и мобильное приложение брокера.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

S&P 500 под капотом - секторы США в картинках 15.05.20

- 18 мая 2020, 16:37

- |

- uptrend 0

- downtrend 2

- sideways 31

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

( Читать дальше )

Время сдаваться

- 18 мая 2020, 09:53

- |

В последнее время информацию по трейдингу черпаю из различных иностранных источников. Ниже представлен мой личный перевод очень хорошей статьи. Оговорюсь сразу, что перевод осуществлен посредством Google переводчика.

Перевод поста:

Я получаю много писем и сообщений от людей, обращающихся за советом. Обычно они теряют деньги и не знают, что делать дальше. Но недавно я получил конкретное письмо, которое заставило меня захотеть написать этот пост.

Каковы некоторые характеристики людей, которые теряют деньги:

1) Нет плана

2) Нет возможности оценивать себя (они просто сосредоточены на чистой прибыли)

3) Нет последовательного метода, перепрыгивая из одного торгового зала или индикатора в другой

4) Нереалистичные ожидания

5) Нежелание делать требуемую работу

6) Не в состоянии сделать торговлю приоритетом

( Читать дальше )

Открытое письмо Мосбирже и ЦБ по экспирации CL-4.20 21.04.20

- 17 мая 2020, 07:49

- |

Открытое письмо Мосбирже и ЦБ по экспирации CL-4.20 21.04.20

21.04.20 прошло беспрецедентное событие – майские контракты на WTI рассчитали по -37,63$. Обращаю Ваше внимание на то, что всего за пару часов до этого эти контракты торговались дороже +10$, и через несколько часов после этого уже в положительной зоне, а сама CME провела исполнение путем выхода на поставку по +10,01$. Также обращаю Ваше внимание на то, что торговые системы подавляющего большинства трейдеров и инвесторов в мире не были настроены для торгов с отрицательной ценой, и следовательно большинство не имели технической возможности принимать участие в торгах во время формирования этой расчетной цены. «Нарисованная» на время фиксации цены Setlement price WTI является абсолютно не репрезентативной и не может использоваться для целей расчёта. В таких условиях, на пустом рынке манипуляторы могли нарисовать абсолютно любую цену, хоть – 1000$. В подобной ситуации обязанность биржи и регуляторов пересмотреть эту расчетную цену, а не тупо заявлять, что они действуют в соответствии со спецификацией (в этой спецификации как раз предусмотрена возможность изменения расчетной цены в подобной форс мажорной ситуации и биржа обязана в данной ситуации это сделать). Иначе срочный рынок из необходимого звена финансовой системы превращается в рай для манипуляторов рынка, мошенников и финансового террориста разрушающего капиталы частных инвесторов, брокеров, банков и реального сектора приходящего на срочный рынок для хеджирования своих рисков.

( Читать дальше )

Исследования в хедж-фондах на основе MetaTrader 5

- 17 мая 2020, 02:15

- |

Количество данных измеряется терабайтами, десятки тысяч символов. Очень простой и эффективный доступ к этим данным возможен через MQL и встроенную интеграцию с Python, что позволяет играться с BigData MT5 с помощью последних достижений в области МО через соответствующие библиотеки.

Есть информация, что некоторые хедж-фонды держат специальные сервера на десятки терабайт с MT5, чтобы заниматься исследовательской деятельностью через встроенную инфраструктуру получения и хранения ценовых данных.

Просьба написать в ЛС, кто этим занимается?

Об опционах без зауми.

- 16 мая 2020, 16:40

- |

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

( Читать дальше )

Почему не могут? Могут!

- 16 мая 2020, 01:33

- |

Тут неожиданно призвали к ответу: почему дескать опционный софт написал, а заработать сам не можешь?

Наезд странный: программить это одно, а трейдить этож совсем другое. И знания совсем другие, и психология. Если программист может уйти в астрал и долго там витать, то трейдер должен быть шустрым-быстрым и всегда на чеку. Схватил добычу и быстро в кусты. Не жадничать, а то очень быстро из охотника сам в жертву превратишься. Не быть инертным, быстро признавать ошибку и готовность перевернуться в противоположное направление. Программист же более инертен и упрям. Грубо говоря: программист — интраверт, трейдер — экстраверт.

В общем, торговля и программинг вещи сильно разные. Но лично мне удалось немного заработать. Вот здесь описал свой опыт торговли в 2018г. Там 09.04.2018 за день удалось утроить депо. Но это просто повезло в хорошей позе оказаться перед гэпом. Тем более потом часть слил и закрыл торговлю в реале. Стал снова теорию копать и программить. Но ушел все-таки в плюсе: было 100тр, стало 383тр.

( Читать дальше )

Spydell. Инфляционный ад.

- 15 мая 2020, 19:32

- |

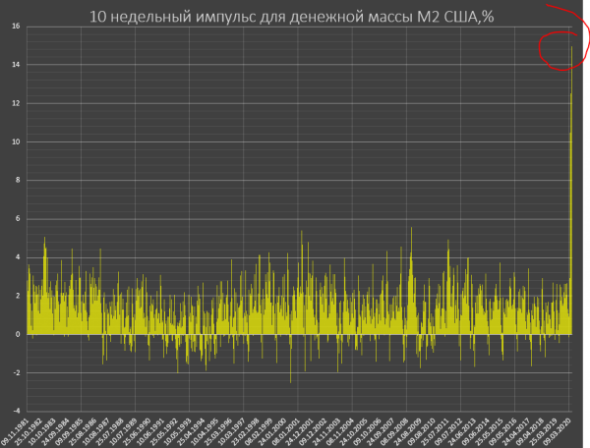

Ни в одной развитой стране со времен Веймарской республики монетарный импульс за 10 недель не достигал 15%. В послевоенном мире? Никогда и ни в одной развитой (по нынешним мерках) стране до сегодняшнего момента в США. К 4 маю 2020 изменение денежной массы за последние 10 недель в США составляет 15%!!!

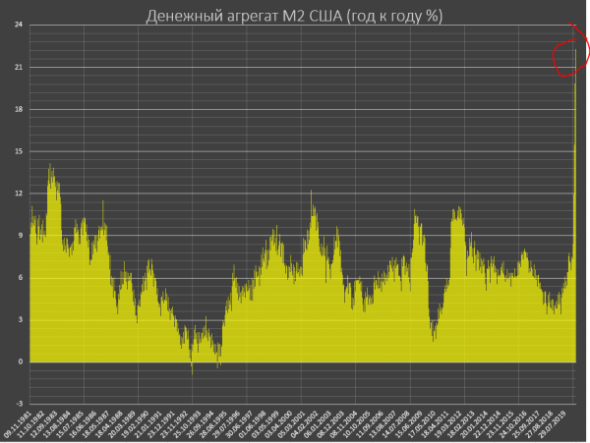

Годовое изменение денежного агрегата M2 составляет 22% В истории США были периоды высоких темпов роста денежной массы. Например, с второй половины 1971 по 2 квартал 1972 темпы роста достигали 13.5% годовых, похожие темпы роста были в середине 1976, в 1982-1983 рост достигал 12.5% и краткосрочно по недельным импульсам до 14%, но 22% не было никогда.

( Читать дальше )

Где найти такие тикеры?

- 15 мая 2020, 18:45

- |

Доброго времени суток!

Прошу помощи, не могу найти биржевые котировки на сырье, а именно: уксусная кислота (acetic acid), муравьиная кислота (formic acid) и гидроксид калия (potassium hydroxide).

Подскажите, знающие люди, где можно посмотреть?

Всем хороших выходных!

Как анализировать американские компании. Алгоритм

- 15 мая 2020, 17:51

- |

Компаний – море, даже на бирже СПб их почти тысяча. Из них — сотни вполне приличных и достойных внимания. Очевидно, что старое доброе неспешное чтение годовых отчетов в нынешних реалиях не подходит.

Представлю свой алгоритм, как анализировать зарубежные эмитенты, чтобы за короткое время охватить наиболее важный пласт финансовой информации и тем самым составить первичное впечатление о компании, включить ее в свой шорт-лист для последующего более глубокого анализа и возможных инвестиций в нее. Алгоритм сложился путем проб и ошибок в течение последних 3-х лет.

Итак. Рассмотрим пошаговый анализ одного из эмитентов, торгующихся на Санкт-Петербургской бирже, компанию Elanco Animal Health Incorporated (ELAN).

Первым шагом будет поиск сводной информации о компании на одном из сайтов-агрегаторов. На мой взгляд, finviz здесь вне конкуренции. По тикеру получаем информацию о компании, о секторе, где она работает, ссылку на официальный сайт и последние новости об эмитенте. Не помешает поискать в открытых источниках информацию о ней для общего представления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал