SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Григорий

Оцените... Судя по всему переезжаю в Москву...

- 18 сентября 2012, 12:27

- |

В общем жене предложили должность в Мск, так сказать ее мечта..

Я работаю в компании которая не имеет отношения к Инвестициям.

Тем не менее:

Есть сертификат ФСФР 1.0

опыт работы на FORTS — два года…

История (то бишь стейтменты заверенные брокером).

1. с 300.000 руб до 1800.000 (мой)

2. в управление (партнеры) 8 млн руб, без учета выводов на текущий момент 13 млн..

К чему пост?!

в Мск — хочу устроитья на позицию дов. управляющего и т.п.

вопрос?! Чего не хватает?! Что нужно?!

27 лет…

Я работаю в компании которая не имеет отношения к Инвестициям.

Тем не менее:

Есть сертификат ФСФР 1.0

опыт работы на FORTS — два года…

История (то бишь стейтменты заверенные брокером).

1. с 300.000 руб до 1800.000 (мой)

2. в управление (партнеры) 8 млн руб, без учета выводов на текущий момент 13 млн..

К чему пост?!

в Мск — хочу устроитья на позицию дов. управляющего и т.п.

вопрос?! Чего не хватает?! Что нужно?!

27 лет…

- комментировать

- ★7

- Комментарии ( 87 )

Лукавство управляющих? ... (по мотивам поста Евгении Случак)

- 18 сентября 2012, 08:57

- |

Прочел пост и статью опубликованную при содействии Евгении Случак

http://pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Оставим за скобками все эти минуса российских хедж-фондов – критика здесь конечно уместна и понятна.

Лично меня больше привлекло нижеследующее интервью управляющих Сергея Ильченко и Юрия Рославлева. Оставим и тут за скобками, что фонд всего в 0,87 млн., а срока ему аж 7 лет — нормальный фонд с эффективностью около 25% годовых за 7 лет вырастает в цене в 5 раз – получается, они фонд с 200 тыс. открывали что ли? Пусть так.

Но удивляет вот что: фонд позиционирует себя как long/short, но немного больше лонг. Зачем такая «ни рыба, ни мясо»? Зачем быть «немного беременной»?

Чтобы побольше мозги запудрить инвестору?

В моей логике другого решения не получается.

Есть два основных подхода в этой теме.

Первый, и по мне самый верный – это чистый long/short, когда портфель состоит из почти одинакового объема длинных и коротких позиций по акциям, а недостаток экспозиции в ту или иную сторону хеджируется позицией по индексу, фьючерсами. При достаточной диверсификации такого портфеля средняя бетта будет стремиться к нулю, а альфа по всему портфелю будет заметно положительная (если выбор и ведение позиций является профессиональным), что в итоге приведет пусть к не слишком быстрому, но главное достаточно плавному приросту капитала фонда, причем независимо от погоды на рынках. Почему не все фонды использует этот подход? Вопрос риторический. Понятное дело, что в таком фонде непрофессионализм управляющего просто сразу на лицо – фонд не будет расти, если альфа ваших позиций не положительна, а сослаться на «плохой рынок» вам не удастся.

( Читать дальше )

http://pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Оставим за скобками все эти минуса российских хедж-фондов – критика здесь конечно уместна и понятна.

Лично меня больше привлекло нижеследующее интервью управляющих Сергея Ильченко и Юрия Рославлева. Оставим и тут за скобками, что фонд всего в 0,87 млн., а срока ему аж 7 лет — нормальный фонд с эффективностью около 25% годовых за 7 лет вырастает в цене в 5 раз – получается, они фонд с 200 тыс. открывали что ли? Пусть так.

Но удивляет вот что: фонд позиционирует себя как long/short, но немного больше лонг. Зачем такая «ни рыба, ни мясо»? Зачем быть «немного беременной»?

Чтобы побольше мозги запудрить инвестору?

В моей логике другого решения не получается.

Есть два основных подхода в этой теме.

Первый, и по мне самый верный – это чистый long/short, когда портфель состоит из почти одинакового объема длинных и коротких позиций по акциям, а недостаток экспозиции в ту или иную сторону хеджируется позицией по индексу, фьючерсами. При достаточной диверсификации такого портфеля средняя бетта будет стремиться к нулю, а альфа по всему портфелю будет заметно положительная (если выбор и ведение позиций является профессиональным), что в итоге приведет пусть к не слишком быстрому, но главное достаточно плавному приросту капитала фонда, причем независимо от погоды на рынках. Почему не все фонды использует этот подход? Вопрос риторический. Понятное дело, что в таком фонде непрофессионализм управляющего просто сразу на лицо – фонд не будет расти, если альфа ваших позиций не положительна, а сослаться на «плохой рынок» вам не удастся.

( Читать дальше )

Торговая система не на ценах, а на волатильности...

- 17 сентября 2012, 01:57

- |

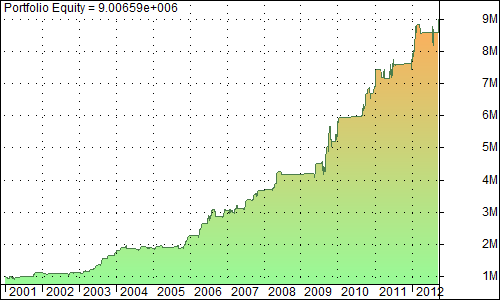

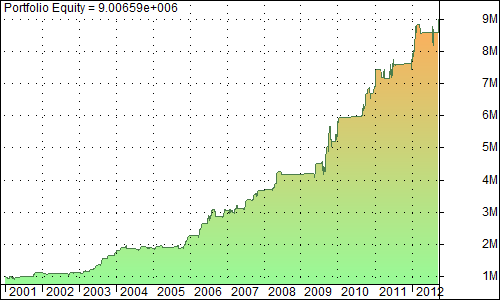

Идея элементарная… считаем историческую волатильность, допустим за 20 и 10 дней.

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

История финансового мошенничества. Кто получил выгоду от QE1? (от Spydell'а)

- 14 сентября 2012, 11:24

- |

Все говорят о QE, но мало кто понимает, что это вообще такое. Как это работает? Если брать первую программу, которая началась еще в 2009 году, то можно такой пример представить. Предположим, у вас на счете 1 млн рублей, и вы купили некоторые финансовые активы с плечом. Допустим, взяли нечто по цене 100 руб за акцию на сумму в 4 млн руб. Это актив стал резко обесцениваться. По цене 75 руб за акцию вы гарантированно не сможете удержать позицию, какое бы ГО не выставляла биржа. В типичной ситуации – это маржин колл. Все риски и убытки берет на себе трейдер. Если вы крупная компания или банк, то обычно привлекаете кредит под определенный процент с определенными условиями по залоговым требованиям и срокам возврата с целью удержать позицию.

Но если вы первичный дилер, то вам вовсе не обязательно открывать кредитную линию. Нет, конечно, вы можете и вероятно будете ее использовать, но есть другой способ уйти от ответственности. Вы просто звоните в центральный банк и говорите, что не способны удерживать позиции и у вас отсутствуют ресурсы для фондирования в необходимом объеме. Центральный банк отвечает утвердительно на ваш запрос и выкупает ваш актив по цене, по какой вы его купили изначально. Например, вы его купили по 100 рублей, а сейчас рыночная цена всего 60 рублей. Операция не будет иметь смысла, если вы продадите по 60. Зачем это делать, когда можно продать по 100? Вы продаете по 100. Это операция вам не стоит ни цента, но вы сумели закрыть убыточную позицию. Кроме того, вы кладете вырученные деньги в центральный банк под 0.25%.

( Читать дальше )

Но если вы первичный дилер, то вам вовсе не обязательно открывать кредитную линию. Нет, конечно, вы можете и вероятно будете ее использовать, но есть другой способ уйти от ответственности. Вы просто звоните в центральный банк и говорите, что не способны удерживать позиции и у вас отсутствуют ресурсы для фондирования в необходимом объеме. Центральный банк отвечает утвердительно на ваш запрос и выкупает ваш актив по цене, по какой вы его купили изначально. Например, вы его купили по 100 рублей, а сейчас рыночная цена всего 60 рублей. Операция не будет иметь смысла, если вы продадите по 60. Зачем это делать, когда можно продать по 100? Вы продаете по 100. Это операция вам не стоит ни цента, но вы сумели закрыть убыточную позицию. Кроме того, вы кладете вырученные деньги в центральный банк под 0.25%.

( Читать дальше )

Портфель лежебоки. Еще одно исследование

- 13 сентября 2012, 12:16

- |

Статья "портфель лежебоки", которая взорвала интернет :), побудила меня провести некоторый анализ. Но меня опередили. Евгений Кузнецов http://ekuznetsov.com/?p=255 провел исследование, но оно малость усложнено. Он задался вопросами «Что будет если я вложу деньги не в 1997 года, а в 1998, 1999, 2003, 2008…? Что будет, если я буду ребалансироваться не раз в год, а раз в квартал, месяц или каждый день? Что если доли активов будут не 33-33-33%, а например 70-25-5% или вообще произвольными?»

некоторые лишние, так как:

-балансировку нужно делать раз в год (sell in may ang go away)

-на то она и балансировка, чтобы на начало «финансового» года было восстановлено равновесие, а не 70-25-5%

Недостаток исследования: здесь не учтены налоги.

1. Входные данные:

-Индексы ММВБ

-Российский индексный ПИФ акций (с наиболее близким к <1> Альфа и наибольшей историей) и российский облигационный ПИФа (той же Управляющей компании, чтобы можно было ребалансироваться по заявке без налоговых последствий). В качестве российских ПИФов использовал уже знакомые «Добрыню Никитича» и «Илью Муромца», т.к. у них наибольшая история.

( Читать дальше )

некоторые лишние, так как:

-балансировку нужно делать раз в год (sell in may ang go away)

-на то она и балансировка, чтобы на начало «финансового» года было восстановлено равновесие, а не 70-25-5%

Недостаток исследования: здесь не учтены налоги.

1. Входные данные:

-Индексы ММВБ

-Российский индексный ПИФ акций (с наиболее близким к <1> Альфа и наибольшей историей) и российский облигационный ПИФа (той же Управляющей компании, чтобы можно было ребалансироваться по заявке без налоговых последствий). В качестве российских ПИФов использовал уже знакомые «Добрыню Никитича» и «Илью Муромца», т.к. у них наибольшая история.

( Читать дальше )

Портфель лежебоки

- 11 сентября 2012, 22:50

- |

Может кто уже читал, но хорошая тема это Долгосрочные инвестиции, конечно, для 95% сМарт-Лабовцев это будет не интересно — ведь Вам нужно здесь и сейчас, но в долгосрочных инвестициях у Вас больше шансов...

Портфель лежебоки,

или как за 12 лет увеличить капитал в 118 раз

Сергей Спирин, Журнал D` (Д-штрих) №17 (101), 20 сентября

Обывательское представление большинства начинающих и многих опытных инвесторов о диверсификации такое: не клади все яйца в одну корзину. Считается, что диверсификация помогает уменьшить риски инвестиций за счет снижения (усреднения) доходности. Обывателям и невдомек, что диверсификация на самом деле гораздо более интересная штука, которая при благоприятном стечении обстоятельств может не только снизить риски, но и увеличить доходность.

Изучением свойств диверсифицированного портфеля впервые заинтересовался Гарри Марковиц. В далеком 1952 году в своей статье Portfolio Selection («Выбор портфеля») экономист показал, что характеристики портфеля могут кардинально отличаться от характеристик входящих в него активов. Иными словами, объединение активов в портфель придает ему совершенно новые качества. За это открытие в 1990 году Марковиц был награжден Нобелевской премией по экономике.

( Читать дальше )

Портфель лежебоки,

или как за 12 лет увеличить капитал в 118 раз

Сергей Спирин, Журнал D` (Д-штрих) №17 (101), 20 сентября

Обывательское представление большинства начинающих и многих опытных инвесторов о диверсификации такое: не клади все яйца в одну корзину. Считается, что диверсификация помогает уменьшить риски инвестиций за счет снижения (усреднения) доходности. Обывателям и невдомек, что диверсификация на самом деле гораздо более интересная штука, которая при благоприятном стечении обстоятельств может не только снизить риски, но и увеличить доходность.

Изучением свойств диверсифицированного портфеля впервые заинтересовался Гарри Марковиц. В далеком 1952 году в своей статье Portfolio Selection («Выбор портфеля») экономист показал, что характеристики портфеля могут кардинально отличаться от характеристик входящих в него активов. Иными словами, объединение активов в портфель придает ему совершенно новые качества. За это открытие в 1990 году Марковиц был награжден Нобелевской премией по экономике.

( Читать дальше )

"Ударники" в конкурсе Smart-lab Challenge 2013

- 11 сентября 2012, 18:04

- |

Конкурс продолжается: http://smart-lab.ru/blog/72086.php

Хочу ещё раз пояснить суть конкурса — это не ЛЧИ. Лично мне не важно сколько трейдер сделает «Демобаксов», важно КАК он это делает, КАК ведёт портфель — интересны решения менеджмента счёта.

Итак, на текущий момент рейтинг доходности выглядит так:

Кстати, уже 187 участников в конкурсе.

Хочу ещё раз пояснить суть конкурса — это не ЛЧИ. Лично мне не важно сколько трейдер сделает «Демобаксов», важно КАК он это делает, КАК ведёт портфель — интересны решения менеджмента счёта.

Итак, на текущий момент рейтинг доходности выглядит так:

Кстати, уже 187 участников в конкурсе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал