SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей Вячеславович (Ganesh)

Начинающим аналитикам и торговцами CFD посвящается

- 06 ноября 2012, 20:36

- |

мини интервью журналу NATIONAL BUSINESS (PERM)

мини интервью журналу NATIONAL BUSINESS (PERM)Q: Какую методологию анализа вы используете, чтобы найти наилучшие торговые возможности?

A: Основной движитель рынка – баланс спроса и предложения. И наиболее эффективный способ найти наилучшие торговые возможности заключается в отслеживании текущего соотношения сил покупателей и продавцов, а так же тщательный анализ факторов, которые на это соотношение способны оказывать влияние как в краткосрочной, так и в долгосрочной перспективе. Знаете, есть такая брокерская шутка – лучший индикатор рынка это биржевой стакан.

Q: Какому анализу отдать предпочтение: фундаментальному или техническому?

A: Современная теория финансового анализа рассматривает процесс инвестирования (или assets management) как систему, то есть как единство определенных элементов с общей целью. В систему включаются как Фундаментальный, так и Технический анализ, наряду с моделью портфеля, отвечающей за риски, так же многое другое. Мы в компании реализуем на практике передовые достижения теории и поэтому при принятии инвестиционного решения о покупке или продаже тех или иных финансовых инструментов, или при совершении соответствующих операций мы основываем свое инвестиционное решение и на Фундаментальном и на Техническом анализе в комплексе. Причем значительная часть процесса алгоритмизирована, то есть, как минимум у нас существуют четкие правила, согласно которым мы отбираем как наиболее интересные инструменты, так и наиболее подходящий момент времени для сделки. Таким образом мы задействуем и высокие технологии.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Раскрыта тайна проскальзывания!!!

- 06 ноября 2012, 16:10

- |

:) Излишний пессимизм порой не дает вам заработать больше денег, чем вы бы потеряли при черезчур оптимистичном подходе! :)

Очередное НЕнаучное исследование. В этот раз на тему проскальзывания. Анализ различных подходов и пример из личного опыта. И ещё: мой рабочий сайз более 100 контрактов, но ни разу не превысил пока 200 пунктов в одной стратегии. В начале текста я рассуждаю о необходимости проскальзывания вообще, а в конце о том, когда стоит начинать учитывать проскальзывание в тестах и почему.

Просматривал я тут интернеты на вопрос проскальзывания. Поразительно, многие пихают его сразу в систему на этапе начальной разработки! И ещё более удивительны трейдеры, которые проскальзывание вообще не учитывают. Я уже писал об этом несколько слов, хочу повторить свою мысль: не надо бездумно вставлять 100 пунктов по РТС на круг в тесты! Важно помнить, что системы бывают разные, соответственно, должен быть разный подход к разработке этих систем. Вообще, трейдеры, исследующие данную тему, часто приходят к выводу, что чем меньше сделок у системы, тем меньше будет проскальзывание. И, соответственно, чем больше система приносит в среднем за одну сделку, тем менее чувствительна она будет к дополнительным затратам на исполнение. Это, конечно, всё хорошо, «спасибо, кэп» скажите вы. Но интересно всё же, как работать с остальным системами, у которых не 20 сделок в год по +2000 пунктов в среднем каждая.

( Читать дальше )

Очередное НЕнаучное исследование. В этот раз на тему проскальзывания. Анализ различных подходов и пример из личного опыта. И ещё: мой рабочий сайз более 100 контрактов, но ни разу не превысил пока 200 пунктов в одной стратегии. В начале текста я рассуждаю о необходимости проскальзывания вообще, а в конце о том, когда стоит начинать учитывать проскальзывание в тестах и почему.

Просматривал я тут интернеты на вопрос проскальзывания. Поразительно, многие пихают его сразу в систему на этапе начальной разработки! И ещё более удивительны трейдеры, которые проскальзывание вообще не учитывают. Я уже писал об этом несколько слов, хочу повторить свою мысль: не надо бездумно вставлять 100 пунктов по РТС на круг в тесты! Важно помнить, что системы бывают разные, соответственно, должен быть разный подход к разработке этих систем. Вообще, трейдеры, исследующие данную тему, часто приходят к выводу, что чем меньше сделок у системы, тем меньше будет проскальзывание. И, соответственно, чем больше система приносит в среднем за одну сделку, тем менее чувствительна она будет к дополнительным затратам на исполнение. Это, конечно, всё хорошо, «спасибо, кэп» скажите вы. Но интересно всё же, как работать с остальным системами, у которых не 20 сделок в год по +2000 пунктов в среднем каждая.

( Читать дальше )

*** X^4

- 06 ноября 2012, 15:13

- |

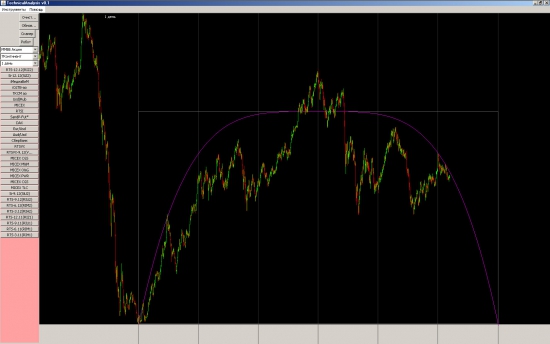

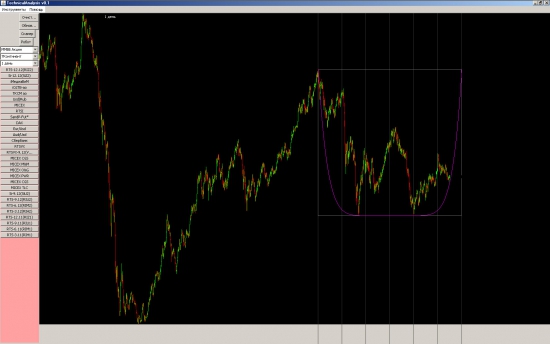

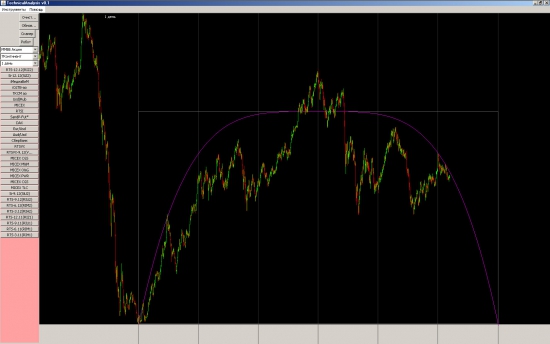

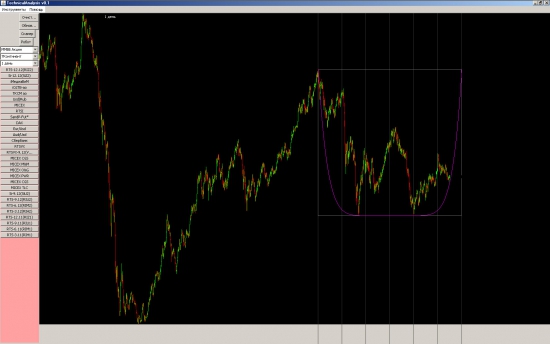

Я тут покопался и понял, что простые функции (от X^2 до X^8) дают довольно точные апроксимации для локальных участков. Просто чтобы были в голове «альтернативные картинки» привожу примеры, которые хочу проверить спустя время.

Rtsi 1 день (медвежий сценарий)

Rtsi 1 день (бычий сценарий)

Пока я медвежу т.е. как и писал в пятницу

( Читать дальше )

Rtsi 1 день (медвежий сценарий)

Rtsi 1 день (бычий сценарий)

Пока я медвежу т.е. как и писал в пятницу

( Читать дальше )

Набор группы в skype

- 06 ноября 2012, 11:46

- |

Добрый день.

Последнее время очень часто поступают просьбы научить, дать совет, ответить на вопросы, сказать с чего начать да куда двигаться.

Решил удовлетворить спрос, объявляю набор группы в скайпе.

Для которой буду:

Используемые инструменты в торговле: фьючерсы на индекс РТС, рубль-доллар, газпром, сбербанк, лукойл. Возможно использование акций вместо фьючерсов.

Сигналы и ручные сделки как внутридневные, так и среднесрочные, с удержанием позиций до пары месяцев.

( Читать дальше )

Последнее время очень часто поступают просьбы научить, дать совет, ответить на вопросы, сказать с чего начать да куда двигаться.

Решил удовлетворить спрос, объявляю набор группы в скайпе.

Для которой буду:

- давать сигналы от текущих систем-роботов;

- наглядно показывать и объяснять некоторые свои ручные сделки;

- давать советы и рекомендации по торговле и развитию трейдинга.

Используемые инструменты в торговле: фьючерсы на индекс РТС, рубль-доллар, газпром, сбербанк, лукойл. Возможно использование акций вместо фьючерсов.

Сигналы и ручные сделки как внутридневные, так и среднесрочные, с удержанием позиций до пары месяцев.

( Читать дальше )

Документы для доверительного управления

- 06 ноября 2012, 09:10

- |

Какие лучше документы оформлять, если брать ДУ в управлние на фондовом рынке?

1. Договор займа, где описываются все риски

2. Доверенность на управление счетом физ. или юр. лица

Хватит ли договора займа, с описанием рисков, что при инвестировании деньги могут быть частично потеряны? В рисках указыватся различные факторы потери денежных средств на фондовом рынке. Займ-кредит, но кредит нужно отдвать, но если в договоре будет прописано, что есть риски, и тому будет докозательство с отчета брокера, то ни каких проблем с законом не должно быть? В обществе с ограниченной ответсвенностю нописано у меня, что могу заниматься инвестированием на фондовые рынки свои денежные средства. То есть беру денежные средства по договору займа, а потом перевожу на брокерский счет компании и инвестирую.

Или есть подводные камни или лучше брать доверенность просто на управление счетом?

Спасибо

1. Договор займа, где описываются все риски

2. Доверенность на управление счетом физ. или юр. лица

Хватит ли договора займа, с описанием рисков, что при инвестировании деньги могут быть частично потеряны? В рисках указыватся различные факторы потери денежных средств на фондовом рынке. Займ-кредит, но кредит нужно отдвать, но если в договоре будет прописано, что есть риски, и тому будет докозательство с отчета брокера, то ни каких проблем с законом не должно быть? В обществе с ограниченной ответсвенностю нописано у меня, что могу заниматься инвестированием на фондовые рынки свои денежные средства. То есть беру денежные средства по договору займа, а потом перевожу на брокерский счет компании и инвестирую.

Или есть подводные камни или лучше брать доверенность просто на управление счетом?

Спасибо

Кто идет на конференцию по ИТ-безопасности 29 ноября?

- 05 ноября 2012, 11:26

- |

Для трейдера важна профилактика и противодействие троянам. В первую очередь потому, что ввод-вывод денег идет через интернет.

Хорошо бы кто-нибудь написал мнение о конференции «Борьба с мошенничеством в сфере высоких технологий. Профилактика и противодействие. AntiFraud-2012»? Она состоится 29 ноября 2012 года.

Программа выступления Онлайн-платежи: кто защитит от мошенников?

Противодействие мошенничеству в банковской сфере

Борьба с фродом в телекоммуникациях

Противодействие внутренним злоумышленникам и инсайдерам

Среди докладчиков будет Илья Сачков, Генеральный директор компании Group-IB (самая эффективная компания по борьбе с ит-мошенниками)

Хорошо бы кто-нибудь написал мнение о конференции «Борьба с мошенничеством в сфере высоких технологий. Профилактика и противодействие. AntiFraud-2012»? Она состоится 29 ноября 2012 года.

Программа выступления Онлайн-платежи: кто защитит от мошенников?

Противодействие мошенничеству в банковской сфере

Борьба с фродом в телекоммуникациях

Противодействие внутренним злоумышленникам и инсайдерам

Среди докладчиков будет Илья Сачков, Генеральный директор компании Group-IB (самая эффективная компания по борьбе с ит-мошенниками)

График и стакан фьючерса на индекс РТС в 2008.

- 03 ноября 2012, 19:02

- |

Вспомним каким был наш рынок в далеком кризисном 2008 году.

Сделал короткий видео ролик, где можно увидеть, каким был любимый всеми фьючерс на индекс РТС. На видео график и стакан.

Это был период, когда в конкурсе «Лучший частный инвестор» выигрывали люди, а не боты, именно тогда первое место заняла Eva, а второе My-trade. Думаю, новичкам будет интересно и понятно, каким образом в то время трейдеры своими руками скальпировали и зарабатывали 1000%-ов, каким был ФРТС, какие он имел ограничения и какие давал возможности. Ну, а бывалые трейдеры, вспомнят золотое время.

Моим любимым скальперским инструментом на тот период был фьючерс на акцию Норильский никель. Фьюч на индекс РТС тогда мне казался ОЧЕНЬ волатильным и рискованным, 1000 пунктов за минуту было в то время обыденным движением. В тот период, чтобы понять логику скальпирования на ФРТС, я писал видео графика и стакана, затем анализировал сделки успешных участников ЛЧИ-2008 торгующих данный инструмент, в онлайне так сказать. Трейдинг дело такое, что всегда нужно искать новые возможности. Кстати, данный подход анализа хоть и трудоёмкий, но эффективный, если ещё и статистически обрабатывать торговые результаты, для этого сейчас много специализированных сайтов и программ.

источник http://livetraders.ru

Сделал короткий видео ролик, где можно увидеть, каким был любимый всеми фьючерс на индекс РТС. На видео график и стакан.

Это был период, когда в конкурсе «Лучший частный инвестор» выигрывали люди, а не боты, именно тогда первое место заняла Eva, а второе My-trade. Думаю, новичкам будет интересно и понятно, каким образом в то время трейдеры своими руками скальпировали и зарабатывали 1000%-ов, каким был ФРТС, какие он имел ограничения и какие давал возможности. Ну, а бывалые трейдеры, вспомнят золотое время.

Моим любимым скальперским инструментом на тот период был фьючерс на акцию Норильский никель. Фьюч на индекс РТС тогда мне казался ОЧЕНЬ волатильным и рискованным, 1000 пунктов за минуту было в то время обыденным движением. В тот период, чтобы понять логику скальпирования на ФРТС, я писал видео графика и стакана, затем анализировал сделки успешных участников ЛЧИ-2008 торгующих данный инструмент, в онлайне так сказать. Трейдинг дело такое, что всегда нужно искать новые возможности. Кстати, данный подход анализа хоть и трудоёмкий, но эффективный, если ещё и статистически обрабатывать торговые результаты, для этого сейчас много специализированных сайтов и программ.

источник http://livetraders.ru

36 летние циклы

- 03 ноября 2012, 18:18

- |

Оригинал взят у

первоначальный график взят у lievil.livejournal.com. спасибо ему за сочные графики. и где он их только находит.

далее наложил на него 36 летние циклы (красным). получилось достаточно красиво и логично.

график Доу, поправленный на инфляцию. также на нем отражена история России с 1860 годов.

итак — что мы видим? каждые 36 лет был пик на рынке США (ну почти каждые 36 лет) = 1893, 1929, 1965, 2001. эта логика действует для всех годов кроме 1857...

теоретически можно прийти к заключению, что начиная с 1875 г. на графике Доу в течение последующих 137 лет (с 1875 до 2012) вырисовывались 36 летние циклы.

обычно первые 18 лет рынок падает после пика. потом начинаются 18 лет роста. и это было относительно справедливо последние 137 лет..

в 1911 г. была загвоздочка… потому что 18 летний цикл падения с 1893 растунулся до 1915г… 1 мировая началась в 1914году… зато рост потом был очень сильный...

далее все вроде бы было как по графику.

интересен момент — что на рынке США пик действительно был в 2001 году и с 2002 г. рынок США сильно просел. отбидовался только в 2003 г после начала войны в Ираке. потом долго стоял на месте и вот мы сейчас снова на уровнях 2001 г. ура. прошло не полных 12 лет и рынок США восстановился…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал