Избранное трейдера Илья Тарасов

Про "95% трейдеров сливает"

- 23 сентября 2019, 01:46

- |

Анализировались торговые результаты 19646 дэй-трейдеров (или «интрадейщиков»), начавших торговать фьючерсом на бразильский индекс с 2013 по 2015 годы (сложно верится, но в статье утверждается, что третий по ликвидности в мире). Результаты неутешительны (на картинке выше) и гораздо хуже утверждения «95% трейдеров сливает»:

1) вероятность остаться «в плюсе» монотонно падает со временем (см. картинку выше — черная линия до комиссионных, красная — после):

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 87 )

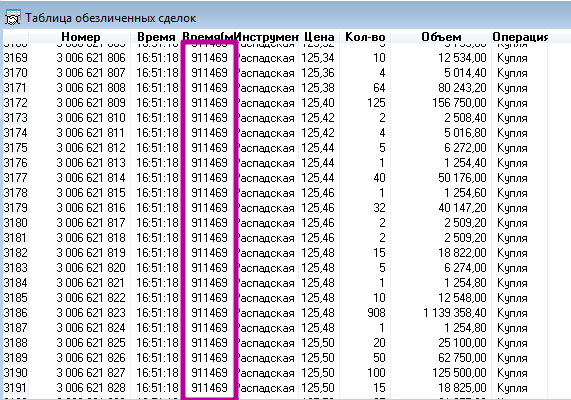

Схематоз на Распадской

- 03 сентября 2019, 19:36

- |

Вот пост https://smart-lab.ru/blog/516873.php

Он позволяет видеть интересные штуки, которые простым глазом не отследишь.

Распадская — RASP

Похоже на перелив со счёта на счёт. Кому-то сделали искусственную прибыль, кому-то искусственный убыток.

В 16:51 кто-то купил по рынку 3000 лотов одним ударом (49 маленьких сделок)

В 16:53 он их продал с убытком одним ударом (35 маленьких сделок)

В 16:58 кто-то купил 4000 лотов одним ударом (35 маленьких сделок)

В 17:02 он их продал с убытком одним ударом (41 маленькая сделка)

Критерий того, что заявка исполнена одним ударом (горстью) — у всех сделок одинаковое время в микросекундах.

Например вот так:

( Читать дальше )

KLoYN, Lis' , Тарасов, профи-рынка, ну и сам Т.Мартынов - прошу внимания.

- 29 июля 2019, 19:41

- |

Еще раз здравствуйте.

Будет длинный пост я думаю.

Вот я самый настоящий сливальщик и околорыночник, по мнению экстра-Экспертов рынка.

В любом посте обосрут и посмеются.

Все мы разные..

В этом посте https://smart-lab.ru/blog/551763.php я писал, что перестаю торговать нефтью и перехожу на другие инструменты.

Кто-то почуял, что я лошок и решил посмеяться. Перед этим я писал, что на РТС мне комфортней торговать, т.к. 300-600 пунтктов легко могу делать.

Что мне начал писать Тарасов, <сразу скажу, что не собираюсь с ним дискуссию проводить, просто скрины его слов>

( Читать дальше )

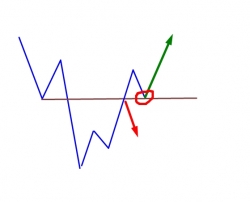

Пробой или Отскок? Продолжение паттерна

- 17 июля 2019, 23:30

- |

4,7к просмотров, 61 (!!!) добавлено в закладки, но всё же Тимофей меня не добавил в рассылку, как автора достаточно популярной статьи))) Ну да ладно))

Продолжим делать доброе дело.

Прочитав предыдущую статью, кто то скажет, а что делать если вошёл по системе, а тебя выбило по стопу?

Соответственно, мы просто входим на том же уровне в другую сторону (зеленая стрелка). Такие ситуации тоже бывают, но не часто.

Тут понятно. Идем дальше.

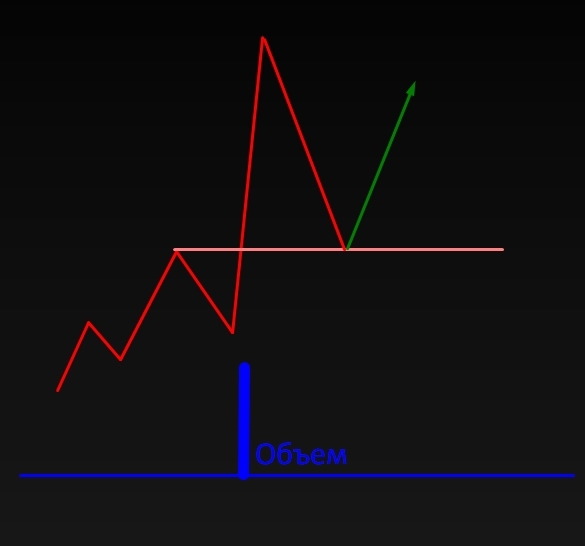

Как повысить эффективность паттерна? Либо задам вопрос по другому: как понять, будет пробой уровня или отскок?

Здесь я думаю варианты разные могут быть (к примеру, по ленте принтов, стакану), расскажу об одном из них.

Допустим вы научились строить уровни и должны понять входить на отскок или пробой.

Достаточно смотреть каким образом цена подходит к уровню:

( Читать дальше )

Паттерн, который работает

- 12 июля 2019, 23:51

- |

В отличии от этой темы, которую считаю:

Кстати говоря, автор мне не знаком и с ним не пересекались, но я оказался в ЧС — «Совпадение? Не думаю». © Киселев.

1. Работает практически на любом рынке.

2. Простота идентификации

3. Хороший P/L

( Читать дальше )

Доктора вызывали? Медь 2019.

- 08 июля 2019, 18:02

- |

Чтобы делать предположения как всегда обратимся к истории. В 2008 году, РТС рос вместе с нефтью и не сильно оглядывался на медвежий тренд американских рынков. Однако, в начале августа на рынке меди образовался так называемый зеркальный уровень. Можете спорить, что технический анализ не работает, но после того как медь закрепилась ниже, РТС стал таять на глазах.

Справедливости ради надо отметить и пробой нефтью ключевых уровней именно в это время, поэтому уместно говорить о начале сырьевого кризиса 2008, который сразу же перекинулся на Россию.

Однако в 2011-2013 год прошел под знаменем высокой нефти, в то время как доктор Медь сползал от исторических максимумов. И чудо, график коррекции совпадает полностью с коррекцией РТС. Многие задавались тогда вопросом, что некий кукловод, готовился к украинскому противостоянию, но нет — как оказалось в 2011-2014 заботливый доктор уже подготавливал РТС к затяжному пике, когда тестировал очередной зеркальный уровень.

( Читать дальше )

Как торгуют Price Action профессионалы...

- 03 июля 2019, 20:18

- |

Итак, небольшая вводная часть. Я видел эту стратегию у нескольких людей. Во первых, начну с наиболее здесь известного человека это А.Герчик (да-да знаю многие считают его разводилой здесь, но пожалуйста дочитайте до конца пост прежде чем сделать выводы). В его терминах это торговля от «зеркального уровня на отбой». Пожалуйста посмотрите видео Герчика или просто дочитайте пост до конца. Дальше будут примеры.

По данной стратегии торговал профессиональный трейдер проп-фирмы Futex Том Дант (это the_Wizard из James16 для тех кто в теме). И вот здесь он подробно описывает эту стратегию (и тот факт что его научили так торговать в лондонском пропе). Вот ссылка https://www.forexfactory.com/showthread.php?t=287794. Если Вы стремитесь понять, что такое price action пожалуйста ОБЯЗАТЕЛЬНО пройдите по ссылке и прочитайте второе сообщение от Тома (the_Wizard) можно даже с гугл-транслейтом. Там вся суть того что вовсе не пин-бары есть прайс экшен и что когда Вы входите по Вашим формациям типа пин-бара или внешнего бара, то профи у же в прибыли и когда Вы только начинаете получать прибыль, то могут уже закрывать сделки.

( Читать дальше )

Основы (волатильность опциона и стратегия «Граальчик»)

- 28 мая 2019, 12:22

- |

Сразу файл. Лист «Вола опциона + стратегия «Граа»

https://cloud.mail.ru/public/3LAJ/wZRwmt882

В предыдущих топиках мы сравнивали волу опциона и волу БА, вернее то, что дает дельта хедж. Условия были немного надуманными. Волу опциона мы брали за константу. Пора ее расчехлить и понять, как она меняется на самом деле. Для чего? Немного философии.

Один широко известный, но мало по малу успешный трейдер-профессор, приводил аналогию торговли на бирже и торговле на Одесском Привозе. Работая биндюжником, он видел, как закупаются оптом помидоры. Купил за рубель, продавай за два. Поэтому, когда он попал, в Америку, то попробовал использовать эти знания на фондовых рынках. Но тут возникли тонкости.

В чем то, он прав. Цивилизация научила нас торговать. И схема достаточно проста. Вы покупаете много помидоров и начинаете продавать их в розницу. То есть, одновременно существуют две цены. Покупка и Продажа. То есть спред. На Привозе он широкий, но в нем участвует время. Купили оптом за 10 минут, продаешь весь день, а то что испортилось ешь сам. На Привозе ни кому не придет в голову купить много помидоров, с расчетом, что завтра они подорожают. Поэтому, естественным ощущением торговли является понимание, за что купил и за что продашь. И тут цена не является критерием. Критерием является маржа, между покупкой и продажей. Для этого не надо учиться на трейдера. Можно оставаться биндюжником. Вы точно знаете, за что покупаете и как будите продавать. А дальше вы наберетесь опыта. Сколько закупить, где стать, почем продать и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал