Избранное трейдера iAlexander

Манипулирование рынком или кое-что о техническом анализе

- 21 февраля 2018, 16:59

- |

Нашел на просторах интернета)))

Всем известно, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, в принципе, тоже можно считать влиянием на рынок с целью манипулирования оным, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения, и он, как человек, имеет право на ошибку, и вполне может не принять в расчёт тот или иной фактор, способный повлиять на его выводы, которые он озвучил в прессе. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Но это всё классические примеры манипуляций, однако есть другой метод манипулирования рынком, как, например, покупка или продажа (или выставление на покупку или продажу) огромного пакета активов (акций, фьючерсных контрактов или чего-то ещё). Иногда, что бы остановить движение цен, надо просто выставить заявку на огромный пакет актива, иногда надо агрессивно продавать или покупать (агрессивно — огромными объёмами, часто приказами «по рынку»), иногда надо агрессивно «сбивать волну» в течении нескольких дней и т. д. и т. п..

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 8 )

Книги, которыми вдохновлялся Барак Обама, когда был президентом

- 21 февраля 2018, 16:14

- |

1. Думай медленно… Решай быстро — Дэниел Канеман

Канеман на самом серьезном уровне и доступными словами объясняет, как устроен наш мозг, как устроено наше мышление, как работает механизм приятия решений человека. Наши действия и поступки определены нашими мыслями. Но всегда ли мы контролируем наше мышление? Нобелевский лауреат Даниэль Канеман объясняет, почему мы подчас совершаем нерациональные поступки и как мы принимаем неверные решения.

2. Задача трех тел — Лю Цысинь

В те времена, когда Китай переживал последствия жестокой «культурной революции», в ходе секретного военного проекта в космос были посланы сигналы, чтобы установить контакт с инопланетным разумом. Один из сигналов подхватила цивилизация, находящаяся на краю гибели, и теперь пришельцы готовятся вторгнуться на Землю. Узнав об этом, люди разделились на тех, кто готов отдать наш порочный мир под управление высшего разума, и тех, кто до последнего будет бороться против этого вторжения.

3. Короткая фантастическая жизнь Оскара Вау — Джуно Диас

«Короткая фантастическая Оскара Вау» живописует современный мир в непривычном, тревожном и завораживающем ракурсе, повествуя об извечной готовности человека претерпеть все — и рискнуть всем — во имя любви. Иначе, как подлинным литературным триумфом этот роман назвать невозможно, и со всей очевидностью, Джуно Диас — один из самых необычных, своеобразных и притягательных писателей наших дней.

( Читать дальше )

Автоматический исполнитель приказов для Quik

- 21 февраля 2018, 14:23

- |

Коллеги, всем добрый день! Представляю вашему вниманию свою небольшую разработку в области автоматизации торговли. Будет правильно, если упомяну автора концепции данной программы — это всем небезызвестный Артём Крамин (пост). Я думаю, многие старожилы данного форума помнят его автоматический исполнитель приказов. К сожалению, Артём перестал поддерживать своё детище, более того, мне не удалось найти ни одной работающий ссылки на дистрибутив его программы, поэтому ничего не оставалось, как

написать данную программу самому. У Артёма программа была реализована на языке С#, у меня — на Java. Писал данную программу, в первую очередь, для себя, но выкладываю её для всеобщего использования, может кто-нибудь найдёт данное ПО полезным для себя.

Лично я в свое время очень активно использовал TSLab, но цена на него значительно выросла. Платить 4500 р. в месяц, откровенно говоря, жалко + если еще добавить стоимость виртуального сервера (это ещё порядка от 500 до 2500 р. в месяц), получается довольно

приличная сумма. Если у кого-то есть стойкое желание сократить свои затраты на торговлю и хоть как-то автоматизировать процесс своей торговли (без знания языка программирования), то решение, предлагаемое мной, может оказаться крайне полезным. Напомню основную

концепцию данной программы.

( Читать дальше )

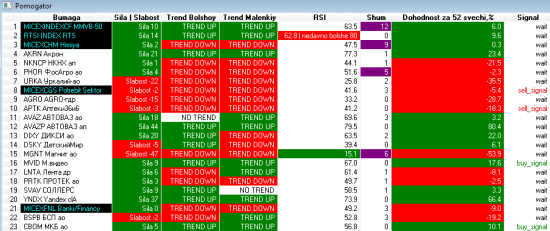

Робот Помогатор

- 19 февраля 2018, 10:09

- |

Робот предназначен для долгосрочных фундаментальных инвесторов. Это попытка подружить Уоррена Баффета с техническим анализом.

Робот анализирует отраслевые индексы и все входящие в них акции. В обойме робота 91 инструмент, в том числе Индекс ММВБ, РТС и три валюты: доллар-рубль, евро-рубль, евро-доллар.

---

В основе робота две скользящие средние:

1. Мувинг с долгим периодом 52 недели (год)

2. Мувинг с коротким периодом 13 недель (квартал)

( Читать дальше )

ВТБ вернется на радары инвесторов

- 13 февраля 2018, 18:10

- |

Однако мы не ожидаем, что рост прибыли приведет к существенному увеличению дивидендов по обыкновенным акциям. Это делает ВТБ по-прежнему мало привлекательным для портфельных инвесторов. Инвесторы должны помнить, что более 80% капитала банка составляют привилегированные акции, которые принадлежат Минфину и АСВ. Именно они получают большую часть дивидендов банка. Скорректированный на привилегированные акции капитал банка и чистая прибыль дают мультипликаторы P/BV 2018П 0,7x и P/E 2018П 6.0x, которые не являются низкими, если учесть, что ROE банка составляет 10%, а дивидендная доходность – всего 2,5%. Наша целевая цена остается неизменной на уровне 0,064 руб. за акцию, но мы повышаем рекомендацию до ДЕРЖАТЬ с Продавать. Несмотря на то, что потенциал роста составляет 35%, мы отмечаем отсутствие катализаторов и тревогу инвесторов в отношении качества кредитного портфеля ВТБ. По этой причине акции компании могут продолжить демонстрировать отстающую динамику относительно рынка в этом году. Мы считаем, что банк может стать интересным ближе к 2019 году, когда инвесторы увидят, что его целевые показатели соответствуют планам, а российская экономика уверенно растет.

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Держите пользуйтесь.

- 12 февраля 2018, 16:49

- |

Первое и самое главное: сначала определить баланс рынка. В какую сторону торговать).

Мы не входим ни по каким формациям в шорт в зоне бычьего перевеса и не покупаем ни от каких поддержек в зонах медвежьего перевеса.

Если определить баланс на рынке в торгуемой зоне затруднительно – мы пропускаем сигналы.

Что нужно учитывать при определении текущего баланса?

1) В какую сторону пирамидятся уровни.

Если поддержки отменяем, сопротивления тестируем – рынок медвежий

Если сопротивления отменяем, поддержки тестируем – рынок бычий.

Баланс на рынке не может измениться пока сохраняется данная тенденция.

Примечание – баланс может поменять образование мощной консолидации (пилы) из которой может быть

непредсказуемый выход. Признаки пилы: цена начинает возвращаться и в локальные поддержки и в локальные сопротивления.

Защищенные зоны на часовике внутри диапазона дневной пилы очень быстро теряют свою силу (особенно при подходе цены к противоположной стороне пилы))).

( Читать дальше )

Портфель лежебоки с точки зрения алготрейдинга

- 12 февраля 2018, 13:38

- |

Сама эта тема интересна тем, что минимуме усилий получаешь рыночную доходность.

Почему нет? Все равно же на очень длинной дистанции почти никто не обыгрывает рынок.

Под это дело в 2010-м году С.Спирин «изобрел» портфель лежебоки и отчитался намедни о его симпатичных результатах:

Почти 32% годовых! Круто!

При чем тут алготрейдинг?

1. Пассивные портфельные инвесторы однажды взглянули на левую часть графика и поняли, что надо было в прошлом играть в купи и держи выбранных активов с периодической ребалансировкой.

2. Накопив множество данных о левой части графика, они начали делать расчеты, чтобы понять, как в прошлом вели себя разные конфигурации портфеля.

3. Игра по тренду. Ставка на то, что выбранная конфигурация будет себя вести также и в будущем в плане риска и доходности.

( Читать дальше )

Facebook подвинься или Sphere выходит на арену!

- 08 февраля 2018, 12:32

- |

Вводные размышления о социальных сетях:

За последние несколько лет социальные сети “окутали” человеческое общество. Уже трудно себе представить, чтобы кто-то не пользовался хотя бы одной из них. Совсем не удивительно, что люди пользуются несколькими социальными сетями, а то и имеют несколько аккаунтов в каждой их них для деловых и личных контактов, для развлечения… перечислять можно до бесконечности. Ну как не начать день, с того чтобы прочитать пост в Facebook, разместить фотографию в Instagram и ре-твинуть tweet лучшего друга.

А ведь всего лишь 35000 лет назад все было по-другому: чтобы чем-то поделиться, нужно было встретиться лично. Много времени и усилий требовалось, чтобы разместить свою картинку на стене. Ну а для того чтобы получить лайки нужно было собрать в одном месте много очень людей! О, это была очень тяжелая работа! LOL! Вы спросите, зачем тут такие древности? Все просто, сегодня древним считается тот, кто не пользуется социальными сетями! Спасибо XXI веку за прогресс! LOL!

( Читать дальше )

Spydell о Сбербанке

- 07 февраля 2018, 21:28

- |

«Сбербанк в пятницу обогнал по капитализации таких европейских мега гигантов, как Deutsche Bank, BNP Paribas, Societe Generale, Credit Agricole, UBS Group, Credit Swiss, RBS Group и Lloyds Banking, став самым дорогим европейским банком за исключением HSBS, но у него активов в 6 раз больше. Более того, позади Morgan Stanley и Goldman Sachs!!! Сравните мировое влияние Сбербанка, которое равно нулю или около него и Goldman Sachs?! С 15 июня Сбербанк вошел в топ 1% самых быстрорастущих акций планеты с капитализацией больше 10 млрд долл.

По отношению капитализация к капиталу Сбербанк находится на втором месте, опережая мега структуры типа JP Morgan Chase (по 27 млрд прибыли в год) и Wells Fargo (23 млрд прибыли в год). События беспрецедентные, т.к. речь идет о самых влиятельных финансовых структурах мира (группа бангстеров), который собственно и определяют современную архитектуру финансовой системы, контролируя глобальные денежные потоки, и формируют стоимость активов. Сбербанк опередил их по финансовым коэффициентам при том, что американские банки в фазе 100 летнего пузыря (т.е. на хаях) и помимо этого всегда торговались с существенной премией к мировым аналогам, а в России наоборот дисконт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал