Избранное трейдера Вивальди

Портфель ВДО (15,3% за 12 мес). Что делать с Борцом?

- 06 февраля 2025, 07:01

- |

Сегодня только о публичном портфеле PRObonds ВДО. Мы ведем по аналогичной стратегии портфели ВДО в доверительном управлении Иволги. • Доверительного управления ситуация с Борцом не коснулась. Ловкость рук.

В • публичном портфеле ВДО (доход последних 365 дней, включая вчерашний день – 15,3%, за вычетом комиссий) сделка сперва публикуется, только затем совершается. Резкие движения почти невозможны. Даже в ответ на еще более резкие движения рынка и отдельных бумаг.

Разбирать, что происходит с Борцом, как и давать оценки, не буду. Ибо «где твоя родина, сынок?»

И хотя вчера котировки этого эмитента отвесно полетели вниз, наши действия начинаются только сегодня. И только начинаются. • Принципиальный план – сокращать позицию. Учитывая ее ликвидность, не как обычно, по 0,1-0,2%, а по 0,5% от активов за сессию. Сейчас позиция в Борце оценивается в 2,3% от активов, значит, сокращать 4-5 дней. Причем, если цена бумаги пойдет выше, возможно, продажа будет приостановлена. И завершена позже. Сообщу, если случится.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

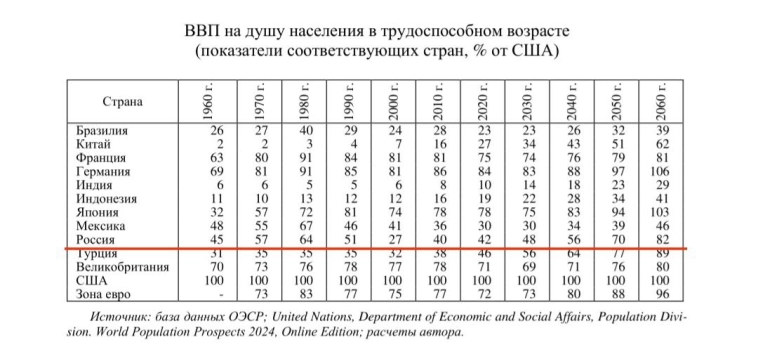

Выработка ВВП по странам, на одного трудоспособного, относительно уровня в США.

- 06 февраля 2025, 00:28

- |

Внуки наши будут жить при коммунизме лучше, чем французы или британцы, не чета какой-то Португалии. Или во всяком случае будут работать эффективнее их. В этом уверены британские исследователи (https://ecfor.ru/publication/sravnitelnyj-analiz-voshodyashhih-stran-otnositelno-ssha-v-usloviyah-mnogopolyarnogo-mira/) Института США и Канады имени Г. А. Арбатова РАН. По их оценкам к 2060 г выработка ВВП на одного трудоспособного в России вырастет до 82% от производительности США (эффективность американского работника взята за базовые 100%), в то время как в 2020 г она достигла лишь 42% от американского эталона, против 64% в 1980 г. Производительность во Франции, несмотря на историческую фору, за эти 40 лет подрастёт с 75% до 81% от США, а в Великобритании — с 71% до 80% от американского эталона.

Феноменально выглядит прогноз для Турции — рост с 46% до 89%.

Хорошего всем дня и экономических сил в условиях многополярного мира! Демидович.

На мой взгляд прогноз очень даже оптимистичный для нас, всего через 35 лет наша экономика будет почти также эффективна как американская!

( Читать дальше )

Чем отличается Сургутнефтегаз обычка от префа?

- 05 февраля 2025, 23:09

- |

В январе обычка выросла на 15%, тогда как префы падали на 4%. Есть ли идея в обыкновенных акциях?

Основные характеристики «обычек»:

❌ Спред с префами 30-40 ₽

❌ Фиксированный дивиденд 0,7-0,8 ₽ с доходностью 1-3%

Префы дороже «обычек», и не знакомым с деятельностью компании инвесторам может показаться, что доходность по ним должна быть ниже, чем у «обычек».

Ключевая разница двух типов акций – по префам расчет дивидендов идет из чистой прибыли. А она, в свою очередь, на 90% определяется процентными доходами от валютной кубышки. Лишь в 2016 и 2022 выплаты по обоим типам были одинаковы, в остальное время «обычки» несопоставимо хуже префов по доходности. Так, по префам за 2024 можно рассчитывать на 9-10 ₽ на акцию (15-17% от текущих), по обычным – 0,85-0,9 ₽ (3% от текущих). Поскольку Сургутнефтегаз – это ставка на солидные дивиденды, зависящие от величины ослабления рубля, выбор префов становится очевидным.

( Читать дальше )

Мюнхенская конференция 14 - 16 февраля 25г. Мирный план Трампа Мысли про влияние на рубль и индекс Мосбиржи

- 05 февраля 2025, 22:11

- |

которая пройдет 14–16 февраля,

будет представлен план Дональда Трампа по завершению войны в Украине.

Специальный представитель президента США по вопросам Украины и России Кит Келлог озвучит этот план

Президент США анонсировал санкции и пошлины при отказе России от сделки

План может основываться на концепции «мира через силу»,

принуждение сторон к переговорам.

Ожидается, что в рамках этого плана может быть предложена заморозка конфликта с оставлением оккупированных территорий в неопределенном статусе и предоставлением Украине определенных гарантий безопасности,

детали которых также не раскрываются.

Методы Трампа на примере Канады и Мексики

«Добрым словом и пистолетом,

Вы можете добиться гораздо большего, чем только добрым словом».

Аль Капоне.

Методы Трампа мне напоминают эту фразу Аль Капоне.

Трамп предлагает выбрать меньшее из 2 зол.

Канаде и Мексике пришлось выделить миллиарды на укрепление границ и

( Читать дальше )

Льготная ипотека возвращается. 2%!

- 05 февраля 2025, 21:31

- |

но не по всей России

Уже понятно, что ставку не повысят.

- 05 февраля 2025, 20:36

- |

В длинных ОФЗ рост на вечёрке ~ на 2% плюс слом локального нисходящего тренда.

2. Доллар и юань сегодня улетели наоборот вниз тоже ~ на 2% из-за совместных действий МинФина и ЦБ.

С 7 февраля Минфин сократит объем покупки валюты и золота на 20%, что может оказать давление на валютный курс и привести к снижению доллара по отношению к рублю и уходу в район 90 рублей.Также было объявлено об увеличении объёма продаж китайского юаня на 17% с 7 февраля, что также может привести к тому, что юань продолжит дальнейшее снижение к рублю ещё как минимум на несколько процентов в район 12,50.

3. Но только вот на рынке акций дальнейшие снижение валют скоро тоже может начаться отражаться. Думаю, что без серьезной коррекции 3000 по индексу не осилим.

Handelsblatt узнал об идее «дать новую жизнь» «Северному потоку-2»

- 05 февраля 2025, 18:39

- |

Рассматриваются использование газопровода для импорта водорода из Финляндии и поставки газа из России в случае урегулирования конфликта на Украине. В Кремле говорили, что поставки по целой трубе можно начать «моментально».

Рассматриваются использование газопровода для импорта водорода из Финляндии и поставки газа из России в случае урегулирования конфликта на Украине. В Кремле говорили, что поставки по целой трубе можно начать «моментально».Власти Германии обдумывают вариант «дать новую жизнь» трубопроводу «Северный поток-2», одна нитка которого была повреждена при подрыве в сентябре 2022 года, пишет Handelsblatt со ссылкой на источники в немецких правительственных и отраслевых кругах.

Речь идет о потенциальном использовании газопровода для импорта водорода из Финляндии или даже возможных поставок газа из России в случае урегулирования конфликта на Украине. Одним из возможных вариантов использования инфраструктуры «Северного потока-2» Handelsblatt называет проект «Балтийского морского водородного трубопровода» (BHC), над которым работают компании из Швеции, Финляндии и Дании и который предполагает поставки водорода из Финляндии в Германию.

( Читать дальше )

Сколько можно потенциально заработать на ОФЗ в 2025 г?

- 05 февраля 2025, 18:11

- |

Всем привет! Вчера я изучил эффективность длинных ОФЗ (облигаций федерального займа). Сегодня поделюсь с вами аналитикой на слайде и в посте😉

◾️ Длинные ОФЗ-ПД (с постоянным купоном) можно торговать как акции. Если в 2025 г. будет разворот денежно-кредитной политики ЦБ, улучшатся макропараметры и снизится КС (ключевая ставка), то ОФЗ взлетят.

◾️ По моим расчетам при снижении доходностей ОФЗ на 1%–3% в 2025 г. доход по ним за год (рост тела + купоны) составит – от 20% до 38%!

◾️ Если у вас инвест. горизонт 3 года, а вы удлиняете дюрацию (средневзвешенный срок возврата инвестиций) ОФЗ до 6 лет, то это активная стратегия. Она подойдет инвесторам с высоким аппетитом к риску.

◾️ Например, в теч. 2025 г. можно ежемесячно покупать ОФЗ на равные суммы, распределяя риски во времени. Если основной спад КС будет в 2025-2027 гг., то разумно зафиксировать двухзначную прибыль в длинных ОФЗ и не ждать повторного роста КС.

◾️ Если инвестор захочет ежемесячно «стричь» купоны, то может сформировать портфель из 6 ОФЗ с погашением в 2035-2040 гг: 26233 (купоны — янв, июль), 26240 (фев, авг), 26246 (март, сент), 26245 (апр, окт), 26247 (май, нояб), 26248 (июнь, декабрь).

( Читать дальше )

💼 Обновление стратегии: начало

- 05 февраля 2025, 18:06

- |

Не стал ждать лета для пересмотра стратегии, решил начать его в конце января с добавления в портфель акций Новатэка и Транснефти.

Свободного времени у меня не так уж и много, поэтому скорее всего изменения будут постепенными, и будут продолжаться как раз до лета, а может и еще дальше, тут как пойдет. 😁

1. Общий подход к финансам у меня останется неизменным: расходы меньше доходов, разницу регулярно инвестирую в разные классы активов.

Это главный принцип, основа основ, ключевое правило, и тот единственный постулат, который в моей стратегии не поддается никаким сомнениям.

2. Второй момент, который я тоже решил оставить — это управление денежными потоками: все дивиденды, купоны и другие выплаты по активам не вывожу, а собираю в раздел «КЭШ» Капитала.

Дельта между доходами и расходами за месяц также вся идет туда же (на случай отрицательной дельты у меня есть подушка безопасности).

Каждую неделю из раздела «КЭШ» не менее 20 тысяч рублей уходит на покупку акций, все остальное, что там насобиралось — в любые классы активов, какие сам сочту привлекательными на тот момент.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал