Избранное трейдера Вивальди

Акции в 40-е. Сколько веревочка не вейся.

- 24 июля 2021, 11:05

- |

Рано или поздно этот цикл роста, начавшийся в 2009-м, закончится. Бычий рынок сменится медвежьим. Обычно это 15-20 лет роста, а затем 10-15 лет падения и боковика.

В современной парадигме, порожденной очередным циклом монетарной экспансии (еще больше долга), мы привычны к тому, что акции только растут. Это самый доходный инструмент, приносящий около 10-15% годовых.

Но так будет не всегда. Те, чьи портфели сегодня на 80-100% состоят из акций, сейчас “на коне”. Но в будущем они испытают разочарование.

Я не знаю как и когда это произойдет. Но я могу вместе с вами взглянуть на прошлые два медвежьих рынка и оценить тот опыт, который получили наши инвесторы-предшественники.

В этой части о медвежьем рынке второй половины 30-х и 40-х.

“Низкие ставки спасут!”

Сейчас популярно мнение, что в эпоху низких ставок акции не могут упасть. Потому, что у инвесторов нет альтернативы. Ваш вклад в банке или ОФЗ не принесёт доход выше инфляции. А рост акций вместе с дивидендами – да.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 17 )

Потерянные на TAL депозиты (стоны Пульса)

- 24 июля 2021, 10:34

- |

Интересно, на смартлабе есть хоть один человек кто потерял деньги на этой акции?

Как мы видим, на примере этой ситуации, люди учатся не ДО, а после, то есть на своих ошибках, но цена этих ошибок невероятно высока.

Покупка любых акций с плечом — это уже никакие не инвестиции, а трейдинг. И первое, о чем тут надо думать — это риск-менеджмент.

Когда вы торгуете например индекс ртс через фьючерсы, вы ещё можете позволить себе перенести позицию через ночь, потому что индекс не меняет своего значения на 50% за одну ночь.

Тем не менее даже на индексе РТС падение 5-10% за ночь случается раз в пять лет точно и об этом надо всегда помнить.

Я вот хорошо понимаю ЦБ, когда тот пытается ограничить российских «инвесторов» от американских акций, потому что наши акции гораздо реже, чем американские, теряют десятки процентов за время пока рынок закрыт.

Я когда в 2013-2016 торговал Америку на плечах, никогда не оставлял ни одну акцию овернайт. Никогда! Потому что овернайт — это территория неконтролируемого риска для трейдера.

А грамотный инвестор никогда не положит в портфель акции стартапа или биотеха на существенную долю от объема… Народ же в порыве жадности тарит теслы, spce, и прочее на все доступное депо..

Виноват ли брокер? Отчасти. Давать плечи на такие акции как TAL — я считаю это соучастие.

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Элвис Марламов, AlenkaCapital: стоимостное инвестирование - как анализировать компании

- 13 июля 2021, 14:47

- |

Вот первые 5 минут выступления Элвиса Марламова:

полное видео (137 рублей):

https://play.boomstream.com/pwjoM7qH

все видео конференции: https://confa.smart-lab.ru/20210626spb

00:00 вступление

03:00 Пенсионный портфель на пенсию в 35

04:40 Периоды повышения ставок

07:30 Цикл роста завершился

07:50 Индикатор Баффета

10:00 Северсталь

10:50 Алроса

11:00 Магнит

12:30 Как должен анализировать компанию «трезвый инвестор»

16:00 AT&T

17:10 Boeing

18:40 Формула справедливой оценки компаний

20:20 Газпром оценка

21:20 Сбербанк

22:00 ВТБ

22:40 Центральный телеграф

23:10 Лензолото

24:40 Сургутнефтегаз

25:20 АФК система

26:10 Русал

27:30 Netflix

30:00 Какие акции брать?

31:10 Порт Ванино

34:30 ПИФ Аленка Капитал

38:20 Противостояние аналитиков

40:00 Металлурги

42:30 Мечел

43:50 Стратегия инвестора в цикл повышения ставок

Закрываем ИИС без распродажи портфеля! Выводим акции на обычный брокерский счет. Пошаговая инструкция!

- 12 июля 2021, 08:46

- |

Всем привет!

Сегодня хочу рассказать о том, как я закрывал ИИС. Причем я не распродавал свой портфель и целиком вывел его на обычный брокерский счет.

СПОСОБЫ ЗАКРЫТИЯ ИИС

Существует 2 способа закрытия ИИС. Расскажу о них ниже.

Способ №1. Закрытие ИИС с продажей всех активов и выводом денежных средств

Это самый простой и попсовый способ, который предлагает каждый брокер — ведь он просто производит перевод денежных средств на банковский счет. Кроме того он условно бесплатный, брокер не берет за него плату.У данного способа есть пара минусов:

- Комиссии. Продав все акции, вы естественно заплатите брокеру комиссию за совершение сделок. Если брать среднерыночную комиссию в 0,06% за сделку, то с каждых 100 тысяч рублей вы заплатите 60 рублей.

- Налоги. Если вы в хорошей бумажной прибыли, то продав всё — вы попадаете на нехилый налог (13% от прибыли), который брокер удержит при закрытии ИИС.

( Читать дальше )

🔥Смартлаб спринт: лучшая инвестиционная идея на текущий момент

- 08 июля 2021, 12:52

- |

Поделитесь всего одной лучшей своей инвест.идеей в комментариях.

🏆🏆🏆Авторам пяти самых залайканных комментариев перечислим по 1000 рублей!

Спринт работает до 23:59мск.

Погнали!👍

Как рубить бабло на бирже. Полная инструкция.

- 04 июля 2021, 17:35

- |

Как рубить бабло на бирже. Полная инструкция.

Сегодня наш коллега задал мне прямой вопрос.

https://smart-lab.ru/blog/706417.php#comment12720569

А есть инструкция, как заработать денег на рынке, чтоб потом их из банка в банк переводить, ну или снимать на хлебушек чего уж там)))

( Читать дальше )

Изменение банками и брокерами условий ДКБО и тарифов в одностороннем порядке.

- 30 июня 2021, 22:52

- |

При заключении договора берите заверенные копии действующих редакции — условий и тарифов, с которыми вы «ознакомлены и согласны», согласно договора.

Пишите заявление в банк подобного типа

м/у мной и банком заключен ДКБО. В рамках которого банк прописывает, что волен изменять условия договора и тарифы в одностороннем порядке, без надлежащего оповещения клиента.Я возражаю против включения в договор данного пункта на основании ст 16 ЗоЗПП и ст 168 ГК РФ.

Дата, подпись.

Теперь эта мера против беспредела — 100% работает.

Главное изучить весь пакет документов, при заключении договора.

Я лично просто сразу заношу в черный список банки у которым пакет документов, с которыми я «ознакомлен и согласен» больше 30 страниц. Здорово помогает отсеивать неадекватов.

Видел договора даже на 300 страниц, видимо юристы данной организации много травы курят.

В Определении от 23 марта 21 года № 33-КГ20-6-К3 Верховный Суд указал на недопустимость одностороннего изменения условий договора финансовой организацией, даже если гражданин согласился на это, поставив подпись в документе.

( Читать дальше )

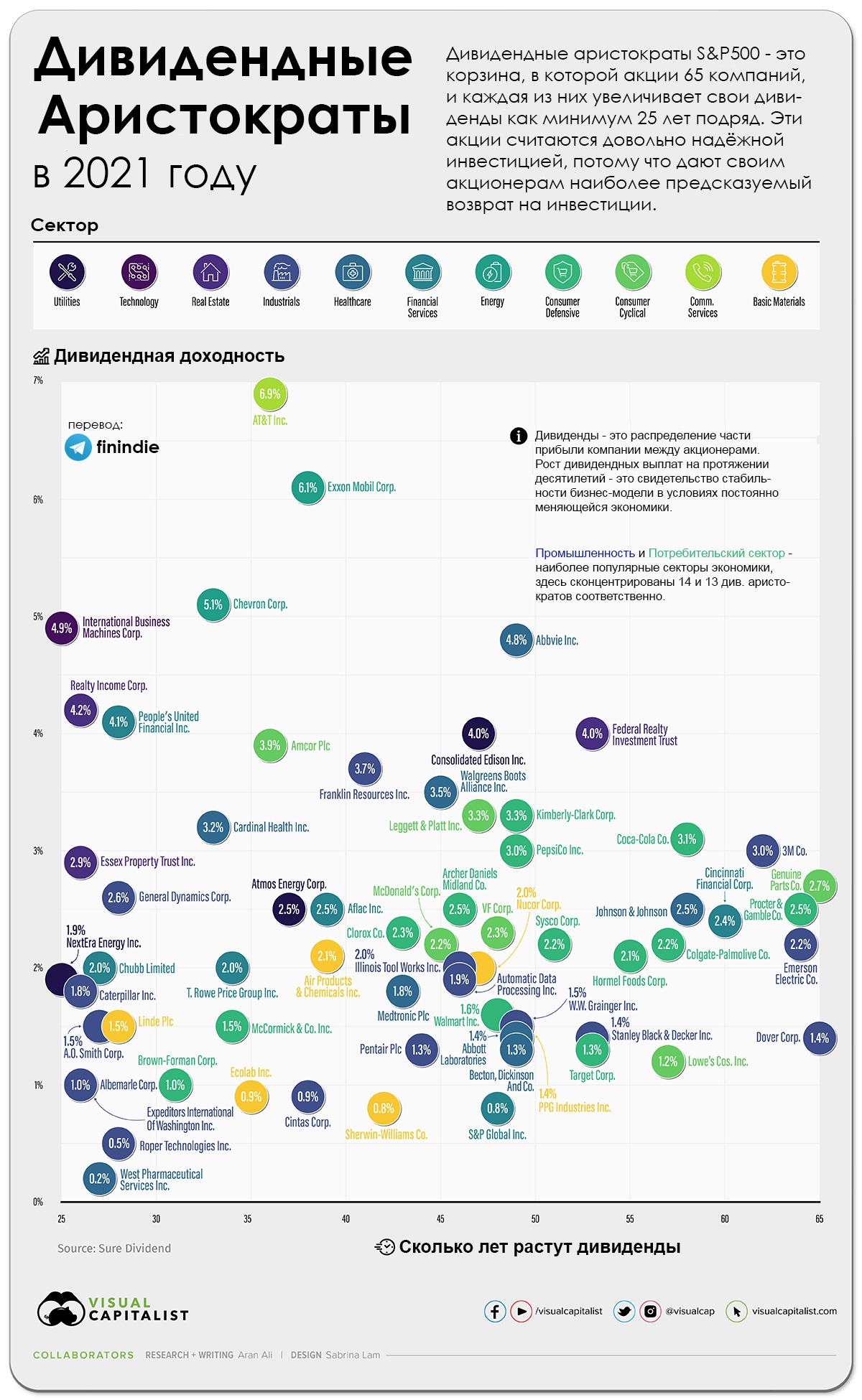

Аристократы

- 29 июня 2021, 13:45

- |

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал