Избранное трейдера Вивальди

как все было в 2008г., что общего и в чем различия

- 17 февраля 2021, 12:22

- |

Вспомнил 2008г.

(начал торговать в 2007г., получил высокую прибыль в 2007г. и через год попал под обвал, которого не ожидал).

Индекс ММВБ (Мосбиржи) упал в 5 раз !

Сделал слайд:

графики ММВБ (индекса Мосбиржи) и USD_RUB по дневным.

Тогда был портфель на свои без плеч только на фондовой секции и были только крупные, индексные компании, голубые фишки:

Лукойл, ГМК Нор.Никель, Сбербанк, Новатек, МТС и др., Газпрома не было, пересидел и докупал

(делал то, что делать нельзя: докупал падающие активы).

Пока рынок в мае — июне сползал вниз, нефть росла и из каждого утюга рекомендовали использовать эту просадку, чтобы срочно все купить и ждать нефти по $200 к концу $2008г., нефть тогда еще росла до $148 за Brent в июне 2008г.

Мой брокер был «Тройка Диалог», с ними тогда было все нормально, в 2012г. Тройку Диалог купил Сбербанк, перешел в Сбербанк автоматом и Сбербанк даже оставил тот же брокерский тариф, который был в Тройка.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 68 )

Будь в курсе: небольшой шокирующий обзор

- 17 февраля 2021, 12:01

- |

👉 за 12 последних месяцев нерезы втарили американских акций на почти $400 млрд. Предыдущий пик был на пике рынка в 2007-м, тогда эта величина составила $200 млрд.

👉 причем нерезы продают американские облигации (доходности растут), продано на $32 млрд, а акций куплено на $78 млрд за последний месяц

👉 пересмотр оценок аналитиков прибыли на акцию (EPS) в сторону повышения — максимальный с 2004 года, (число апгрейдов-число дайнгрейдов)/общее число изменений = 35%.

👉 доля убыточных компаний выходящих на IPO = 80% — максимум с 2000 года (пузырь доткомов)

👉 индекс компаний малой капитализации США (Russel2000) — самая сильная перекупленность за всю историю: значение индекса на 40% выше чем 200-дневная скользящая средняя

👉 исследование BofAML: доля инвесторов, которые берут риск выше нормального >20% — максимум за всю историю

👉 Credit Suisse: с начала 2020г, доля физиков в общей глобальной торговой активности выросла вдвое — с 15% до 30%

👉 BofA предупреждает: если экономика ускорится, это может привести к резкому скачку инфляции, ралли на товарных рынках — предвестник инфляционного давления

👉 Citi: индикатор Паника/Эйфория = 2, такой эйфории не было по меньшей мере с 1987 года

👉 Опрос BofA: уровень кэша в портфелях управляющих 3.8%. это минимум за 10 лет. Даже в марте 2020 было 4%.

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

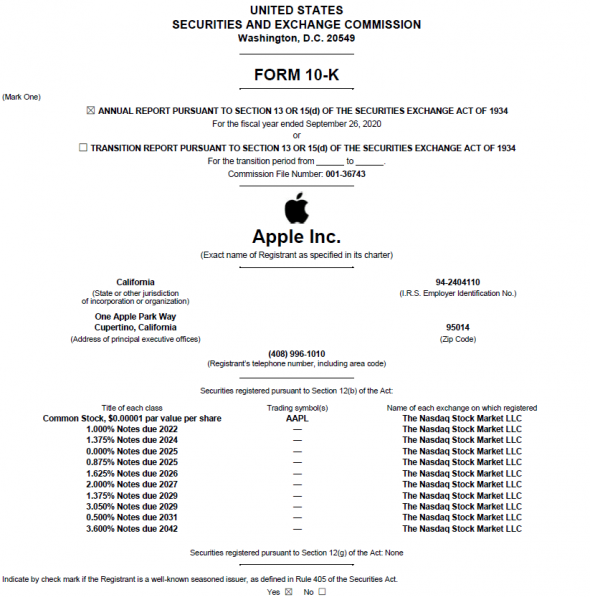

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

(C) Interfax 20:22 02.02.2021 МОЛНИЯ СУД ОТМЕНИЛ УСЛОВНОЕ НАКАЗАНИЕ НАВАЛЬНОМУ ПО ДЕЛУ "ИВ РОШЕ"

- 02 февраля 2021, 20:27

- |

Нефтетанкерные компании

- 01 февраля 2021, 18:26

- |

Обычно, когда рассказывают про перспективы Совкомфлота — забывают приложить график стоимости фрахта нефтетанкеров (около 50% выручки у Совкомфлота оттуда, остальное СПГ + Арктика). Устраним этот недостаток.

( Читать дальше )

Мы с вами свидетели довольно уникальных рыночных явлений.

- 29 января 2021, 10:20

- |

Надеюсь, все вы смотрели фильм «Эффект бабочки». Так вот, мне кажется эффект от GameStop разлетелся по всему рынку.

Напомню хронику: хедж-фонды сидели в шорте по загибающейся компании GameStop. Потом какой-то недовольный частный трейдер, который сидел в лонге по данной компании, брякнул на форуме: «Вот хедж-фонды козлы! Компания-то клевая!» Это подхватил другой трейдер, потом еще один и еще… и понеслось.

Тысячи мелких трейдеров начали покупать акции. Gamestop взлетел примерно в 100 раз с 5 долларов до 500.

Позиция short — самая опасная позиция на рынке. Особенно по акциям отдельной компании. Ведь акции могут расти бесконечно, а значит и убыток может быть бесконечным. Произошёл short-squeze… Но, это вы всё уже знаете. Фонды понесли миллиардные убытки.

Но вот, что интересно:

в результате этого шорт-сквиза фондам пришлось резать свои позиции в других акциях, чтобы освободить кэш. В результате весь рынок пару дней назад упал где-то на 2%. Отдельные имена упали на 5-10%.

Этим не закончилось. Многие фонды вообще испугались и стали закрывать свои шорты по другим компаниям… Мало ли чего? Некоторые акции, наоборот, взлетели.

( Читать дальше )

ДЕКЛАРАЦИЯ 3-НДФЛ по налогам с дивидендов от иностранных эмитентов (акции США, АДР, ГДР). ЧАСТЬ 1

- 17 января 2021, 19:59

- |

Как и обещал, сделал видео по тому, как учитывать и декларировать налоги от иностранных эмитентов, таких, как акции США, ГДР и АДР, которые торгуются на биржах РФ.

( Читать дальше )

Коммерческие облигации Инструкция

- 16 января 2021, 23:10

- |

Источник: https://www.vtimes.io/2021/01/14/chto-zhdet-rinok-obligatsii-v-etom-godu-a24982021 год окажется расцветом коммерческих облигаций (КО), особенно если брокеры сумеют создать такие же удобные приложения для их покупки/продажи, как сделали для БО в 2019–2020 гг. ВТБ

На жаргонном языке коммерческие облигации называются “КОшками”.

Плюсы Коммерческих облигаций:

- Высокая доходность 14-20% годовых

- Доходность всегда выше чем у биржевых облигаций

- КО частично или полностью можно продать на вторичном рынке

- КО продаются по номиналу 100%

Минусы:

- По сравнению с акциями доходность ниже

- Отсутствие ликвидности на вторичном рынке

- Запрет рекламы

- Высокий порог входа (от 50т в Янго, от 300т по ДКП)

( Читать дальше )

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал