Избранное трейдера jk555

Читать мы не умеем, а вот писать...

- 28 июля 2016, 20:38

- |

Давайте заглянем в практически полный перевод заявления комитета по открытым рынкам ФРС США, ссылку на сам оригинал несложно найти на главной странице Федерального резерва. Перевести на русский даже для тех, кто совершенно не соображает в английском, не представляет трудностей при наличии автоматических переводчиков. Академические тексты (а официальные документы в большинстве случаев не содержат сленга и двусмысленных предложений) эти роботы переводят очень близко к оригиналу, так что прочитать сможет каждый неуч. В таком случае возникает вопрос: где все берут ту ересь, которая перепечатывается на всех ресурсах без исключения?

Давайте заглянем в практически полный перевод заявления комитета по открытым рынкам ФРС США, ссылку на сам оригинал несложно найти на главной странице Федерального резерва. Перевести на русский даже для тех, кто совершенно не соображает в английском, не представляет трудностей при наличии автоматических переводчиков. Академические тексты (а официальные документы в большинстве случаев не содержат сленга и двусмысленных предложений) эти роботы переводят очень близко к оригиналу, так что прочитать сможет каждый неуч. В таком случае возникает вопрос: где все берут ту ересь, которая перепечатывается на всех ресурсах без исключения?( Читать дальше )

- комментировать

- ★6

- Комментарии ( 16 )

Парадоксы рынка недвижимости. Жизнь рантье

- 28 июля 2016, 15:58

- |

Вернулся недавно из Москвы. Останавливался там у хорошего приятеля.

Он снимает квартиру 106 м2. где-то на юго-западе за 70 тыс. руб. Говорит, что приценивался к аналогичным квартирам по соседству и цена примерно 20 — 25 млн. руб. Причем ремонт и состояние квартир будет довольно простеньким, если не сказать хуже.

А обнаруженный перекос заключается в следующем. У меня есть квартира в центре Питера площадью 100м2. причем видовая, но в старом фонде. Так вот, ее рыночная цена 11-12 млн. руб. т.е. в более чем в 2 раза дешевле аналогичной московской. Но сдаю я ее за 75 тыс. руб. в месяц + коммуналка.

Таким образом, ROA (без дисконтирования) на московскую квартиру составляет = (70 000 * 12)/22 500 000 * 100% = 3,7%

На квартиру в Питере = (75 000 * 12) / 11 500 000 * 100% = 7,8 % т.е. квартира в Питере более чем в два раза рентабельнее.

Но я, как рантье, предпочитаю коммерческую недвигу. У меня нет проектов с ROA ниже 15%.

Что интересно, даже в ЕС в коммерческой недвиге по моим проектам ROA от 7 до 10% в евро.

Отсюда вывод: московская жилая недвижимость очень плохой объект для инвестиций.

Богатеем медленно (Часть 3, и последняя)

- 23 июля 2016, 11:38

- |

Продолжение. Начало здесь.

Эксперименты

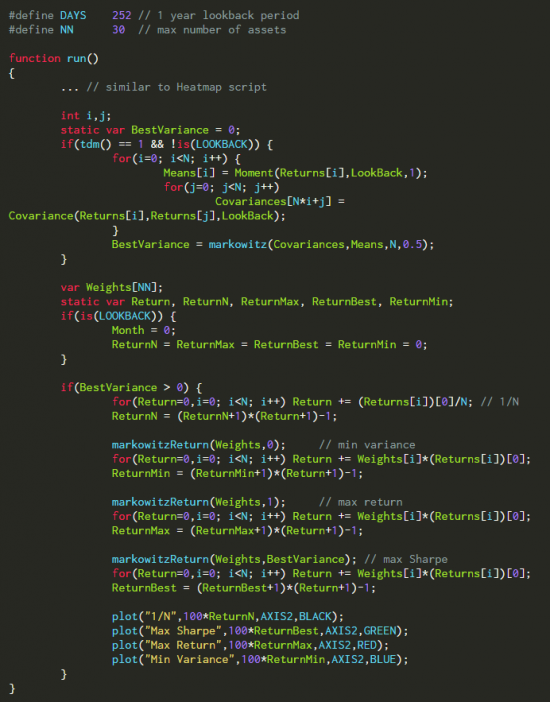

Но как же изменится среднее отклонение оптимизированного портфеля за пределами выборочного контроля, по сравнению с с 1/N? Ниже приведен скрипт для проведения экспериментов с различными структурами портфеля, периодами возврата, ограничениями значений и отклонениями:

( Читать дальше )

Китай - Банковский коллапс уже близко.

- 20 июля 2016, 15:44

- |

Инвестиции в основной капитал уже много месяцев показывают снижение, а рост кредитования бьёт новые рекорды. Уже дураку понятно, что при таких темпах кредитования качество выдаваемых кредитов оставляет желать лучшего. В последние несколько недель чиновники Поднебесной активно обсуждают вызывающую серьезную озабоченность зависимость страны от кредитов при стимулировании роста.

Общая долговая нагрузка Китая взлетела со 150% ВВП в 2008 г. до более чем 250% в конце прошлого года. Столь значительное увеличение в других странах обычно приводит к серьезным экономическим проблемам. Официальный государственный долг не столь большой (менее 50% ВВП), в то время как государственные компании остаются крупнейшими должниками. Темпы выдачи кредитов сначала года значительно превысили экономический рост, что лишь увеличило долговое бремя. Если темпы кредитования начнут замедляться, то и экономика начнёт тормозиться ещё больше. Замкнутый круг или ещё один Цугцванг.

Мамба пока чётко отрисовывает канал. По РТС цели ниже 800.

Ну и всё внимание на этот график. Главная подсказка. Всё станет ясно уже к концу следующей недели. Я пока почти полностью перешёл в бакс и никаких рисковых активов, ну может Газпромчик на снижении буду формировать лонг. Все мои позиции всегда доступны по ссылке — www.itinvest.ru/trader-liga2/users/54569891/

( Читать дальше )

Почему бессистемные сделки совершать так легко, а системные - так сложно?

- 19 июля 2016, 14:49

- |

Я нигде не встречал, чтобы кто-то разумно объяснял или упоминал этот факт. Напомню, что по Канеману у человека есть условно 2 мозга:

1. Неокортекс (медленная соображалка)

2. Мозг ящера (быстрая рефлекторка)

Так вот когда вы входите в бессистемную сделку, вы даже не осознаете, работает мозг №2. Мозг №2 делает быстрее, чем думает. Если вам дать пинка — вы в шоке обернетесь. Это работа мозга №2. Рынок дает вам пинка — вы часто делаете что-то в ответ, зачастую против системы. Суть в том, что когда вы совершаете сделку под влиянием мозга №2 — вы просто не успеваете испугаться. Вы сначала входите в сделку, а потом реально начинаете думать системой №1.

( Читать дальше )

О текущей ситуации

- 17 июля 2016, 17:33

- |

Сегодня решил выложить некоторые выдежки из инвестиционной стратегии на второе полугодие, подготовленной для клиентов. Кому будет интересно, может ознакомиться с мыслями по поводу происходящего.

События, связанные с референдумом по выходу Великобритании из ЕС, падение доходности государственных облигаций стран G7, смещение доходностей в отрицательную зону, относительное облечение для развивающихся рынков (ЕМ), выражающиеся в увеличении (отскоке) valuations, стабилизации их валютных курсов – закономерная стадия развития глобальной ситуации на рынках. Как мы в прошлый раз указали – так называемый рефляционный момент будет доминировать в текущем году (хотя его влияние во втором полугодии будет сходить на нет). Последние аналитические отчеты, касающиеся ЕМ, даже поменяли резко тональность и стали описывать перспективы восстановления и даже роста на ЕМ, повышение таргетов и прогнозов по валютным курсам (от рубля до бразильского реала и т.д.). К сожалению, большинство аналитиков плохо понимает логику развития экономики, в какой точке находится глобальная экономика и закончился ли кризис или нет.

Попытаемся восстановить картинку происходящего, а также заглянуть немного в будущее.

События 2008 года знаменовали собою не столько кризис, а сколько завершение многолетнего долгового суперцикла, который начался в развитых странах в послевоенное время. Долговая пирамида, построенная в частном секторе оказалась настолько большой, что больше долгов домохозяйства развитых стран брать не могли, а банки оказались не готовы продолжать кредитовать их в прежних объемах. Для стабилизации экономик банки развитых стран приступили к агрессивной политики монетарного смягчения. Первым на сцену вышел ФРС – запустив в марте 2009 большую программу количественного смягчения. Казалось, решение найдено и кризис завершен. Уже летом 2009 доходность трежерис превысила 3%. Однако, буквально спустя полгода пошли первые звонки с другого континента – из небольшой страны Греции, которая начала сталкиваться с проблемой обслуживания своего государственного долга. Таким образом, начался второй этап кризис (или вторая волна, кому как удобно) – кризис теперь уже суверенного долга. Начало трясти Еврозону. И только вмешательство нового главы ЕЦБ Марио Драги, который вернул ЦБ статус кредитора последней инстанции, купировал кризис, разрастающийся на финансовых рынках. Впоследствии, ЕЦБ пошел по пути ФРС, запустив программу QE. Аналогичным путем пошли и два других крупнейших мировых центробанка – Банк Японии и Банк Англии.

Пока западные центробанки боролись с кризисом в своих странах – очередная волна, на рубеже 2013-2014 года накрыла теперь уже развивающиеся страны. Последовало резкое падение стоимости активов в этих странах, девальвации этих валют, появились разные акронимы типа fragile 5 и тп. Причем это сопровождалось падение цен на весь товарный комплекс – от цен на металлы на нефть и газ.

( Читать дальше )

Кого потопят первых в этот кризис - бедных или богатых?

- 15 июля 2016, 13:21

- |

Коллеги, трейдеры, инвесторы, друзья, привет.

Традиционно в пятницу люблю рассуждать о том, что будет в ближайший кризис. Я прогнозирую его к 2018 году. Более того, по моим чисто субъективным ощущениям – это будет очень глобальная и жёсткая ж**па во всём мире.

Вот недавно встретили с Ильёй Коровиным аж двоих Чёрных Лебедей...

Послушала тут Васю Олейника и Наталью Смирнову на тему КАК ИЗМЕНИТЬ ЖИЗНЬ!?

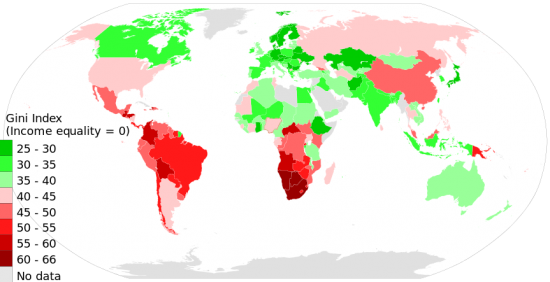

Все мы знаем о том что 80% денег принадлежит 20% людей, и знаем коэфф. Джинни — статистический показатель степени расслоения общества данной страны или региона по отношению к какому-либо изучаемому признаку.

( Читать дальше )

Один способ определить, что вероятно будет расти в будущем

- 14 июля 2016, 17:46

- |

Все крупные прорывы в промышленности происходят, когда удается решить какую-то научно-техническую проблему.

Я сам химик по образованию и в институте занимался иногда в свободное время решением актуальных проблем от разных компаний. Было это лет 10 назад. Есть специальные сайты, где публикуют задачи и за решение выдают премии. Сайт я использовал этот: innocentive.com . Премии эти были от 10 до 100 тыс $. Редко больше. Но суть в том, что по этим проблемам можно определить, к чему стремится мир, какие проблемы актуальны и что, возможно, ожидает нас в будущем в случае их решения.

Лично я участвовал в решении трех проблем, правда, безуспешно:

1. Проблемы, связанной с новым электролитом для литий-ионных батарей. Тогда я не понимал, кому это может быть нужно, но требовалось найти более эффективный электролит именно для этих батарей. Я тогда еще думал, а зачем их улучшать, если можно сделать принципиально другие батареи. Но предложил какое-то соединение на основе каких-то дорогих элементов, уже даже не помню. Сегодня я понимаю, кто мог быть автором этой задачи — любая компания, которая сейчас производит смартфоны или электромобили. Проблема супер актуальная.

( Читать дальше )

Отличная методичка по опционам

- 13 июля 2016, 19:05

- |

А.Н. Балабушкин «Опционы и фьючерсы»

материал достаточно свежий и адаптирован к FORTS (в отличии от всяких там Нотенбергов).

есть примеры и выводы формул. Имхо, лучшее по опционам, что я читал.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал