SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера jk555

Почему растет американский рынок? Часть 1.

- 08 июня 2014, 23:35

- |

Почему растет американский рынок? Часть 1.

Американский рынок в первом полугодии вышел практически на круглую цифру 1950, где после относительно небольшой коррекции и последующей консолидации достигнет совсем круглой цифры – 2000. Кризиса на Emerging market так и не произошло, а более того – мы увидели хорошее bear market rally под конец первого полугодия. Российский рынок также нивелировал ту риск-премию, которой его «вознаградил» рынок из-за событий в Украине. Все это время тема Украины была центральной на Смартлабе, поглощая фактически все внимание аудитории. Теперь же, после ухода ее с радара, можно поговорить о том, а что это так растет американский рынок? И доколе еще все это будет продолжаться? В чем причина столь уверенного роста? Ведь все же плохо: долгов много, от доллара будут все отказываться, корпоративные прибыли не растут, экономика в первом квартале показала отрицательное значение ВВП, Куе сокращают и тд. И вообще все плохо. А рынок растет… К этому стоит добавить инфляцию и даже с приставкой гипер-, а ее все нет и даже, наоборот – дефляционные тенденции тут и там. Довольно иронично наблюдать все это, особенно после 4 лет Куе от ФРС.

( Читать дальше )

Американский рынок в первом полугодии вышел практически на круглую цифру 1950, где после относительно небольшой коррекции и последующей консолидации достигнет совсем круглой цифры – 2000. Кризиса на Emerging market так и не произошло, а более того – мы увидели хорошее bear market rally под конец первого полугодия. Российский рынок также нивелировал ту риск-премию, которой его «вознаградил» рынок из-за событий в Украине. Все это время тема Украины была центральной на Смартлабе, поглощая фактически все внимание аудитории. Теперь же, после ухода ее с радара, можно поговорить о том, а что это так растет американский рынок? И доколе еще все это будет продолжаться? В чем причина столь уверенного роста? Ведь все же плохо: долгов много, от доллара будут все отказываться, корпоративные прибыли не растут, экономика в первом квартале показала отрицательное значение ВВП, Куе сокращают и тд. И вообще все плохо. А рынок растет… К этому стоит добавить инфляцию и даже с приставкой гипер-, а ее все нет и даже, наоборот – дефляционные тенденции тут и там. Довольно иронично наблюдать все это, особенно после 4 лет Куе от ФРС.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 54 )

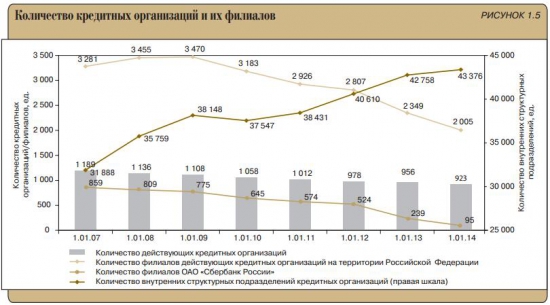

Состояние банковского сектора РФ (в диаграммах)

- 30 мая 2014, 13:36

- |

Диаграммы взяты с сайта Банка России из Отчета о развитии банковского сектора и банковского надзора в 2013 году

Может кому-то будет интересно:

( Читать дальше )

Знаете, что произошло в прошлый раз, когда стоки и бонды США двигались так разнонаправленно?

- 29 мая 2014, 14:05

- |

О ЧЕМ ПЛАЧУТ В 25 (интересно)

- 25 мая 2014, 10:38

- |

О чем плачут в двадцать пять

( Читать дальше )

Знакомьтесь. Это Люси. Люси — представитель поколения Y: людей, рожденных в конце 70-х — начале 90-х годов. Сейчас им по 20-30 лет, они закончили вузы и теперь работают. Если они работают в большом городе и занимаются интеллектуальным трудом, их называют «Юппи» — young urban professionals, молодые трудоустроенные горожане. Люси как раз такая. В целом у Люси всё хорошо. Почему же она такая несчастная? Разберемся сначала, откуда берется счастье. На удивление, формула простая: |

( Читать дальше )

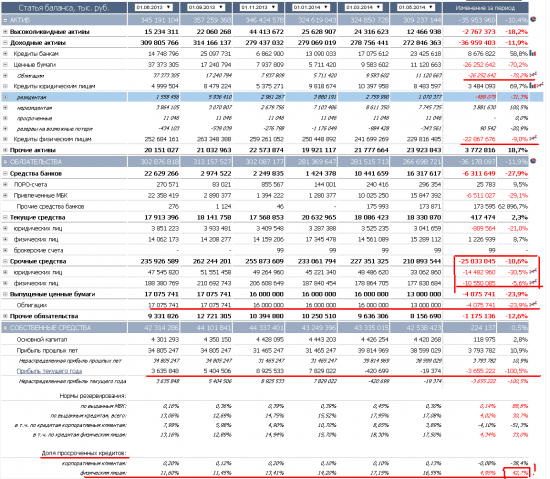

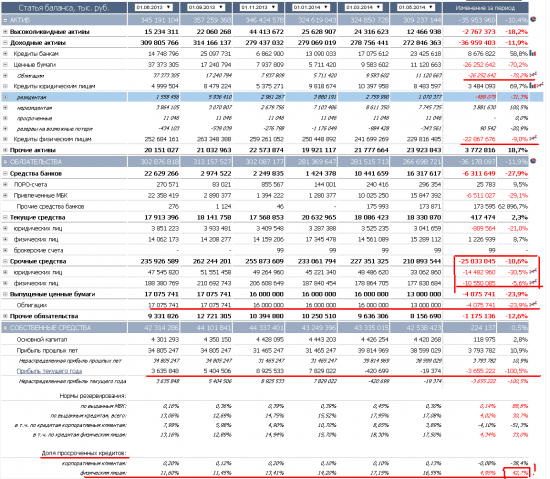

Бэнкинг по-русски: ХКФ банк - как зеркало розничного банка....

- 21 мая 2014, 10:49

- |

Как сообщает нам газета «Известия» со ссылкой на высокопоставленных сотрудников банка:

Банк «Хоум Кредит» будут готовить к продаже — такое решение принято на заседании совета директоров кредитной организации.

Эксперты оценивают «Хоум Кредит» в сумму в районе $1 млрд и объясняют продажу желанием акционеров избавиться от актива на пике его развития.

Пресс-служба банка «Хоум Кредит» опровергла информацию о продаже кредитной организации.

Дабы не гневить Тимофея и не заниматься репостингом (пусть даже не «Ведомостей») ;), взглянем на это вопрос самостоятельно -

Итак предлагаю вашему вниманию динамику основных балансовых показателей банка за последний год со своими комментариями:

что мы видим- свертывание баланса более чем на 10% произошло в основном за счет сокращение потребкредитования.

Помимо этого банк избавился от большей части облигаций, которые он ранее активно реповал в ЦБ — это активная часть баланса.

( Читать дальше )

Банк «Хоум Кредит» будут готовить к продаже — такое решение принято на заседании совета директоров кредитной организации.

Эксперты оценивают «Хоум Кредит» в сумму в районе $1 млрд и объясняют продажу желанием акционеров избавиться от актива на пике его развития.

Пресс-служба банка «Хоум Кредит» опровергла информацию о продаже кредитной организации.

Дабы не гневить Тимофея и не заниматься репостингом (пусть даже не «Ведомостей») ;), взглянем на это вопрос самостоятельно -

Итак предлагаю вашему вниманию динамику основных балансовых показателей банка за последний год со своими комментариями:

что мы видим- свертывание баланса более чем на 10% произошло в основном за счет сокращение потребкредитования.

Помимо этого банк избавился от большей части облигаций, которые он ранее активно реповал в ЦБ — это активная часть баланса.

( Читать дальше )

Как Вы считаете, может ли НПФ кредитовать юридических лиц ???

- 17 мая 2014, 00:11

- |

Как Вы считаете, может ли НПФ кредитовать юридических лиц ???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал