Избранное трейдера kaliostro

Правила торговли Линды Рашке

- 08 сентября 2016, 15:04

- |

2. Не переносите проигрышную позицию на следующий день

3. Если рынок идет в вашу сторону, перенесите позицию на следующий день.

4. Если сомневаетесь -выходите.

5. Не усредняйте потери.

6. Вы сможете заработать только покупая на более высоком основании и продавая у более низкой вершины.

7. Не преследуйте рынок. Ждите отката.

8. Никогда не слушайте чье-либо мнение. Только вы знаете, когда ваша сделка не работает.

- комментировать

- ★26

- Комментарии ( 19 )

зачем шортить рост?

- 08 сентября 2016, 14:13

- |

Я данное поведение называю в плену фантазий. Народ снова шортит збер :D

ZЯ это как понимаю, если пишут, что шортят, значит делают это не внутри дня и не хфт, а какие то глобальные планы. Т.е если шортят, значит ждут какую-то большую свечу в низ. Спрашивается зачем? Думаю, что бы всем доказать, что умнее всех. Но это как с силой, всегда найдется либо сильнее, либо равный, значит уже не самый сильный или умный. Теперь идем по пути, что для того что отбить бабла. Ок, смотрим на график на похожие места, указаны стрелочками.

ну во первых, даже если в друг и случались двежняки в низ, то они были меньше, по размеру, чем те что на верх. во вторых шорт после импульса на верх, почти везде заканчивался выносом. Т.е вероятность почти 0. Даже если вы и усреднились правильно, то запаса движения, не хватит, что бы отбить предыдущие шорты.

идем дальше., а как правильно шортануть сбер? смотрим скрин

( Читать дальше )

Биржи в терминале EXANTE: NYSE

- 08 сентября 2016, 12:47

- |

Не секрет, что главное преимущество платформы EXANTE – это доступ к большому количеству фондовых бирж и инструментов с единого счета. Наши клиенты могут торговать уже на более чем 45 рынках, и это число постоянно растет.

Сегодня мы открываем цикл текстов об основных биржах мира, в которых расскажем об их истории, особенностях и роли в современной экономике. А также о компаниях, которые на них торгуются, и о том, чем эти компании интересны трейдеру. Рассказ мы начнём с наиболее известной – Нью-Йоркской фондовой биржи (New York Stock Exchange, NYSE).

Нью-Йоркская фондовая биржа считается мировой фондовой биржей номер один. Своего рода, биржей «по умолчанию». И неспроста. NYSE с большим отрывом лидирует по суммарной капитализации компаний, которые на ней торгуются: более $19T (триллионов). У её ближайшего конкурента – NASDAQ – этот показатель втрое меньше. Также NYSE – лидер среди фондовых бирж по числу компаний (порядка 4000) и месячному объёму торгов ($1.5T). Впрочем, по этим параметрам её отрыв от конкурентов не так велик. Например, на NASDAQ торгуется 3200 компаний при месячном объёме $1.2T. А некоторые товарно-сырьевые биржи (например, Чикагская) даже опережают NYSE по объёму торгов. Но товарно-сырьевые биржи – это совсем другая история.

( Читать дальше )

Вопрос по интерфейсу фундаментального анализа

- 08 сентября 2016, 11:08

- |

А еще по любому фундаментальному показателю можно построить сводную таблицу.

Например взять доходность дивидендную и построить таблицу компаний ММВБ отсортированную по див. доходности.

Если например хотите посмотреть EPS или P/BV, можно построить.

Вопрос: как вам кажется наиболее логичным было бы организовать в минимальное число кликов и головной боли, интуитивно понятную реализацию данного вывода табличных значений фундаментальных показателей?:)

p,s, Просили? Сделано! http://smart-lab.ru/q/etf/

100 действий, которые помогут заработать на фондовом рынке

- 07 сентября 2016, 20:32

- |

Мы собрали основные действия для улучшения качества трейдинга на американских фондовых биржах. Будет полезно как новичкам трейдерам торгующих с нуля на NYSE, так и профессиональным трейдерам со стажем.

1. Напиши на бумаге свои стратегии

2. Напиши цель — качественно торговать

3. Рассчитай ежедневный риск от депо

4. Распиши паттерны входа

5. Выбери 3 паттерна и отрабатывай их до автоматизма

6. Настрой горячие клавиши по рыночным центрам ECN, типам ордеров и стопам

7. Убери отвлекающую шелуху во время трейдинга — вк, фейсбук и другие

8. Распиши разминку перед торгами

9. Распиши заминку

10. Напиши свои слабые стороны в трейдинге

11. Напиши сильные стороны

12. Начни усиливать сильные и работать над слабыми сторонами

13. Собери 5 друзей трейдеров и поговори о своей стратегии и узнай их

14. Начни вести подробный учет всех сделок — вход, выход, почему

15. Начни следить за своими эмоциями во время торговли

16. Возьми лучшую торговую сделку/день и разбери ее

17. Возьми худшую торговую сделку/день и разбери ее

18. Посмотри разницу и определи причину/следствия худшего и лучшего

19. Начни разбираться в новостях — макро, микро

20. Начни следить за толпой

( Читать дальше )

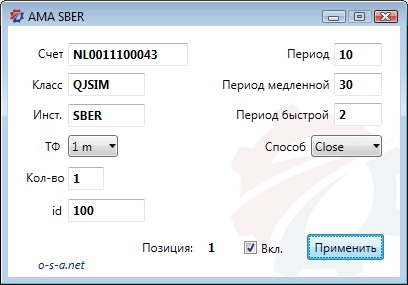

Механическая торговая система на индикаторе AMA под Quik

- 07 сентября 2016, 12:05

- |

В данной статье мы рассмотрим торгового робота на основе индикатора AMA. AMA является аббревиатурой с Adaptive Moving Average, в переводе с анг. Адаптивная скользящая средняя. Как следует из названия индикатора, он адаптируется под движения рынка этим он и интересен. Индикатор AMA является одной из разновидностью скользящих средних и хорошо определяет трендовые движения на рынке, а фильтрация шума позволяет отсеять боковые движения.В рамках робота реализована базовая трендовая переворотная стратегия. Он позволит вам торговать тренд на рынке ММВБ акциями или фьючерсами через терминал Quik. И так перейдем к настройке и запуску.

( Читать дальше )

Marketoracle.co.uk: Мы приближаемся к нулевой отметке создания долгов

- 07 сентября 2016, 11:55

- |

Автор Harry Dent.

Уже прошло 45 лет, и часы продолжают тикать.

Мы находимся в периоде долгового бума с начала 1970-х, когда мы отказались от золотого стандарта. Долги теперь повсюду: торговые дефициты, бюджетные дефициты, необеспеченные пособия, частные долги – куда ни ткни пальцем! С 1971 года общий объем наших долгов вырос на 2,5 ВВП.

Как могут экономисты не видеть эту проблему? Как такая ситуация может считаться устойчивой?

Нет, она не может считаться устойчивой. Мы приближаемся к масштабному финансовому кризису, и доказательством этому служат огромные пузыри в финансовых активах, которым суждено лопнуть. И когда они лопнут, все то искусственное богатство, которое было накоплено за много десятилетий, будет уничтожено также, как было уничтожено богатство в период с 1929 по 1932 год!

График внизу показывает логичное продолжение текущих тенденций.

Как и с любым наркотиком – а долг является финансовым наркотиком – со временем все больше и больше долгов имеют все меньший и меньший эффект. В конечном счете вы достигаете “нулевой отметки” на которой эффект перестает проявляться, а наркотик убивает вас от переутомления и интоксикации.

( Читать дальше )

Разорился мой Брокер , а ведь Р.Андреев предупреждал :-(

- 07 сентября 2016, 11:28

- |

поясните, что можно сделать, ФСФР отправляет в ЦБ, ЦБ по телефону говорят пишите и вам ответят!

С наличкой я попрощался, а акции есть возможность как — то перевести ?

Люди добрые набросайте плюсиков и выведите на главную!

Хорошо смеётся тот...

- 07 сентября 2016, 11:01

- |

А как насчёт Газпрома — он же растёт последним?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал