Избранное трейдера katasma

Интер РАО, обзор отчета и перспектив.

- 14 ноября 2020, 20:54

- |

Интер РАО

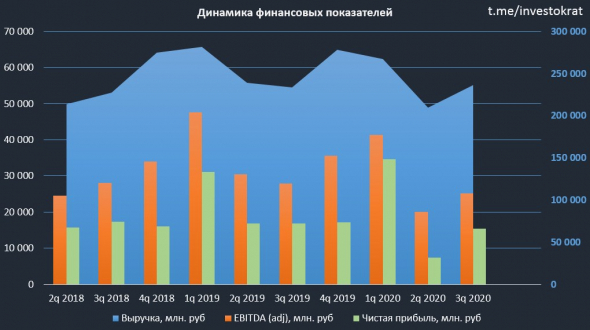

Вышел отчет компании за 3 квартал и 9 месяцев, подробнее бизнес разбирали здесь. Этот год провальный для генерации, давайте посмотрим на результаты 9 месяцев:

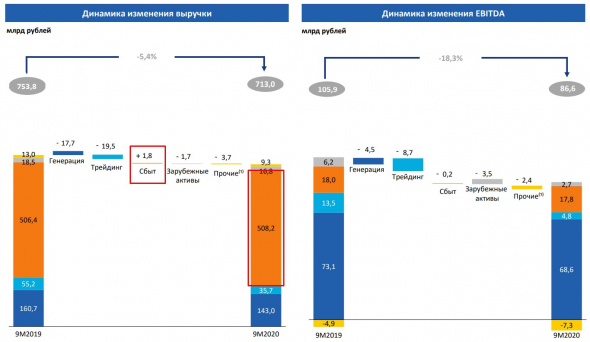

Выручка снизилась на (5,4% г/г) до 713 млрд. руб.

EBITDA снизилась на (18,3% г/г) до 86,6 млрд. руб.

Чистая прибыль упала на (11,4% г/г) до 57,4 млрд. руб.

Чистый долг составил -277,4 млрд. руб.

Финансовые показатели под давлением, на них действую те же факторы, что и на остальных генераторов, мы их уже неоднократно разбирали, давайте сегодня попробуем оценить перспективы бизнеса.

После начала локдауна в РФ и возможности отсрочки платежей за коммуналку и электроэнергию до января 2021 года, я ожидал, что будет рост неплатежей. У ИРАО высокая доля энергосбытов в выручке (около 72%), неплатежи могли бы оказать значительное влияние, но пока с этим направлением все стабильно, продолжаем следить.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 16 )

Отзыв персональных данных.

- 13 ноября 2020, 13:05

- |

Акционерное общество «Почта Банк»

Адрес 107061, г. Москва, Преображенская пл., д. 8

От хххх

Тел хххх

Отзыв согласия.

Я, ФИО, паспорт, согласно ФЗ 152 отзываю у АО «Почта Банк»

- Согласие на обработку персональных данных.

- Согласие на получение информации из БКИ о кредитной истории.

После получения данного заявления прошу прекратить обработку моих персональных данных в срок до 30 дней.

Так же прошу

- Отключить мне дистанционное банковское обслуживание, во избежание доступа к нему третьих лиц.

- Предоставить справку об отсутствии между мной и банком договорных отношений.

Ответ прошу направить по адресу ххх.

Подпись, дата.

Половина банков приняли заявление без проблем.

( Читать дальше )

Поджариваем еще одну контору на электрическом грилле

- 12 ноября 2020, 06:21

- |

Когда-то я учился в Бауманке. Это было давно. Тогда моя альма матер называлась МВТУ, теперь – МГТУ, вроде.

В то время, в главном здании Бауманки, если надо было сходить в туалет по-маленькому, надо было задержать дыхание, быстро войти, быстро отлить и сразу же слинять, не вдыхая воздух. Туалеты были ФЕЕРИЧЕСКИ засраными. Я даже описать это не берусь. Я не знаю, убирал ли их кто-то хотя бы раз с месяц. Может, их не убирали с тех пор, как императрица Мария Федоровна основала это славное заведение в 1826 году.

НО! Если надо было сходить по-большому, то был один чит. На первом этаже, рядом с кабинетом тогдашнего ректора Елисеева (который космонавт и читал нам курс лекций про системы переработки мочи в питьевую воду на станции Мир, true story) – так вот, рядом с кабинетом ректора, был небольшой туалет на два очка, который тоже, конечно, был эпично грязен, но там, похоже, убирались хотя бы раз в неделю. Почему? Потому что туда ходил сам ректор, я так думаю. У него после потребления воды, переработанной из мочи, стандарты, конечно, были невысокими, но все равно выше, чем у остальных студентов.

( Читать дальше )

Распределение семейного бюджета

- 11 ноября 2020, 20:08

- |

Я покажу, как это происходит в моей семье и возможно данный подход пригодится и вам.

Исходные данные:

Бюджет распределяется на 2-х человек (я и жена), оба работаем, детей нет, машины нет, квартиру снимаем.

Ниже представил все цифры.

данным суммам мы пришли исходя из нашего образа жизни и потребностей в которых нуждаемся.

О каждой статье доходов и расходов далее.

Доходы:

Общий среднемесячный (стабильный) доход составляет 170 000 руб. Это только зарплаты, доход от инвестиций я тут не учитываю.

Расходы:

1. Квартира.

За квартиру со всей коммуналкой уходит 37 500 руб.(живём в Москве). Больше тут нечего сказать.

2. инт.+тел.+подписки.

Домашний интернет, телефоны и различные ежемесячные подписки.(жена например аудиокниги слушает).

( Читать дальше )

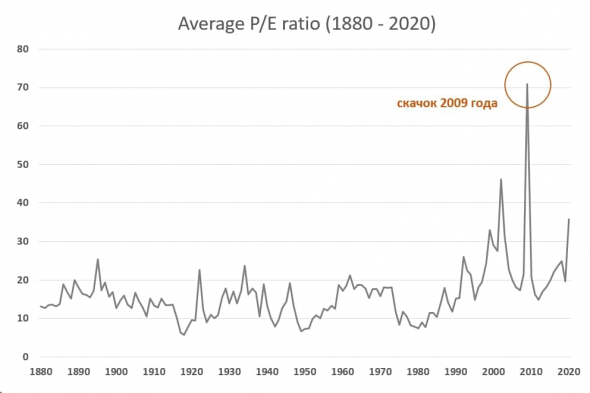

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

Русагро: во что превратился сахарный гигант? Часть 1: Операционный бизнес

- 09 ноября 2020, 17:52

- |

Введение

Впервые я познакомился с Русагро и приобрел их ГДР в начале 2016 года, по сути в самом начале своего инвестиционного пути, на фоне очень сильного отчета за 2015 год (спасибо девальвации рубля). А далее лицезрел квартал за кварталом, как ухудшались показатели компании, а следом и падала цена ГДР. Тогда меня мало интересовало, что из себя представляет компания и чем она фактически занимается. Достаточно было знать, что это с\х сегмент :). В начале 2017 я продал акции компании и по сути забыл про неё, признав вложения неудачными. Все изменилось на новостях о поглощении «Солнечных продуктов», компания вернулась в мой лист наблюдений. Отчет за 3 квартал 2019 года окончательно убедил меня в перспективах, я начал разбираться глубже в сути бизнеса компании, и вот что из этого получилось.

Операционный бизнес

В 2016 году Русагро представляла из себя компанию, ключевым бизнесом которой являлось производство и реализация сахара: более 50% EBIDTA компании + еще не полная вертикальная интеграция с сельскохозяйственной частью по производству сахарной свеклы. Мясной бизнес уже был не маленьким(190 тыс тонн свинины в год), масложировой бизнес тогда был несущественным в разрезе всей компании.

( Читать дальше )

Мини-конференция в г.Пушкин

- 08 ноября 2020, 23:09

- |

Иногда полезно отдохнуть от рынка и пообщаться с интересными людьми где-то на нейтральной территории.

Тимофей Мартынов организовал отличную мини-конференцию для активных участников Смартлаба в г. Пушкин, на которую пригласил и меня, за что я ему очень благодарен. В этом году вообще было сложно куда-то вырваться на отдых из-за известных причин, но эти выходные станут действительно запоминающимся событием. Был великолепный отель, интересная экскурсия по Царскому селу, питание в лучших ресторанах, в общем, организация была без преувеличений на высшем уровне.

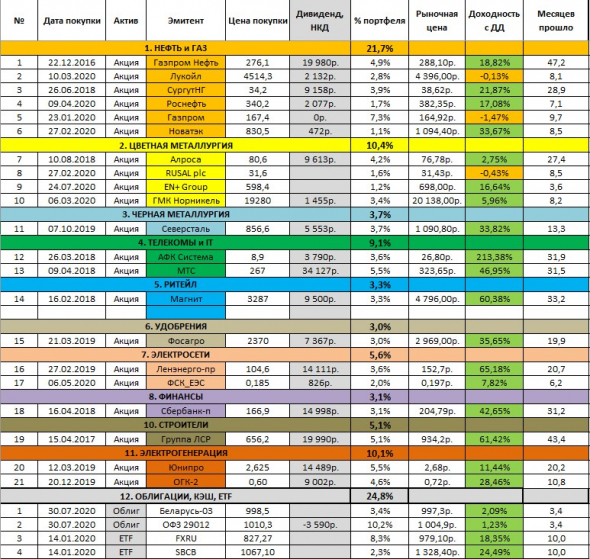

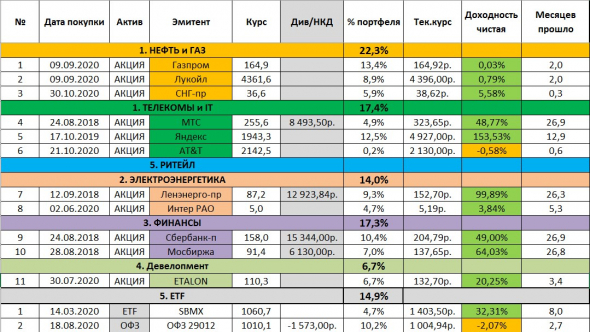

В рамках конференции я кратко рассказал о своих портфелях и о своем подходе к инвестированию.

Портфель ИИС в моменте следующий:

Портфель «Долгосрок»:

Наконец-то удалось встретиться «в живую» с моими друзьями, Юрием Козловым и Владимиром Литвиновым основателями сообществ «Инвестируй или проиграешь» и «ИнвестТема», вы их уже знаете скорее всего. Также удалось познакомится с новыми интересными людьми.

Вообще живое общение невозможно заменить онлайном, на Смартлабе часто проводятся конференции, именно там я обычно и нахожу новые знакомства, так мы и с Григорием Богдановым познакомились, кстати.

Благодарю всех участников за прекрасно проведенное время!

Всем успешных инвестиций!

P.S. Подробнее можно посмотреть здесь

Почему обвалился рубль? Как анализировать отчетность компаний? Справедливая цена. Разбор отчетов.

- 02 ноября 2020, 22:58

- |

По улицам ходила ужасная ковидла..Если хилый - сразу в гроб. Барашки плакали и кололись, но продолжали носить намордник.

- 02 ноября 2020, 15:02

- |

Почти 80 процентов больных коронавирусом выздоравливают путем естественного ответа иммунной системы, сообщил главный пульмонолог ФМБА России Александр Аверьянов.«Существует два варианта течения новой коронавирусной инфекции. У большинства пациентов, это примерно 80 процентов больных, после внедрения репликации SARS-CoV-2 иммунная система путем естественного своего действия преодолевает инфекцию, и человек выздоравливает. И вот этой категории больных, какой бы мы препарат ни назначили, этот больной все равно выздоровеет», — рассказал Аверьянов

Схемы лечения

мед центр мгу — сайт http://mc.msu.ru/m/covid.php,

статья о том, как схема была получена, опробована и с каким результатом

https://scientificrussia.ru/articles/glavnye-vragi-covid-19-voda-mylo-i-zdravyj-smysl-v-mire-nauki-7-2020

Eastern Virginia Medical School — периодически обновляется, на англ. сайт

( Читать дальше )

Дивиденды тяжеловесов США

- 01 ноября 2020, 20:14

- |

Wells Fargo

Размер — $0,10

Доходность — 0,45%.

Закрытие реестра — 6 ноября 2020 г.

#WFC

IBM

Размер — $1,63

Доходность — 1,50%

Закрытие реестра — 10 ноября 2020 г.

#IBM

Kraft Heinz

Размер — $0,40

Доходность — 1,34%

Закрытие реестра — 27 ноября 2020 г.

#KHC

Exxon Mobil

Размер — $0,87

Доходность — 2,65%

Закрытие реестра — 12 ноября 2020 г.

#WMB

Дивидендный обозреватель

Актуальные даты получения дивидендов, размер выплат и процентов, а также иная информация важных событий фондового рынка

t.me/aboutdiv

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал