Избранное трейдера katasma

БОЛЬ доллара

- 02 июля 2018, 21:32

- |

По итогам первого полугодия доллар вырос практически ко всем валютам. К некоторым на несколько процентов, а кого-то просто «разгромил» на десятки процентов. Много раз писал, что это будет наиболее вероятное развитие событий в условиях дальнейшего ужесточения денежно-кредитной политики и особенно сокращения баланса ФРС (в телеграм-канале постоянно выкладываю как сокращается баланс https://tele.click/MarketDumki/490 ). Так всё и произошло. В связи с этим хотел бы выложить достаточно показательную статью из Блумберга о том, что писали в конце прошлого года про доллар. https://www.bloomberg.com/news/articles/2017-12-12/after-stunning-rout-traders-see-no-end-to-dollar-pain-in-2018 А выражения какие подбирались, говоря о перспективах американской валюты — «БОЛЬ Доллара»! И такие статьи появлялись чуть ли не каждый день!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 14 )

"Летайте самолетами Аэрофлота!" Сценарий по бумаге.

- 02 июля 2018, 21:00

- |

Мой долгосрочный сценарий по Аэрофлоту.

Интересная и цикличная бумага, ярко выраженным в ней является трёхлетний цикл. Я проанализировал бумагу на периоде с 2000 года (18,5 лет) и выделил пару интересных циклов с периодами 1095 дней (трёхлетний цикл) и 1123 дня. Эти циклы я объединил в одну модель. Также я использовал разные периоды усреднения (память рынка) при построении модели: в первом случае память рынка была не ограниченной, и в расчет модели принимались все вышеуказанные циклы, начиная с 2000 года (на рисунках ниже это голубая линия модели). Во втором случае память рынка (период усреднения) составила 3 последних цикла (т.е. приблизительно 9 последних лет), и в расчет модели принимались только эти последние циклы (на рисунках эта модель обозначена тёмно-синей линией). Обе модели представлены ниже:

Как видно, у бумаги ещё есть некоторое время на снижение или же боковик, но, думаю, оно (время) непродолжительное. А, далее, вполне возможно начало новой волны роста. Исторически,

( Читать дальше )

Про Северный Поток - 2

- 02 июля 2018, 17:54

- |

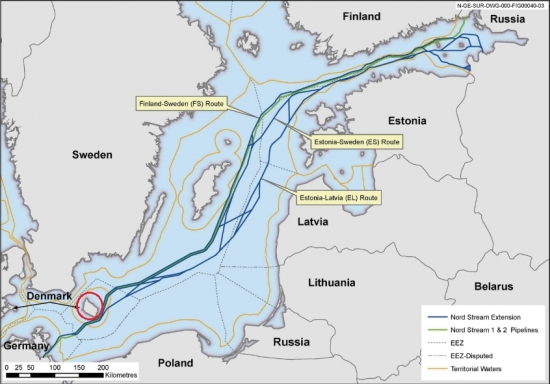

Посмотрите на карту. Бежевым цветом указаны территориальные воды балтийских стран. Пунктиром указаны границы исключительных экономических зон балтийских стран. Зеленая линия это маршрут СП-2. СП-2 проходит в территориальных водах и исключительных экономических зонах 5 стран: России, Германии, Швеции, Финляндии, Дании. Террводы и ИЭЗ Эстонии, Латвии, Литвы и Польши специально обошли, чтобы эти банановые страны не ставили палки в колеса проекту. Синяя линия это Северный Поток — 1 и ответвтления Северного Потока — 1. Они заходят в ИЭЗ Эстонии и Латвии.

Красным обведен датский остров Борнхольм. Вокруг него террводы и ИЭЗ Дании. Через них проходит маршрут Северного Потока — 2. Обойти ИЭЗ Дании, скорее всего, не удастся, потому за пределами ИЭЗ Дании находится ИЭЗ Польши, а с поляками что-либо согласовать нереально.

Участники Консорциума по строительству Северного Потока — 2 уже вложили 4,8 млрд. долларов в строительство. Закуплено и поставлено 96% труб для Северного Потока — 2. Участников Консорциума шесть. Газпрому принадлежит 50% акций Консорциума, остальные 50% принадлежат 5 европейским компаниям: Wintershell, Uniper (обе — Германия), OMV (Австрия), Engie (Франция), Royal Dutch Shell.

( Читать дальше )

Обзор ВТБ и немного интересного :)

- 02 июля 2018, 16:41

- |

Добрый день, коллеги!

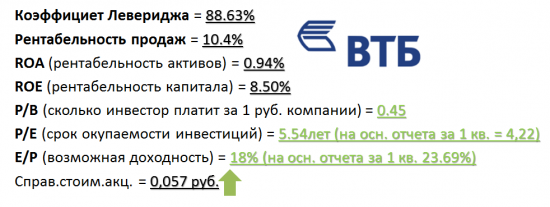

Сегодня рассмотрю очередную бумагу из своего портфеля и пока что последнюю – ВТБ.

ВТБ — вторая по величине банковская группа страны. Контролируется государством.

Я думаю многие слышали о том, что ВТБ поглотило несколько Банков, включая крупнейший коммерческий Банк в стране – Открытие (Открытие поглотил ЦБ, а также произошло объединение с группой ВТБ).Кто-то уже также слышал о том, что Открытие на протяжении примерно 4-х лет скупало бумаги ВТБ. Зачем… можно гадать сколько угодно. Я хочу верить, что Открытие планировало стать “несшибаемым” банком в нашей стране… но… не смогля я… не смогля… :)

Пробежимся по основным мультипликаторам компании. Расчеты проводились на основании отчета МСФО компании за 2017 год.

В целом у компании все не плохо, чувствует она себя превосходно. Не пугайтесь низкому ROA. Активы у компании огромные. Учитывайте, что это банковский сектор. У стабильных крупных банков ROA примерно одинаковая (от 0,8 до 1.5%).

( Читать дальше )

Мои итоги июня и первого полугодия

- 02 июля 2018, 12:01

- |

Июнь выдался непростым месяцем. Достаточно сказать, что еще на закрытие дня 28-го моя доходность с конца мая составляла +0.25% и только «ударный» день 29-го позволил отбить убыток мая. Также в ходе «борьбы с нулем» в первой половине июня был обновлен годовой максимум просадки. Но ЧМ и встреча Путина с Трампом, думаю, еще порадуют нас в июле.

РОССИЯ-ВПЕРЕД!!!

Как СМИ промывают мозги, на примере роста денежной массы и якобы сопутствующему этому разгону инфляции.

- 30 июня 2018, 20:35

- |

Как известно, если взять десять экономистов, окончивших даже один и тот же ВУЗ у всех 10ти будут совершенно разные экономические теории и способы выхода из той или иной ситуации. Если же эти экономисты заканчивали этот же ВУЗ но в разное время, то разнообразие теорий и способы решения проблем станет еще больше. А если заканчивали разные ВУЗы, да еще в разное время и в разных странах, то соответственно варианты станут еще более разнообразными.

Но есть одна закономерность, которую никто не сможет опровергнуть, у хороших экономистов, результат будет положительный, у плохого отрицательным. Это и станет самым главным индикатором для дальнейших рассуждений.

В качестве примера рассмотрим случай влияния объема денежной массы на инфляцию в Бразилии и России.

Теперь цифры для анализа:

1) Население Бразилии 206 081 432 чел.

2) Минимальная ЗП в Бразилии в 2018г = 954 (BRL) или 15500 (RUB)

3) Денежная масса М2 в Бразилии ru.tradingeconomics.com/brazil/money-supply-m2

4) Уровень инфляции за 60 месяцев (5 лет):

( Читать дальше )

Инвест обзор от Элвиса Марламова (Апрель 2018)

- 30 июня 2018, 19:48

- |

-Циклические сектора очень актуальны, падают цены на сырье и сырьевики полетели вниз. Когда цена на сырье сильно упала — это и время, чтобы покупать такие просевшие сектора.

-Растущие сектора. Инвестор покупает акции, как долю бизнеса. Google, Amazon, Tinkoff, Сбербанк

( Читать дальше )

А вот и я. Обзор ФСК ЕЭС. Небольшое сравнение с Россетями.

- 29 июня 2018, 16:19

- |

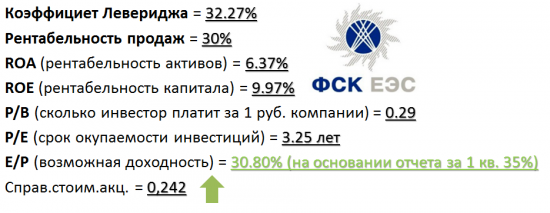

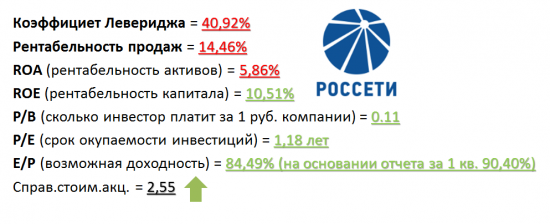

Сегодня я решил рассмотреть очередную бумагу своего портфеля — ФСК ЕЭС. Монопольный оператор крупнейших электросетей для передачи энергии по территории России.

Многие сравнивают и выбирают, что же купить… Россети или ФСК ЕЭС. И та и другая компании — отличный выбор.

Нужно понимать, что Россети — Электросетевая компания. Владеет ФСК ЕЭС и МРСК. Она более крупная. Но в целом и та и другая надежны.

Пробежимся по основным фундаментальным показателям. В показателях Россетей значения отмечены иным цветом, чтобы увидеть различия, а также в рамках анализа, они менее эффективны чем у ФСК. Анализ совершен по МСФО, по итогам 2017 года.

_________________________________________________________________

( Читать дальше )

Почему акции с доходностью выше банковской никому не нужны?

- 29 июня 2018, 05:10

- |

Но со мной, вроде, все в порядке. Я сверился для этого со ставкими по депозитам Сбербанка.

Получается, миллионы людей у нас несут деньги под 4% годовых, а доходность 7-8-9% с перспективой роста капитала никому не нужна. Почему так?

Реестр Аэрофлота закрывается на той неделе, доходность 9%, по графику висит на 140 акция мертвая. Эту же акцию гнали на 220 год назад, все покупали и просили еще.

За весь свой торговый опыт в 10 лет я сделал один вывод: игра ведется против толпы идиотов. В игре против идиотов побеждает тот, кто перестает искать в их дейтсвиях логические посылы. Какой там эффективный рынок, вы чего. Эффективности тут нет, не было и не надо.

Так что держу Аэрофлот и не парюсь, хотя всякие там технические и прочие факторы кричат, что надо скидывать. Думаю, очень быстро гэп закроется, и в целом рынок выйдет вверх уже к августу, а дивденды получат бесплатно те, кто пройдет через реестр.

50k $ куда девать?

- 29 июня 2018, 01:55

- |

Недвижимость, авто в аренду или мелкие франшизы, у кого какие идеи?

или прикупить просто дивидендных бумаг?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал