Избранное трейдера katasma

Портфель за 20 дней +7%

- 09 января 2018, 19:17

- |

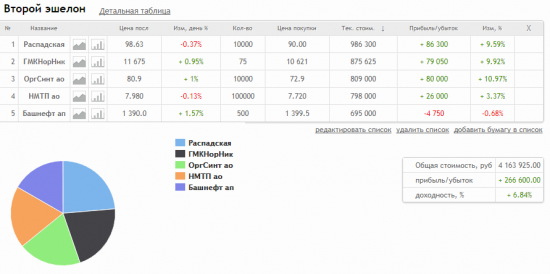

Собранный 12.12.2017 года портфель «Второй эшелон» (в начале там были только акции второго эшелона, поэтому такое и название) Норникель был добавлен 28.12.2017 года, сегодня был закрыт с результатом +7% (кому интересно может отследить динамику, в моменте было больше 7-ми) на конец дня так (завтра до открытия рынков закрою по ссылке) :

Причины закрытия. Доходность за ~20 торговых дней без плеч на портфеле акций +7% считаю очень хорошим результатом, как и результат того, что в портфеле только одна акция просела на -0,68%, а 3-и «стрельнули» в этот краткосрочный промежуток времени.

Это не значит, что потенциал портфеля или отдельных акций в портфеле исчерпан. Это значит, что используя ту же систему базирующуюся на Эксперте ТА буду искать кандидаты для новых возможностей.

Можно было ребалансировать портфель, но это надо делать в моменте и раз публично его формировал, как бы обязывает постить изменения, я думаю это не сильно интересно (ОргСинтез взлетал на +18% в реальном портфеле он был бы закрыт, а средства перераспределены) а интересен результат.

При подготовке топика использовались расчёты с сайта protoforma.pro

- комментировать

- ★8

- Комментарии ( 15 )

Что такое ЯМАЛ СПГ. Много фото.

- 09 января 2018, 15:41

- |

( Читать дальше )

Префы Ленэнерго: дивиденды на подъеме

- 09 января 2018, 15:33

- |

«Ленэнерго» отчиталась об увеличении выручки и прибыли за 9 мес. 2017 года. Выручка от передачи электроэнергии выросла на 10%, а доходы от техприсоединения (ТП) повысились на 35%. По оценкам менеджмента количество новых договоров на ТП в этом году будет выше на 33%. В 2018 году ожидается сопоставимый объем техприсоединения. Инвестиционная программа находится на пике в этом году, ~32,5 млрд руб.

В 2018-2020 гг. мы ожидаем роста денежного потока и прибыли на фоне роста тарифов и снижения CAPEX. Прибыль по РСБУ, по которой начисляются дивиденды, выросла на 47% г/г до 6,42 млрд руб. YTD. По нашим консервативным оценкам, дивиденд по LSNGP составит 9,65 руб. (+19%). Прогнозная дивидендная доходность 12% при медианной DY 9,6% в 2010-2016 гг.Малых Наталия

Мы начинаем покрытие акций «Ленэнерго». Наибольший потенциал мы видим в привилегированных акциях на фоне повышения дивидендных выплат и рекомендуем покупать LSNGP с целью 101 руб. Апсайд в перспективе года 26%.

Обыкновенным акциям мы присваиваем рейтинг «держать» с целевой ценой 4,91 руб. Потенциал роста бумаг LSNG в перспективе года по нашим оценкам составляет 5,3%.

ГК «ФИНАМ»

первые 10 дней УжасоПортфеля

- 09 января 2018, 15:08

- |

smart-lab.ru/q/watchlist/PavelDeryabin/2342/

Важно, пересматриваться он не будет весь 2018 год, никаких стопов, никаких докупок и интриг. Все по честному. Последняя покупка-29 декабря 2017г

Почему?

Я тупо половину денег вложил в Транснефть преф-самую закрытую и непрозрачную компанию, по слухам, контролируемую (фри флоат) 4 акционерами. Не думаю, что что-то, кроме атомного взрыва, заставит их сбросить акции.

Ожидаемая доходность портфеля-20%.

Все что больше-уходит в крипту. Гореть ей в аду.

Портфель предназначен для консервативных инвесторов, не ищущих дивидендов, 100% за год, а самое главное-боящихся просадок более 5% в моменте.

Встряхнемся! А Вы уже перетрясли портфели акций?

- 09 января 2018, 14:42

- |

С чего у Вас обычно начинается первый рабочий день в новом году?

У меня с традиционного перетряхивания портфеля. Еще одно будет после годовых отчетов компаний.

Убытки резать не любит никто, и я тоже.

Поэтому, оставила прошлогодних аутсайдеров 4 квартала с надеждой на их рост — Аэрофлот (надежда на увеличение пассажиропотока в связи с ЧМ), Магнит (жду годовой отчет выше ожиданий + улучшение показателей в 2018 г.), ДВМП (ожидается одобрение ФАС сделки с иностранными инвесторами).

Ну и нефтегаз, естественно — куда же без него.

Хотя Сургут подумываю заменить Роснефтью.

Ожидания от портфеля 30% годовых.

С прошлого года тянется небольшая просадка (ох уж этот ДВМП, купленный в ноябре)

ИИСДетальная таблица

| № | Название | Цена посл |

|---|

( Читать дальше )

итоги 2017...

- 09 января 2018, 09:32

- |

2017 РАЗВЛЕКСЯ ХОРОШО

11ый год активной торговли...

Сразу скажу денег чистыми поднял никуя. При этом расходы на торговлю составили 4мио. В начале декабря слил за 7 дней весь свой небольшой профит в 2,5мио. И можно дальше не читать.

На начало года у меня было 30мио. Из них торговалось 15мио. Расходы на торговлю комиссы и проскальзывания составляли в районе 600к в месяц на уровне 7мио в год. Т.е. просто взять и увеличить торговлю в 2-3 раза мне бы очень дорого встало по деньгам, на уровне -30% годовых от счета. Да и нереально было бы из-за проблем с ликвидностью. Поэтому надо было придумать что то новенькое. Причем я не мог торговать новенькое и старенькое одновременно, т.к. у меня тслаб1.2 был уже на пределе технических возможностей и еле ползал.

( Читать дальше )

Если услышите. что я инвестировал в крипту, то меня похитили марсияне

- 09 января 2018, 09:28

- |

Полная Ж : жизнь как бизнес-проект. Книга о счастье. Радислав Гандапас. Конспект. Часть 3. Матрица Пушкина.

- 07 января 2018, 14:40

- |

Рассмотрим Матрицу Пушкина. И поймем, что возможно для Пушкина, как ни цинично это звучит, в сложившейся ситуации смерть была лучшим выходом. И что стало взводным курком выстрела в «самого себя»: критически несчастный брак, чрезмерно запутанное финансовое состояние или диагностированная болезнь Паркинсона. Но эти факторы привели к критическому коэффициенту разбалансированности системы, что поэт стал желать скорого конца.

Пушкин

«Если мы не будем резать трупы, то никогда не узнаем, как лечить живых».

Предлагаю обратиться к анализу именно жизни Пушкина. Рассмотрим матрицу «Ж» на его примере. Если бы Александр Сергеевич Пушкин прочитал эту книгу и заполнил матрицу, да и не только заполнил, но сделал бы выводы и предпринял необходимые шаги, то не только роковой дуэли не было бы, а и вообще наладилась бы жизнь великого поэта и вызывала бы удовлетворенность по всем параметрам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал