Избранное трейдера kirifan83

💎Обзор компании Microsoft Corporation - #MSFT

- 26 декабря 2020, 16:42

- |

Корпорация Microsoft является одним из крупнейших мировых поставщиков информационных технологий. Компания доминирует на рынке программного обеспечения для ПК, занимая более 80% рынка операционных систем. Приложения Office 365 компании являются одними из самых популярных в мире. В настоящее время это одна из двух публичных компаний, предоставляющих услуги облачного сервиса, которая может поставлять широкий спектр решений в области инфраструктуры как услуги (IaaS) и платформы как услуги (PaaS) в больших масштабах.

Продукты Microsoft включают в себя операционные системы, приложения для повышения производительности различных устройств, серверные приложения, приложения для решения бизнес-задач, средства управления настольными компьютерами и серверами, инструменты для разработки программного обеспечения и видеоигры. Компания также разрабатывает и продает ПК, планшеты, игровые и развлекательные приставки, телефоны, другие интеллектуальные устройства и сопутствующие аксессуары. Кроме того, через Azure она предлагает облачные решения, которые обеспечивают клиентов программным обеспечением, услугами, платформами и контентом.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 6 )

Приход Байдена: вероятность укрепления $. Отмена правила Волкера ведет к росту долгового пузыря, с ростом % ставок долги приведут к дефолтам ! Личное мнение: почему Трампа выкинули из Белого Дома.

- 26 декабря 2020, 01:13

- |

С 2008 года корпоративный долг крупных компаний США вырос на 52% — с 6,5 до 10 трлн, это 50% ВВП страны.

Причем аналитики считают эту оценку заниженной.

«Добавьте к облигациям задолженность малых, средних, семейных предприятий и других компаний, не котирующихся на фондовых биржах.

Это даст еще 5,5 триллиона. Значит, общий корпоративный долг США на сегодняшний день — 15,5 триллиона, или 75% ВВП», — рассчитал Forbes.

Неудивительно, что дефолтов все больше.

По подсчетам ведущего инвестбанка Goldman Sachs,

дефолты на рынке высокододоходных корпоративных облигаций в этом году

достигнут самого высокого уровня со времен кредитного кризиса 2008-го.

$4 трлн. – это облигации преддефолтного уровня (данные Standard & Poor’s).

ВСЕ КРИЗИСЫ ПРОИСХОДЯТ В СВЯЗИ С ПЛОХИМИ КРЕДИТАМИ.

В 2020г. РЕЗКО ВЫРОС УРОВЕНЬ КОРПОРАТИВНЫХ ДОЛГОВ.

КОМПАНИИ ИЗ ПРОБЛЕМНЫХ ОТРАСЛЕЙ (ТУРИЗМ, ГОСТИНИЧНЫЙ БИЗНЕС, ТРАНСПОРТ,... ) СОХРАНИЛИСЬ, НО ИХ

КРЕДИТЫ ВЫРОСЛИ ЗНАЧИТЕЛЬНО ВЫШЕ 3 ГОДОВЫХ EBITDA: ЭТО — МИНА ЗАМЕДЛЕННОГО ДЕЙСТВИЯ !

( Читать дальше )

Плечи, шорты, фьючерсы и новички

- 25 декабря 2020, 15:33

- |

На днях была опубликована статья для новичков на фондовом рынке, которая вызвала большую дискуссию.

«Правда о рынке для новичков»

https://smart-lab.ru/blog/666626.php

Я как новичок ФР согласен с тезисами этой статьи.

Еще могу добавить хорошую статью из блога "Робота Бендера" о долгосрочном инвестировании, очень хорошая статья на все времена, рекомендую всем прочитать:

«Моя философия инвестирования.Основные базовые идеи.»

https://smart-lab.ru/blog/509654.php

Действительно, рынок нельзя прогнозировать в целом и долгосрочно: об этом говорили в свое время и У. Баффет и Питер Линч.

Использование кредитных денег — большое «зло» для начинающих и опытных спекулянтов.

Я никогда не использую плечи в инвестировании, торгую только на свои. Результат небольшой, но деньги реинвестируются и капитал увеличивается.

Плечи выгодны — брокеру и бирже.

В США, например, для доступа к рынку фьючерсов и торговле с плечами нужно пройти серьезный отбор, заполнить данные о себе как в заявке на получение кредита в банке, вот что об этом пишет Тодд Лофтон в книге «Основы торговли Фьючерсами»:

( Читать дальше )

Что не так с российскими акциями? Торговая Система "Каналья". Прогнозы на 2021 год

- 25 декабря 2020, 15:03

- |

Напомню, если вы попали в рассылку, то получаете примерно 1000 руб за свой пост👍.

ТОП лучших постов прошлой недели:

Инвестиции:

⭐️22❤️254 Леонид Кофман: Почему я больше не инвестирую в российские компании и вам не советую. Часть 2

❤️209 ves2010: Еще одна проблема инвесторов в российские акции

❤️190💬173 Алтаец: Потреблять или не потреблять?

❤️127 Сергей Нагаль: Откладывать 10 процентов на инвестиции? Нет, не работает и как надо

❤️128 Воронов Дмитрий: Что будет со ставками по кредитам в 2021 году?

❤️247 Максим Орловский, прогнозы на 2021 год

⭐️17❤️176 Стратегия АТОНа 2021. Основные моменты

( Читать дальше )

Мои итоги 2020 года

- 25 декабря 2020, 12:35

- |

👉Лучший год на рынке за 17 лет трейдинга, при том, что торговал только первые 8 месяцев

👉Старшая дочь пошла в 1 класс😽

👉Среднюю дочь обучил всем буквам русского алфавита (скоро ей будет 4)

👉Провел закрытую встречу смартлаба

👉Прочел около 35 книг

👉Возродил программу Антикризис, записал ровно 50 выпусков!!!

👉За целый год никуда ни разу не выехал из своего региона

👉Смотрел все матчи Зенита, обосрались в ЛЧ, зато в РПЛ 1 место

👉Смартлаб вырос, не разорился пока ещё

👉Прокачали телеграм

👉Развивал тему бизнес-аналитики

👉В развитии сделали акцент на авторах, на блогах, на юзабилити

👉Выпустили два приложения для Андройд: смартлаб и смартчат

👉Увеличили число конкурсов на смартлабе

p.s. если че еще вспомню, допишу

Нет гиперинфляции? Во всём виноваты пенсионеры в 35 )))

- 22 декабря 2020, 21:13

- |

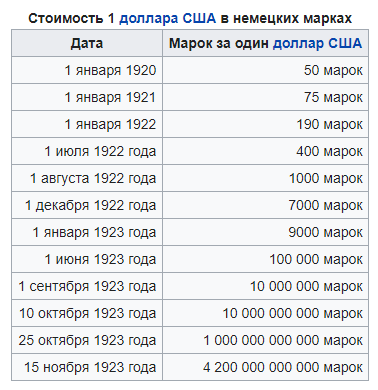

Картинка выше, это гиперинфляция в Германии в 20-е годы 20-го столетия. Многие задаются вопросом, почему влитые триллионы в поддержку экономики США и ЕС разными способами пока не «отстрелили» гиперком.

Львиная доля этих денег не пошла напрямую в экономику, которая эхом бы аукнула гиперинфляцию, а эти деньги ринулись в фондовый и другие рынки.

Купи и держи. Вот он лозунг сегодняшнего дня. Откладывай с з/п докупай и держи. Дивы + рост стоимости акций. Есть масса успешных примеров. И

( Читать дальше )

мнение о текущей ситуации, психология новичков

- 21 декабря 2020, 21:59

- |

пост — про психологию.

В моем чате 350 постоянно, ежедневно торгующих трейдеров.

Просматриваю этот чат (смотреть все сообщения нет времени).

В чате есть грамотные, опытные трейдеры, которые хорошо чувствуют рынок.

Но я в этом посте пишу про психологию тех, кто убежден в своем профессионализме, а

на самом деле ни опыта, ни понимания рынка, ни дисциплины у них нет.

Веду телеграм канал и чат бесплатно и честно, откровенно высказываю свое мнение и публикую аналитику

(торгую с 2007г., телеграм канал начал вести 20 04 2020г., 1080 подписчиков, канал не раскручивал и деньги в него не вкладывал).

Ведение канала помогает улучшить качество торговли, дисциплинирует, стимулирует интересоваться происходящим и много читать.

У тех из участников чата, кто торгует недавно, совсем нет чувства опасности и понимания масштабов возможных потерь.

Они привыкли, что рынок только растет или слегка падает, слышали о медвежьих рынках, но не верят, что они сами могут попасть «под каток».

( Читать дальше )

😈 Взломанная сетевая программа Orion от SolarWinds - $SWI открыла доступ секретам США

- 21 декабря 2020, 20:58

- |

Всё техническое сообщество до сих обсуждает масштабную хакерскую операцию, вероятно, организованной Россией 🇷🇺.

В центре внимания — SolarWinds, ИТ-компания стоимостью более 5 миллиардов долларов, которая управляет сетевой инфраструктурой для всех:

- Более 425 компаний из списка Fortune 500 США

- Все десять из десяти крупнейших телекоммуникационных компаний США

- Все пять ветвей армии США

- Пентагон США, Государственный департамент, НАСА, АНБ, Почтовая служба, НУОА, Министерство юстиции и канцелярия президента США.

- Все пять из пяти ведущих бухгалтерских фирм США

- Сотни университетов и колледжей по всему миру

18 тысяч клиентов (компаний и организаций) SolarWinds установили вредоносное обновление где-то между мартом и июнем 2020.

Согласно ThreatPost, SolarWinds была «идеальной целью», потому что её программное обеспечение для управления сетью (Orion) обеспечивает полную видимость сети организации.

( Читать дальше )

Сургутнефтегаз - больше, чем нефтяник

- 21 декабря 2020, 20:12

- |

Многие инвесторы привыкли считать Сургутнефтегаз классической компанией из нефтегазового сектора. Действительно, основным профилем деятельности служит разведка, добыча и продажа нефти и нефтепродуктов. Однако, не стоит забывать про кубышку в размере 3,8 трлн рублей, которую компания держит на различных счетах. Как раз переоценка данной кубышки и служит поводом более широко взглянуть на Сургутнефтегаз.

Для понимания перспектив данной инвест-идеи, давайте взглянем на отчет по РСБУ за 9 месяцев текущего года. Как и ожидалось, объем продаж от основной деятельности снизился более чем на 35% по сравнению с 2019 годом. Основной причиной сокращения служили низкие цены на углеводороды и снижение объемов продаж. Коронакризис напрямую затронул нефтяников и не обошел стороной Сургутнефтегаз.

Напомню, что основная часть выручки идет от продаж в иностранной валюте, поэтому курсовые переоценки играют важную роль. При расчете чистой прибыли и размера дивидендов курс доллара выходит на первый план. Среднее значение курса доллара в 3 квартале 2020 года составило 73,56 руб./долл., что на 13,9 % выше показателя 3 квартала 2019 года.

Позитивным фактором является сокращение себестоимости продаж на 27,8% и снижение операционных расходов до 71,5 млрд рублей. Курсовые переоценки и сокращение затрат стали поводом нарастить чистую прибыль в 8 раз до 903,7 млрд рублей. Отличные результаты, которые можно было спрогнозировать в момент начала роста курса доллара. Собственно, чем я и занимался последние пол года.

Существенный рост прибыли повлияет на дивидендную доходность за 2020 год. Напомню, что согласно уставу, компания платит дивиденды по привилегированным акциям в 10% чистой прибыли. Поэтому именно префы нам и интересны. Далее, исходя из прибыли и доли префов в уставном капитале в 7,1% мы получаем 8,3 рубля на одну бумагу дивидендной доходности за 9 месяцев 2020 года. По текущим котировкам доходность превысит 20%. Но нужно еще дождаться завершения года, так как компания делает перерасчет исходя из курса на 31 декабря.

Что мы получаем в чистом итоге? Сама компания интересна, как дивидендная бумага. На рекомендациях руководства по дивидендам, котировки могут продемонстрировать опережающий рост. Низкая база курса доллара в 2019 году может служить нам на руку. Поэтому я продолжаю удерживать префы Сургутнефтегаза в расчете на двузначные доходности, но не думаю, что буду держать их до отсечки. Роста капитализации мне будет вполне достаточно, чтобы зафиксировать хорошую доходность от этой инвестиции.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

( Читать дальше )

📌Инвестиционный портфель с постоянным доходом или "Как перестать терять деньги на рынках". Часть 1.

- 21 декабря 2020, 18:35

- |

При определении состава инвестиционного портфеля я опирался на принципыДиверсификации, Постоянного дохода и Апсайда или потенциала роста цены актива. Давайте рассмотрим их подробнее.

📊Диверсификация — инвестирование средств в разные активы с целью снижения рисков. При этом в идеале снижение риска должно минимально влиять на доходность портфеля. В нашем случае это означает, что мы возьмём в портфель акции, облигации, фонды, а также будем принимать участие в IPO. Будем приобретать, как Российские, так и зарубежные компании.

💰Постоянный доход — регулярное получение денежных средств. В нашем портфеле это будут обеспечивать купонные облигации и дивидендные акции.

📈Апсайд — потенциал роста цены актива. Этот потенциал мы будем определять пользуясь специальным чек-листом(он же ✴️ Рейтинг БА) для оценки актива и средствами технического(ТА) и фундаментального анализа(ФА). ✴️ Рейтинг БА, ТА и ФА разберём подробно, но позднее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал