Избранное трейдера ✔Бизне$$ Ангел ✰

Продолжение падения РТС

- 19 мая 2017, 18:33

- |

На наш взгляд, мы закончили коррекцию и к этому движению и продолжаем прогнозируемое снижение. Долгосрочно, мы не видим у индекса никаких перспектив кроме серьёзного падения, что было указано в обзоре долгосрочных перспектив РТС.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Cкальпинг: круглый стол

- 04 мая 2017, 11:18

- |

никого не обучают трейдингу! Никто из них!

Именно поэтому я их позвал на нашу конференцию!

http://confa.smart-lab.ru/20170422

Мне кажется, крутая беседа получилась!

А как вам?

Изобрел свой собственный "велосипед" (коррелятор)

- 03 мая 2017, 18:14

- |

Приветствую!

Давно руки не доходят что то напечатать толковое на смартлабе. Сейчас вот печатаю, не особо толковое но все ж любопытное.

Решил разнообразить свои алгоритмы и немного поторговать «боковой» алгоритм. ну и в процессе собирания алгоритма получилось как обычно не то что хотелось изначально.

Суть идеи свелась к тому, что беру два инструмента и далее связываю их между собой (можно прологарифмировать и делать любую нелинейную связь тикеров) за основу связи можно брать прямую (бид первой бумаги — аск второй и наоборот или закрытие1-закрытие2 или регрессию или все на что фантазия разыграется, главное чтобы движение «индикатора» улавливало колебания бумаг.

Далее все по проще, один инструмент например Сбер, будет торговаться, второй инструмент будет направлять (лучше чем ммвб не найти, но можно взять например сбер обычку и префы, си и доллар, ртс и ммвб и при этом ртс можно в рубли пересчитать)

В своем примере я делал так: два тикера, зависимость бумаг считал только в момент их допустимой корреляции ( то есть, если бумаги пошли в разнобой, то переставал считать их связь, и собственно торговать прекращал.) ну и далее естественно исходить нужно из бумаги. ставлю на сбер от 20р, если расхождение есть больше 20р между сбером и ммвб, то открываю сделку. если после этого бумаги пошли в разнобой, то через каждые 30р вхожу снова (без удвоения, хотя можно и удваиваться, в тестах далее 80р не улетала бумага так что это на руку) Закрытие позиции просто при достижении равновесного значения.

Как это выглядет. Стрелочка просто — это вход, с + это добор позиции.

( Читать дальше )

ТС "Расширялка VM": торговая система для любого трейдера

- 30 апреля 2017, 09:24

- |

Вы новичок и ищете что-нибудь простенькое для начала?

Вы давно в трейдинге, но успеха нет?

Вы уже зарабатываете, но хотите диверсифицировать трейдинг?

В конце концов просто понимаете, что лишний сигнал не повредит?

Тогда этот пост для вас.

Идеология ТС в том, чтобы забрать ложный размах на якобы попытке разворота тренда. Одни скажут, что это в таких местах «кукл разводит и снимает стопы у тех, кто стоит в тренде», другие еще что-нибудь придумают, но факт в том, что достаточно часто можно брать деньги с продаж после того, как якобы начинается разворот на север. Важно чтобы при правильной общей направленности и относительно небольшом возрасте тренда пришел хороший сигнал нужного индикатора. Тогда мы будем в профите… вместе с куклом. ))

Уже с месяц прошел как ТС «Расширялка» выложена мною на форуме.

Там все правила + рекомендации + трейдинг реалтайм и статистика по нескольким инструментам + открыта дополнительная ветка «вопрос/ответ». Всё наработанное сюда не перенести, поэтому приглашаю за подробностями тех, кого заинтересует это видео (часть пятничного вебинара):

ТС работает на любом таймфрейме (использую от м5 до н4) и, надеюсь, на любом инструменте. Понятно, что я не все проверял, есть надежда, что с проверкой на мамбе помогут смартлабовцы.

ТС легко программируется. Если кто-нибудь возьмется, обещаю помочь советом. Их есть у меня кроме того, что опубликовано. Не то, чтобы секреты, скорей уловки для формализации под робота.

Подписывайтесь на мой Ютуб-канал. Киношками не завалю (уже несколько лет не делал видео), но идейку-другую иногда подкину.

( Читать дальше )

USD/RUB

- 26 апреля 2017, 16:09

- |

Стремление заработать на колебаниях акций в России да и я думаю и во всем мире мало кого приводило к успеху. Многие люди ищут граали, но ничего кроме стада лосей не находят. Но на мой взгляд наше государство само дает людям шанс зарабатывать, хотя многие в упор не замечают столь интересный способ или шанс.

Итак начнем по-порядку и как кажется издалека, но...

Задумайтесь над очень простым вопросом: «Какова главная задача у людей, находящихся у власти?». Естественно, ввиду фундаментально-идеологического образования первый ответ, который приходит в голову — это вести Россию вперед к новым достижениям. В какой-то степени это верно, но верно — идеалистически. А реальный мир как известно далек от идеала. Дело в том что в крамольную логику человека в духе: «Раз он у власти и делает все для России, то и ему в первую очередь хорошо», закрался один маленький, но очень вкусный нюанс: «Пока он у власти». Именно так, пока некий гражданин у власти, все плюшки его. Но вдруг он этой власти лишится? Что тогда?.. Тогда кошмар. Таким образом получается, что в реальности:

( Читать дальше )

Опционика: некоторый опыт

- 26 апреля 2017, 11:29

- |

Самое первое: откуда эдж. По моим представлениям, рынки как базового актива, так и опционов весьма эффективны. То есть базовый актив чертовски похож на броуновское движение, а опционы оценены по мотивам идей Блэка и Шоулса--то есть «справедливо». Поэтому вопрос--где тут может быть эдж? Я к опционике отношусь как к науке о траекториях цены базового актива. То есть опционика (как и стратегии на базовом активе, на самом деле)--это такой усреднитель по возможным траекториям БА. И тут возникает вопрос--какие траектории существуют? Какие особенности у траекторий существуют? К примеру, многим известно, что вверх рынки активов идут медленно, вниз быстро. У этого есть причина--страх резче и искрометней, чем жадность. Продать по любой цене--это гораздо более веселая вещь, чем купить по любой цене :) Но и рынок опционов об этом в курсе--ухмылка волатильности--она именно ухмылка, а не симметричная улыбка. Путы дороже коллов. Существуют истеричные траектории--и рынок опционов тоже об этом в курсе: улыбка имеет минимум в районе центральных страйков. Это самые известные примеры, но есть и другие. К примеру, летом 2008 года бид на пут РТС 1600 чертовски выделялся на фоне улыбки--но рынок знал, дадада, рынок знал :) Далее, исходя из траекторного подхода, для получения эджа надо знать о траекториях цены базового актива что-то, чего не знает рынок. Пока я использую чистую интуитивщину, тут подход на уровне «изучаем инфу и делаем вывод о том, куда цена склонна или не склонна двигаться». В этом смысле реинкарнация опционики как раз и нужна для запуска интуитивщины на постоянную основу. Посмотрим, что получится.

( Читать дальше )

Зарабатываем в режиме реального времени

- 24 апреля 2017, 21:58

- |

Прошлая открытая позиция принесла примерно + 3 500 рублей.

Открыл новую.

( Читать дальше )

Индикаторы

- 15 апреля 2017, 05:36

- |

Желающие могут использовать по принципу «как есть»

Как прикрутить к терминалу? Скопировать в текстовый редактор текст под рисунком, сохранить под любым именем с расширением lua, в папку LuaIndicators, в «корне» терминала. Если такой папки там нет, ее надо создать.

В диалоге «Добавить график(индикатор) выбрать »*VMA"

Settings=

{

Name = "*VMA",

step=100,

line = {{

Name = «Линия 1»,

Type = TYPE_LINE,

Color = RGB(6, 50, 250)

},

{

Name = «Линия 2»,

Type = TYPE_LINE,

Color = RGB(0, 0, 0),

Width = 2

}

}

}

function Init()

( Читать дальше )

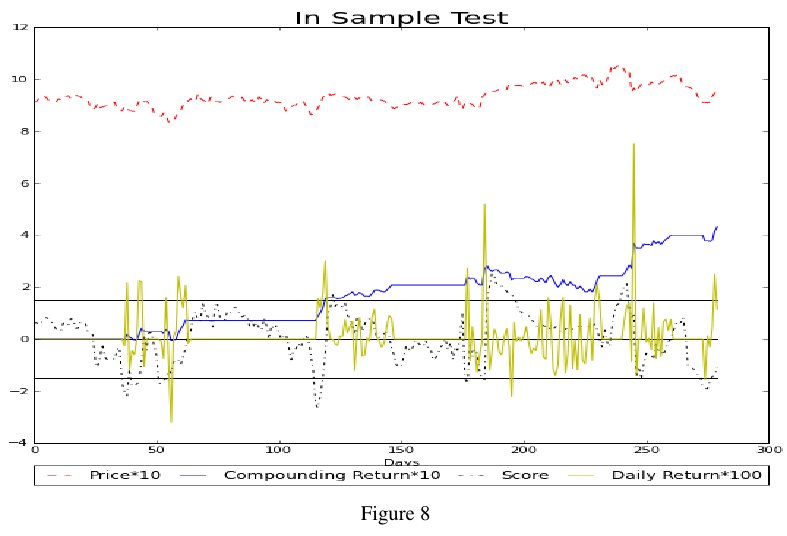

Оптимальные стратегии возврата к среднему. Часть 2

- 26 марта 2017, 14:03

- |

Продолжение. Начало здесь.

2.3. Расчет показателей

Для каждой пары мы рассчитываем пять показателей в тренировочном и проверочном периодах, а именно годовую прибыль, коэффициент Шарпа, среднее время сделки, приведенную к году частоту сделок, и прибыль за сделку.

Дневную прибыль рассчитаем следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал