Избранное трейдера klimvv

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

- комментировать

- ★238

- Комментарии ( 0 )

Игра краплеными картами

- 06 декабря 2018, 12:04

- |

Если предположить, что позиции игроков в варианте МТС (механические торговые системы ) известны центральному алгоритму, то игра в противофазе, как бы очевидна. То есть если условно « все» стоят на покупку в ЛОНГ, то ШОРТ, с цены факт, до покупок лонг, дает без рисковую и гарантированную прибыль. Вопрос, в какой степени позиции игроков конфиденциальны...?! А если нет, то являются ли такие гешефты подсудными ...?!

Почему я торгую внутри дня без убытков в 90% случаях, и почему мне нужен Успех, а не Удача.

- 06 декабря 2018, 11:16

- |

Потому что шел к этому не один год,

потому что трачу час подготовки на 5 минут работы,

потому что не стреляю по площадям, а беру только одну сделку в день,

потому что не игроман,

потому что чертовски осторожен,

потому что не жаден,

потому что плевать на Риск/ревард,

потому что деньги в кармане лучше комментариев «как надо».

Мне лучше получить гарантированно, пусть и меньше, чем очень много, но случайно.

Удача — это случайность, которую трудно регулярно повторять

Успех — можно продуцировать постоянно.

С недавних пор, я стал показывать сделки в прямом эфире и выкладывать в посты здесь, так что найдете в ленте и видео и результаты.

Поведенческое преимущество как основа

- 06 декабря 2018, 08:40

- |

Получение качественной информации — штука затратная. Наблюдение же себя и поведения других людей — довольно дешевый способ ее получения.

Лет 5-7 назад, размышляя о том, что является моим конкурентным преимуществом на рынке, впервые натолкнулся на мысль о некотором внутреннем стержне, который год за годом позволял держаться «на плаву». Вовремя признавать ошибки. Не паниковать в сложные периоды. Подавлять нотки эйфории после успешных. Критически оценивать себя. И т.п.

Лишь полгода назад в книге трейдера А.Кургузкина столкнулся с классным термином «поведенческое преимущество», содержащее в себе все перечисленное. Автор подтвердил мои размышления, что анализ себя и других людей гораздо важнее и, что главное, значительно дешевле качественной аналитики (аналитическое преимущество) или сложных технических решений (техническое преимущество).

В этом посте хотел бы отметить ряд аспектов Поведенческого преимущества. Естественно, список не полный. Но это то, что повышает наши шансы на успех в долгосроке.

1. ПОСЛЕДОВАТЕЛЬНОСТЬ. День за днем, месяц за месяцем, год за годом выполнять скучные рутинные операции. Не ища что-то, что зацепит за эмоции. Как уже ни раз описывал, 5 лет – минимальный период, когда системы активной торговли пройдут необходимый цикл Рост-Падение-Боковик. Меньший период рискует ввести в заблуждение.

( Читать дальше )

RuVDS лежит

- 05 декабря 2018, 17:16

- |

И как в воду глядел!

За год уже второе падение сервиса. Сегодня лежит уже часа четыре (вебморда появилась, но мой сервер все еще не восстановлен). И это в торговое время.

В Европе сбои бывали, но реже и никогда так долго и никогда не лежала вебморда и всегда держали в курсе происходящего.

В общем качество хуже Европы при +- той же стоимости.

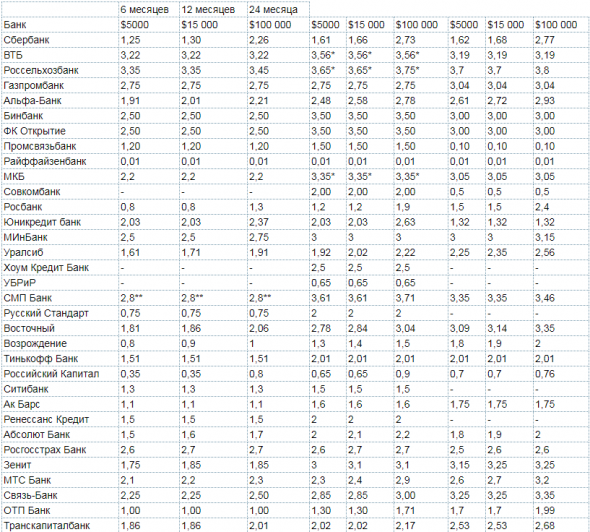

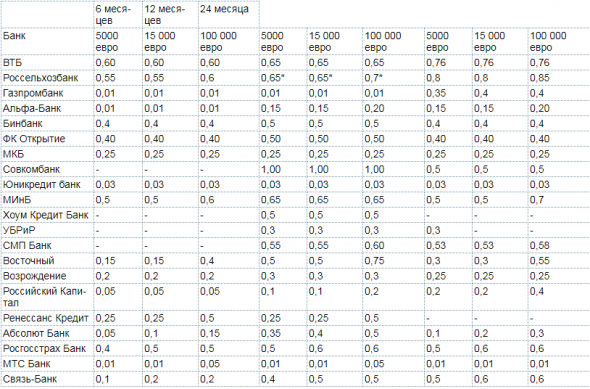

Депозиты в банках. Полные данные по топ-30.

- 05 декабря 2018, 15:19

- |

Действующие ставки вкладов в евро в отделениях банков, % годовых с учетом капитализации

( Читать дальше )

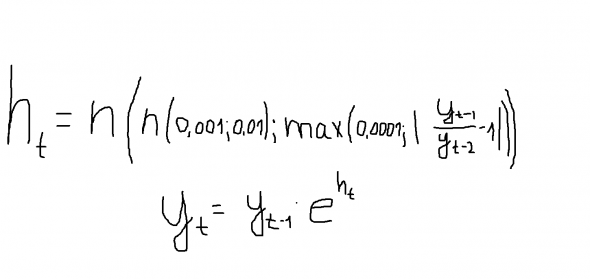

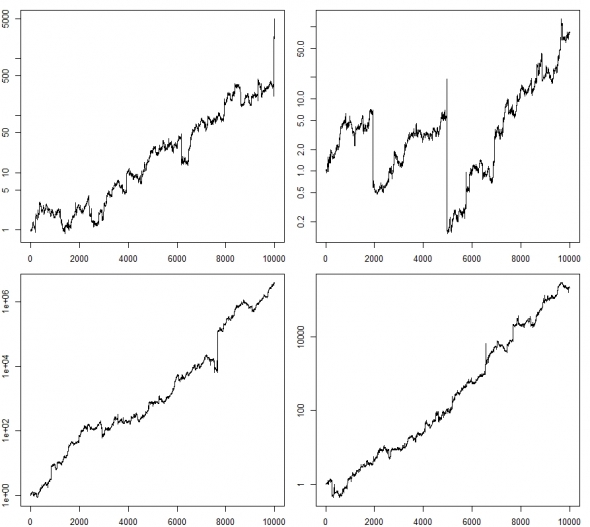

Визуализируя нестационарную нормальность

- 05 декабря 2018, 14:22

- |

О воспроизведении каких феноменов идет речь? Это гэпы и шпили. 4 случайные реализации подряд:

( Читать дальше )

Опционы в Штатах. Сделки.

- 05 декабря 2018, 11:38

- |

Куча базовых активов. Пока остро стоит вопрос выбора. На днях упал мой взгляд на ВАС. Этот момент отмечен белым кружком.

Рассчитывал на падение. Залез в путы 26,5 страйка. Потом подумал и подстраховался колами 28,5 страйка.

Первыми, понятно, отработали коллы. Брал по 0,15, сдал по 0,59. Т.е. 293% профита. Отскринил момент продажи.

( Читать дальше )

Обзор мультипликаторов - энергетика

- 04 декабря 2018, 22:40

- |

Публикую еще один обзор/анализ мультипликаторов в электрогенерации. Если бы сам для себя составил такую табличку раньше — не купил бы ТГК-2 за дорого

Итак, #1 компания в РФ – Интер РАО (по капитализации)

Есть целый эшелон мелкий компаний на бирже, в основном Дальнего Восток (там неценовая зона и там другие правила игры)

Квадра и ТГК-2 тоже одни из самых дешевых, так как обе не очень большие и у них очень старые мощности

По росту в топе Дальний Восток и Интер РАО (я не очень хорошо знаю в чем там особенность на Дальнем Востоке, там сплошное субсидирование)

( Читать дальше )

Теория и практика относительности или разговор с умным человеком...

- 04 декабря 2018, 20:07

- |

В предыдущих постах (1, 2, 3), мы обсуждали с Александром (А.Г.), почему его определение движения цены ошибочно и не отвечает действительности. Серьезных контраргументов или доопределений не последовало. Как и нового определения. А потому мы помним и продолжаем придерживаться очевидного — цена не движется.

До тех пор, пока не будет доказано обратное, конечно.

Почему бремя доказательства лежит на Александре и иже с ним? Ответ очевиден — потому что тот, кто утверждает, тот обосновывает и доказывает. Тем более тогда, когда профессионал (и далеко не только в сфере торговли фин. инструментами) не в состоянии дать простых и исчерпывающих формулировок там и тогда, где и когда критикует

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал