Избранное трейдера klimvv

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Вопросы 3,4.

- 04 декабря 2018, 16:30

- |

3. Оправдано ли использование логарифмического нормального распределения для описания терминального состояния базового актива

Можно догадаться, почему именно логнормальную модель распределения использовали Блэк и Шолес при решении задачи о нахождении справедливой стоимости опциона. Модель с гауссовыми приращениями брать было нельзя – она допускает уход цены БА в отрицательную область. Следующая, относительно простая логнормальная модель вполне годилась. Найденное на ее основе решение стало основой всей современной теории опционов.

Теперь ложка дегтя.

Мы предполагаем, что приращения цен акций, входящих в расчет индекса РТС, независимы и подчинены закону логарифмического нормального распределения. Поэтому при вычислении цен опционов на эти акции мы используем формулы БШ.

Но, согласно Центральной предельной теореме, из этого же предположения следует и то, что распределение приращений их линейной комбинации (то есть самого индекса РТС) должно быть близким к нормальному, тогда для расчета стоимости опционов на индекс РТС правильнее использовать формулу Башелье. Тем не менее, мы используем формулу БШ. Видимо, в расчете на то, что кривая волатильности все исправит.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 24 )

Взгляд Григория Кемайкина на 2019 год

- 04 декабря 2018, 16:27

- |

https://vk.com/doc1162849_484438588

- Продал Распад к-й держал 3 года на новостях об отсутствии дивидендов. Не ждет дивидендов по итогам 2018, думает, что Распад купит вместо них «Сибуглемет». Мечтает взять Распад в мае по 100 руб.

- Покупал АФК Систему по 9-12 руб. Не ждет дивидендов по итогам 2018, но ждет полной выплаты по итогам 2019. Риск — санкции против Евтушенкова. Акции по 8,5 нравятся сейчас. Ждет утроения в течение 3-5 лет.

- Покупал Русал 35-36 руб под идею включения в MSCI в мае 2018

- В сентябре сдавал Русал по 28-29 и переложился в En+

- Вышел из ВТБ, переложился в Сбер

- Вера в Русгидро, ниже 0,5 не ждет

- Не верит в Фосагро. Список Белоусова, неэффективный капекс, возможно падение цен на удобрения. Держу, но уралкалий нравится больше.

- ТГК-1 нравится, будет наращивать при цене ниже 0,009. Ждет что ГЭХ начнет платить 50% дивиденды по мере снижения капекса.

- БСПБ — участвует в байбеках

- ЛСР — ждет дивиденды 78 руб на акцию

- Рискованный венчур — облигации ФиансАвиа — 8% от номинала

- Мечел-преф. Если повезет и все будет хорошо, дивиденды 2024 будут равны текущей стоимости. Пока ждет дивидендов 12-15 руб.

- Есть риск, что ТГК-2 купит Квадру.

- MRKV, KRKNP, LSNGP — дивиденды могут быть 12-15%, но предпочитаю те, которые заплатят много в будущем: ENPL, HYDR, AFKS, TGKA, GAZP.

- Жду Русгидро и ТГК-1 в 2019 на 50% выше текущих, чтобы их продать там.

- На паническом сливе хочу докупить Сбер, Газпром, АФК и Распад

- Хочется купить, но чуть дешевле: MOEX,AGRO,AFLT,RTKMP,NMTP,TRNFP,MGNT.

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Второй вопрос.

- 04 декабря 2018, 16:11

- |

- 1. Что такое кривая волатильности и как она соотносится с моделью БШ

Все знают, что такое ожидаемая волатильность опциона (Implied Volatility). Это волатильность, которую нужно подставить в формулу Блэка-Шолеса, чтобы получить текущую рыночную стоимость опциона. Вычислив ее для всех страйков, можно затем аппроксимировать полученные значения гладкой параметрической кривой – кривой волатильности.

Но, если при расчете кривой волатильности мы всегда и везде используем формулу БШ, то мы так же всегда и везде должны доверять ее авторам, а они утверждали, что волатильность опционов должна в точности равняться волатильности базового актива, которая может быть только одна. Откуда взялась кривая? Либо мы верим Блэку и Шолесу (должна быть прямая), либо не верим (тогда кривая).

У кривой волатильности нет содержательного смысла. Это простая подгонка. Единственным ее назначением является устранение расхождений между теоретическими и рыночными ценами. Какую бы модель ценообразования опционов мы ни взяли, кривая волатильности исправит все ее огрехи. Что-то вроде толстого слоя штукатурки, с помощью которого можно выровнять любую стену.

При этом мы полностью лишены возможности отличить хорошую модель от плохой, после использования кривой расчетные цены любой модели будут близки к рыночным. Тогда почему мы пользуемся именно моделью БШ? Видимо, потому, что де-факто она признана стандартной.

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Первый вопрос.

- 04 декабря 2018, 15:55

- |

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов.

В теории опционов ключевую роль играет понятие теоретической или справедливой цены. Чем правильнее она рассчитана, тем выше шансы игрока на получение прибыли. Обилие математики в опционных расчетах убеждает, что именно профессиональные математики должны преуспевать в этой игре. Не ставя под сомнение последнее утверждение, сформулирую несколько вопросов, ответов на которые и сам, вообще-то, не знаю. Вопросы, тем не менее, важные. От ответов на них зависит, вправе ли мы использовать аппарат ТВиС при нахождении справедливых цен опционов.

1. Насколько оправдано использование математического ожидания при нахождении справедливой стоимости опционов

При расчете справедливой цены опциона (то есть цены, не дающей преимущества ни одной из сторон) используется соотношение:

MO[выигрыш продавца] = MO[выигрыш покупателя] = 0

Почему именно матожидание? Ответ вроде бы очевиден – потому что это самая содержательная и самая удобная из всех числовых характеристик случайной величины. Теперь рассмотрим пример.

( Читать дальше )

Приятная новость для нерезидентов РФ (если вы продаете имущество)

- 04 декабря 2018, 14:27

- |

Всем доброго дня. Сегодня у меня краткий пост, но многим он будет интересен.

С 1 января 2019 года отменяется условие «быть налоговым резидентом», чтобы воспользоваться льготой при продаже имущества.

Напомню, что ранее и в этом году тоже, если физлицо не является налоговым резидентом РФ, то в случае продажи имущества, которое находилось у этого человека в собственности более трех лет, он был обязан платить налог. И ставка у нерезидента – 30%.

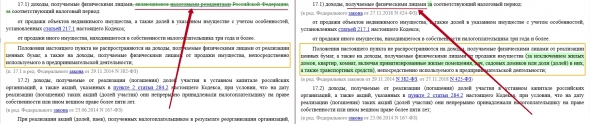

С 1 января такое условие про резидента отменяется. Посмотрите на сравнение двух редакций пункта 17.1 статьи 217 НК РФ – ныне действующая и будущая.

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

S&P500: Кто Лучше Всех Платит Дивиденды?

- 03 декабря 2018, 19:04

- |

Содержание эфира:

01:45 — Как Инвестируют Билл и Мелинда Гейтс?

03:40 — Кто такие «Дивидендные Аристократы»?

06:40 — Кто растёт быстрее: Дивидендные Аристократы или S&P500?

08:43 — В каких секторах больше всего дивидендных аристократов?

15:25 — Кто дольше всего на рынке платит дивиденды?

18:05 — Ответы на вопросы зрителей.

( Читать дальше )

""святой" грааль "царицы полей""

- 03 декабря 2018, 13:34

- |

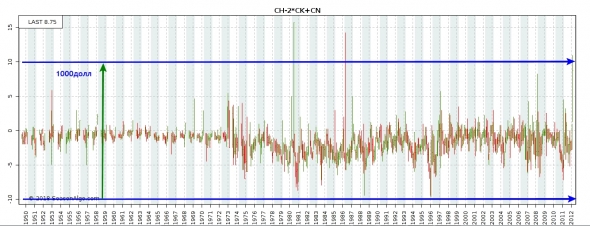

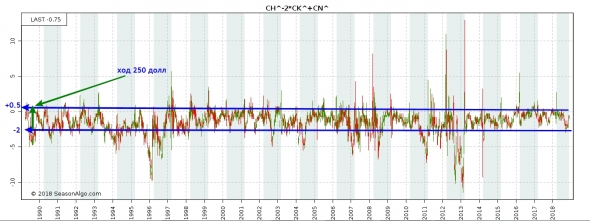

тут всё настолько круто — что это «Святой Грааль» ZCEL 1H9 обозначение в программе CQG

ход спреда за историю 50 лет - от -10 до +10 в пиках по цене спреда Бабочки, что в деньгах = 1000долл

но это в пиках, и как видим реальный ход «бабочки» это от -2 до ноль или чуть выше -

( Читать дальше )

НАУФОР получила разъяснение ЦБ РФ относительно положений закона об инвестиционных консультантах

- 03 декабря 2018, 12:56

- |

Национальная ассоциация участников фондового рынка получила разъяснение Банка России относительно положений законодательства об инвестиционных консультантах, вступающего в силу с 21 декабря 2018 года. Ранее НАУФОР направляла запрос об уточнении положений в отношении того, какая именно деятельность признается инвестиционным консультированием.

В документе ЦБ РФ сообщается, что в соответствии с Законом о рынке ценных бумаг и Гражданским кодексом РФ деятельностью по инвестиционному консультированию признается оказание консультационных услуг в отношении ценных бумаг или производных финансовых инструментов на основании возмездного договора, отличительной особенностью которого является предоставление индивидуальных инвестиционных рекомендаций.

«Договор об инвестиционном консультировании является возмездным, то есть предполагает получение платы или иного встречного предоставления за оказание услуг по инвестиционному консультированию». «Рекомендация должна признаваться индивидуальной, если она адресована конкретному лицу с обращением по имени, либо без обращения по имени, но направлена по каналам связи, обычно используемым для взаимодействия с определенным клиентом, в том числе посредством телефонного звонка или уведомления в мобильном приложении с предложением прибрести финансовые инструменты, либо путем предоставления информации об операциях другого лица, являющейся примером для совершения клиентами собственных операций. При этом рекомендация не должна признаваться индивидуальной, если она сопровождается предупреждением об ином, то есть, о том, что «она не является индивидуальной инвестиционной рекомендацией», и иным аналогичным образом», — сообщается в разъяснении.

( Читать дальше )

Календарь событий на сегодня

- 03 декабря 2018, 09:00

- |

Доброе утро! Сегодня мы ожидаем следующие экономические события:

| 01:00 | Кубок YouTrade.TV «Лучший торговый сигнал 2018» | >>> |

| 04:45 | Китай: индекс PMI Caixin в производстве | |

| 11:15 | Швейцария: реальный объем розничной торговли | |

| 11:55 | Германия: индекс деловой активности Markit | |

| 12:00 | Еврозона: индекс деловой активности Markit | |

| 12:30 | Великобритания: индекс деловой активности Markit | |

| 17:30 | Канада: индекс деловой активности PMI произв-во | |

| 17:45 | США: индекс PMI производство | |

| 18:00 | США: индекс деловой активности ISM производство | |

| 18:00 | США: расходы на строительство | |

| 23:30 | США: общий объем продаж транспортных средств |

По российским акциям сегодня у нас следующие события:

| MSCI: вступление изменений в силу | ||

| MSCI — вступление в силу ребалансировки MSCI | ||

| ЛУКОЙЛ: ВОСА — дивиденды | >>> | |

| Уралкалий: закр реестра для ВОСА — сделка | ||

| Калуж.сбыт: отсечка для ВОСА 27.12 |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал