Избранное трейдера klimvv

комментарии одного трейдера, часть 1 (не мои)

- 17 мая 2018, 14:54

- |

Тот, где объёмы больше, тот и даёт. Уровни возникают как самооправдывающийся прогноз — чем больше людей смотрит на один и тот же график — тем вероятнее что большинство начнёт считать какой то уровень сильным. Люди удивительно предсказуемы — стакан это однозначно доказывает.

Спекулянты вообще не создают движений, они только следуют за ними.

На рынке нет невероятного. Любое развитие событий возможно. Именно поэтому люди ставят стопы, хэджируются или как то ещё ограничивают риски.

Рынком двигают иррациональные чувства — страх и жадность, а не разум и рациональный подход. Поэтому искать какую то логику на рынке — занятие заведо бесполезное. Рынок пойдёт туда, куда пойдёт, а не туда куда он должен был бы пойти исходя из рациональных рассуждений.

Все пипсы всё равно не возьмёшь, рынок никуда не денется. Он каким был, таким и останется, через неделю, через месяц и через год. Можешь мне верить, я на рынке почти девять лет — девять лет назад всё было то же самое.

Встал — держи. Если не уверен, то нефиг и вставать.

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 30 )

Как зарабатывать дейтрейдингом. Эндрю Азиз. Глава 3. Управление рисками и счетом

- 16 мая 2018, 20:22

- |

Глава 3. Управление рисками и счетом

Успех в трейдинге начинается с изучения одной единственной стратегии (как та, которой посвящена 7 глава) и зависит от 3 вещей: на какую сумму входить, когда выходить и умения контролировать эмоции. Новичок, который потерпел неудачу, начинает искать новые стратегии, изучает рынок, технические показатели, меняет чат или подключается к другому управляющему. Он не понимает, что основная причина неудачи это отсутствие дисциплины, импульсивные решения и неоправданный риск а не отсутствие каких-либо знаний.

Научитесь любить убыток. Научитесь говорить себе “да, тут я ошибся”, “сетап еще не готов”. Держать убыточную позицию, чтобы доказать что ваш прогноз верный, не стоит. Это не гадание, это трейдинг. Как минимизировать потери?

Правило 5: успех в трейдинге приходит от управления рисками — поиск безрискового входа с хорошим потенциалом. Минимальное соотношение прибыль/риск должно быть 2:1.

Поясню на реальном примере. 16 февраля 2017 я наблюдал за движением акции Molina Healthcare (MOH). Бумага была сильна и начала работы с открытия. Около 9:45 цена упала ниже взвешенного среднего (VWAP, подробнее см.главу 5). Я решил шортить от 50 с целью дневной поддержки 48.80 — потенциальная прибыль 1.20 на акцию и стоп выше VWAP около 50.40. Таким образом, отношение прибыль/риск составило 3:1 и я вошёл.

График MOH 16 февраля 2017г.

Теперь представим что вы опоздали на несколько минут и решили шортить от 49.60 с целью 48.80. Отношение составило бы 1.3:1 что явно недостаточно. Вы можете подумать — “А что если поставить стоп поближе?”. НЕТ. Ваш стоп должен быть обоснован. Среднее выступает в качестве динамического уровня поддержки/сопротивления и близкий стоп вас скорее всего вынесет.

Если вы не видите хорошего сетапа с хорошим отношением прибыли/убытка, ищите дальше. Нужно учиться находить хороший сетап, это опыт. Управление рисками состоит из 3 вопросов:

Ту ли бумагу я выбрал? Подробнее о выборе акций см.главу 4

Какой размер позиции выбрать? Это зависит от размера депозита и ваших дневных целей.

Где у меня стоп? Выбирайте такой стоп, чтобы риск в каждой сделке не превышал 2% депозита.

( Читать дальше )

Теханализ имени Алексея Всемирного 2.0. Отзыв

- 16 мая 2018, 15:28

- |

Уф… не раз натыкался на имя лектора в обсуждениях. Вроде как нестандартный подход и 20 лет опыта. Решился отступить от проверенного временем правила «игнорировать посты без текста внутри».

Изложена довольно простенькая мультиагентная модель изолированного рынка. Довольно странного рынка — непрерывного двойного аукциона без поступления новой информации. При этом все агенты гомогенны, имеют одинаковые характеристики, единственная их реакция на цену определена через ассимметрию восприятия исходов, известного как когнитивное искажение НЕПРИЯТИЯ РИСКА (почему именно его и почему только это искажение принимается во внимание? об этом умалчивается).

Вообще говоря неясно как этот модельный рынок без информации извне вообще может выйти из состояния устойчивого равновесия. Все рассуждения сводятся в реакции агентов на некий уже произошедший импульс цены (в рамках которого половина встала в лонг, а половина в шорт по некой VWAP-like цене) и последующей релаксации системы на новом уровне, после которого благодаря нелинейности неприятия риска якобы следует последующее движение в ту же сторону.

( Читать дальше )

Риск-менеджмент - это ваша вторая натура или состояние души

- 15 мая 2018, 21:30

- |

В любой компании Директор по риск-менеджменту или Главный риск-менеджер (CRMO) – зачастую наиболее ненавидимое лицо для других служащих этой компании.

Хотя нет – «ненавидимое» преувеличение. Риск-менеджер — самый непонимаемый человек.

Он постоянно «портит жизнь» всем структурам своими «придирками» и требованиями соблюдения регламента по рискам. Зачастую даже генеральный директор не в восторге от своего риск-менеджера. И все это легко объяснимо.

Тогда начнем со следующей фразы, вкратце уже прозвучавшей:

«В любой компании риск-менеджер самое странное и ненавидимое другими людьми должностное лицо. 364 дня в году его придирки «портят жизнь» прочим сотрудникам компании, включая дирекцию, но 1 раз в год настает тот день, когда его «придирки» спасают всю компанию, если риски-таки соблюдались до этого. Однако бывает, что год за годом такого «чудесного» дня не происходит. Это самое плохое состояние для компании. Это значит она удачно попала в некий новый тренд. Риск-менеджмент забывается, риск-менеджер становится мешающимся под ногами должностным лицом. Однако прелесть «чудесного» дня в том, что он все равно настанет. И тогда компания, забывшая о риск-менеджменте оказывается на свалке истории».

( Читать дальше )

Как зарабатывать дейтрейдингом. Эндрю Азиз. Главы 1-2

- 15 мая 2018, 20:27

- |

Оригинал тут https://www.amazon.com/gp/product/B012C4AU10

Сначала я хотел просто делать для себя пометки, но в итоге получился практически конспект, и я решил сохранить его в ленте. Продолжение буду выкладывать по мере прочтения. Перевод немного вольный )

Глава 1. Введение.

О чем эта книга.

Эта книга о дейтрейдинге, о том чем он отличается от других стилей торговли и от инвестирования.

Для кого эта книга.

Если вы новичок, я познакомлю вас с основными принципами и терминологией.С чего начать, как разработать свою стратегию и чего ожидать от трейдинга.

Если вы уже занимаетесь трейдингом, вы можете изучить предлагаемые стратегии которые неплохо работают. Если вы считаете себя достаточно опытным, можете сразу переходить к главе 7.

Усвойте главный урок: дейтрейдинг не игра или вид лотереи. По статистике, после 6 месяцев только 16% трейдеров остаются в плюсе.

( Читать дальше )

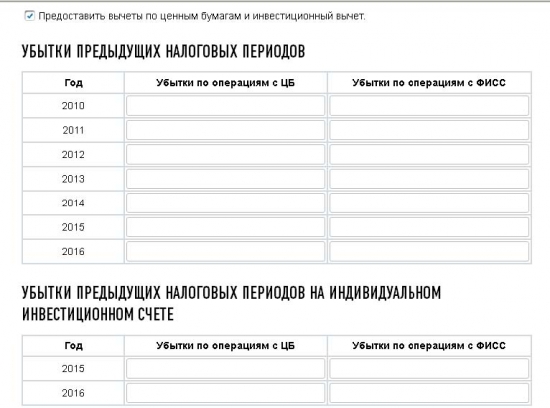

Подача 3-НДФЛ через ЛК на nalog.ru - как ввести убытки за 2017 год?

- 15 мая 2018, 15:05

- |

Пост адресован тем, кто аналогичным образом декларировал убытки за 2017 год.

На закладке декларации «Вычеты\Инвестиционные и убытки по ЦБ» отмечаю флажок

«Предоставить вычеты по ценным бумагам и инвестиционный вычет» и вижу такую таблицу:

Подскажите, кто сталкивался с такой же ситуацией, где 2017 год?

Может убытки за 2017 подавать в декларацию за 2018 год?

«Открытие Брокер» представил «Библиотеку трейдера»

- 15 мая 2018, 14:42

- |

Всем привет!

Мы запустили «Библиотеку трейдера» — акцию, участники которой получат бесплатный доступ к электронной библиотеке издательства «Эксмо»!

Акция «Библиотека трейдера» ориентирована на начинающих инвесторов, желающих познакомиться с возможностями современных финансовых инструментов и решений. Чтобы получить промокод для бесплатного трёхмесячного доступа к библиотеке издательства «Эксмо» с собранием бестселлеров мировой финансовой литературы, достаточно открыть брокерский счёт с тарифом «Ваш финансовый аналитик» (ВФА) и пополнить его на сумму от 50 тысяч рублей. Предложение действительно с мая по август 2018 года.

Тариф «ВФА» предназначен для тех, кто хочет регулярно получать инвестиционные идеи аналитиков брокерской компании и самостоятельно принимать торговые решения. При этом доступ к литературе издательства «Эксмо», предоставляемый в рамках акции, поможет повысить уровень знаний об управлении капиталом и инвестициях. Библиотека издательства насчитывает сотни книг по управлению финансами, экономике, трейдингу, написанных лучшими мировыми авторами, работающими в жанре нон-фикшн.

Инвестиции в электорэнергетику - Георгий Аведиков

- 15 мая 2018, 12:55

- |

Георгий — частный инвестор, основатель группы Инвестократ в вк.

https://play.boomstream.com/player.html?code=tG2N03tk

*Видео платное. Половину вырученных от продажи контента денег получит каждый спикер конференции, видео которого мы продавали*

Все видео с конференции будут выложены тут:

confa.smart-lab.ru

Красная таблетка Андрея Курпатова

- 15 мая 2018, 07:21

- |

Не смотря на немалый объем, читается легко и быстро. Стоит ли её читать трейдеру? Однозначно, стоит.

Причины две:

1. Дается понимание базы — десять тысяч часов… пока с толком не наработаешь — ничего не получишь.

2. Дается понимание того, что необходимо в себе преодолеть (все наши когнитивные искажения и поведенческие фокусы) и принять ответственность за свою жизнь, деятельность, поступки и т.д.

Пересказать содержание можно коротко: ты почти никто, скорее всего, ты ниже среднего, ты никому не нужен, никого твоё барахло не волнует, поэтому не будь мудаком и дураком, возьми себя в руки, иди работай, включай критическое мышление, наберись терпения и результат будет.

Реально симпатичная книжка. Изложение в плане последовательности, систематичности и методичности на высшем уровне! Не пожалел, что купил!

Доступное чтиво

- 14 мая 2018, 15:22

- |

Всем привет.

В опционном уголке тихо и спокойно. Как говорит CH5OH, а тетта капает. Нашел на просторах интернета бесплатную книгу про опционы, улыбки и все остальное. Автор: Колин Беннетт.

Этот британец успел поработать и в Barclays Capital, и в Merrill Lynch. Наверное после этого последний и разорился))))

Чтиво интересное, содержательное и самое главное с картинками)

Colin Bennett - Trading Volatility, Correlation, Term Structure and Skew

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал