Избранное трейдера klimvv

О здоровье пост

- 07 марта 2021, 16:51

- |

И я всегда увлекался спортом. Именно увлекался. Лет с 20 тренажерка, раза 2 в неделю, после 30 в мою жизнь стал заходить бег и уже в 40 я увлекся бегом в совокупе с силовыми, но железо — дома, не в зале, не люблю спортзалы — купил домой все что нужно — и в любое время занимаешься.

И я всегда себя отлично чувствовал. Никогда не лежал в больницах, никогда серьезно не болел, никогда у меня не болела голова, даже с похмелья )

И я лет с 35 2 раза в год делал чек-ап примитивный — ну там биохимию, узи простаты, жкт, рентген — осенью и весной — и всегда все ок.

И в прошлом году во сне случился со мной эпилептический приступ — я не помню ничего — жена рассказала и скорая еще подробностей накидала — рекомендовали МРТ головы сделать с контрастом — после эпи-приступов типа это норма.

Ну я и сделал.

И, как оказалось, в никогда-не-болевшей моей голове глиома — опухоль, в лобной доле, хорошо, что на поверхности и контраст не берет — то есть высока вероятность, что не злая она.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 122 )

Трейдинг. Мой Ответ на "Золотые Правила Успешного Трейдера".

- 04 марта 2021, 10:55

- |

В свободное от сделок время я люблю почитывать Смарт-Лаб — невысыхаемый колодец мудрости, знаний и опыта!

На сей раз я наткнулся на замечательные Золотые правила успешного трейдера, над которыми так успешно пытается стебаться некто @tradelabteam , скромно представляющийся «аналитиком с опытом торговли 13 лет».

Вынужден несколько охладить его неуёмный пыл...

Используй кредитные плечи (не меньше чем 1 к 10), только так ты сможешь кратно и быстро преумножить капитал!

А плечи-то хоть чем повредили? И да, чем больше плечо, тем меньший капитал находится в моменте под риском. Говорил об этом не раз! Какое оптимальное плечо — считаем самостоятельно. Можно попросить подсказку. Например, у Винса.

Если ты увидел не большую прибыль (до 1%), сразу её фиксируй

Торговля, как говорят Спекулейторы-срочники, есть колебание линии доходности вокруг нуля. Если не брать свой профит — придётся позже брать своего лося. А профит заберёт другой дядя. Вывод один — брать своё. Брать, брать, брать!!! Сколько и как брать — считаем самостоятельно.

( Читать дальше )

Вступление

- 04 марта 2021, 09:09

- |

Несмотря на дату регистрации, я в фондовой движухе очень давно, кажется, что до нее ничего и не было )

Я помню Мартынова диктором, Олейника молодым и не опухшим от негативных ожиданий, Герчика с выступлениями на библиотеке имени Ленина с анекдотами и коньяком после, еще более-менее адекватного виски, мошенника чурилова с его зэволлтрэйд.де, ПАнасюка с пеннистоками РФ, вип-календари с местными телками и 12-летним чивасом от финама на НГ, UT и тд… Вобщем, я был крайне активным участником местной движухи до 13 года. После обвала летом 13 года я ушел полностью на cme и торгую там до сих пор. С фондой РФ более дел не имел и социальных активностей не вел. Эпизодически заходил сюда по старой памяти, но знакомых уже нет а почитать мне уже ничего не интересно.

В 14 году я с семьей начал активно путешествовать — на волне санкций и курсовых моментов ( что мне было только на руку ), мы тоже прониклись идеями иммиграции и решили прежде, чем где-то осесть, пожить везде.

( Читать дальше )

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

Быстро о заявках в Квике. Настройка стакана. Ввод заявки в стакане. Перемещение заявки мышкой

- 01 марта 2021, 18:21

- |

Превратится ли цифровой тюльпан в цифровую тыкву?

- 28 февраля 2021, 13:56

- |

Если глядеть на биток глазами инженера, то возникает изумление — как ЭТО вообще можно покупать с целью накопления???!!!

Да, 10 лет назад биток был огого (как технология), но теперь?

Ведь надежды криптоэнтузиастов так и не сбылись — в первую очередь, биток так и не стал средством платежа.

Да, кое-где и порой он используется.

Но очень слабо для того, чтобы считаться Новыми Деньгами.

( Читать дальше )

Трейдер - снайпер или автоматчик?

- 28 февраля 2021, 12:02

- |

Частая иллюзия новичков, всячески поддерживаемая индустрией, что трейдинг – это такое искусство снайперской пальбы. Учесть 101 фактор, рассчитать все до миллиметра, войти в рынок с точностью до минуты и взять движение с точностью до рубля. Вот оно, мастерство.

Примеры таких чудо-трейдов наивные неофиты и умные манипуляторы обожают выкладывать на скринах. И это опасная штука, потому что сразу заводит мышление не туда.

Начинают искать возможность «золотого » выстрела, не понимая главного – вероятностную природу занятия. Можно сделать все правильно и отдать деньги. Можно сделать все по-дурацки и заработать. Более-менее правду отразит только серия однотипных сделок (да и то есть нюансы).

Искать надо простые закономерности, дающие небольшое вероятностное преимущество и позволяющие выстроить серию.

Простые – это важно. Чтобы без подгона. Ну и, кроме того, если для совершения сделки вам нужно учесть 20 обстоятельств (макро, открытый интерес и прочий Меркурий в Козероге) – вы не наскребете такой уникальности на серию, которую можно нормально тестить и торговать. Посему правильный трейдер – не снайпер, он автоматчик, ему принципиально стрелять очередями, быстро и накрывая площадь.

( Читать дальше )

Практический Трейдинг. Глубина Анализа Истории. Запихни в Меня Поглубже!

- 28 февраля 2021, 10:48

- |

«Другой же из учеников Его сказал Ему: Господи! позволь мне прежде пойти и похоронить отца моего. Но Иисус сказал ему: иди за Мною, и предоставь мертвым погребать своих мертвецов» (Мат. 8: 21-22).

Как Вы понимаете, пришло время поговорить о физиологии.

Как нам всем известно, ещё со Школы (Биржевой Торговли), самые возбудимые и чувственные места у Неё (у Рыночной Реальности) расположены неглубоко от поверхности. Ну просто так природой заведено. Чтобы Каждый (Трейдер) мог всегда хорошенько оттестировать Каждую (Систему). С удовольствием. Если вдруг приспичит им обоим. Ну или почти Каждый почти Каждую...

Частенько доводится читать вопросы наших Уважаемых Читателей Смартлаба — где можно найти потиковую историю торгов с 1812 года?

Когда спрашиваю — ЗАЧЕМ??? следует ответ — чтобы запихнуть ей (Истории) свой тестер поглубже и как следует пошуровать им там.

( Читать дальше )

Живучая тема.

- 27 февраля 2021, 11:26

- |

"...Основная причина высокой «смертности» заключается в низкой вероятности наличия у трейдера одновременно (!) сразу 3-х составляющих успеха: способности найти стратегию генерирования сигналов купли/продажи с положительным математическим ожиданием; способности наладить управление капиталом/рисками; способности контролировать свои эмоции и избегать поведенческих искажений.

Это три опоры – вроде ножек табурета-треноги. Убери одну, и он упадет вместе с сидящим."

Стратегическая концепция Аллирога "Торговля Временем", как раз и обладает этими тремя составляющими успеха.

1. Купля/продажа с положительным математическим ожиданием, реализована посредством отказа от прогнозов изменения цены в связке с запретом стопов, плечей и шортов.

"...Точный прогноз должен лишь УСКОРЯТЬ появление прибыли на счете (то есть влиять лишь на ВРЕМЯ достижения прибыли). Но неточный прогноз никогда не должен приводить к убыткам. Он может лишь ОТСРОЧИТЬ ПО ВРЕМЕНИ вашу прибыль." Аллирог.

( Читать дальше )

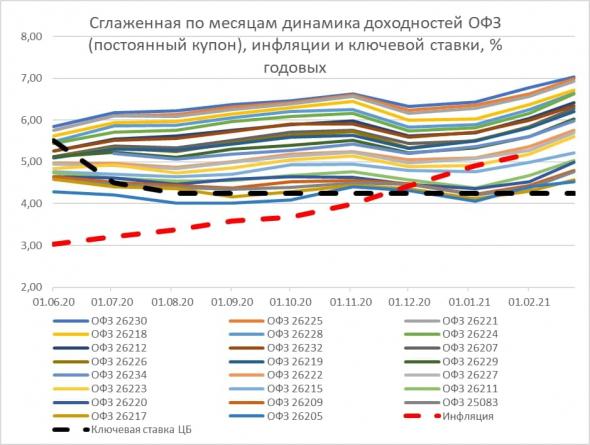

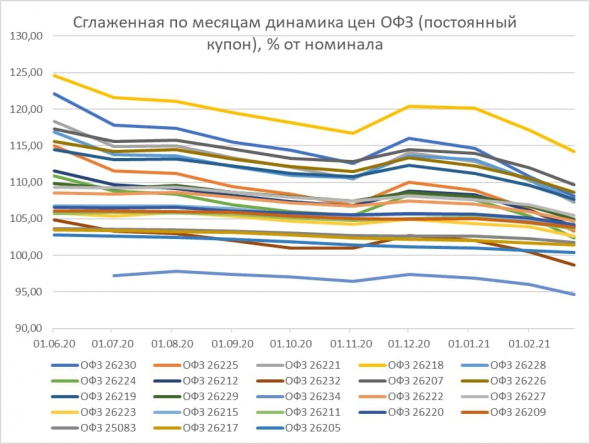

PRObondsмонитор. ОФЗ продолжают погружение

- 26 февраля 2021, 07:15

- |

ОФЗ продолжают погружение. Основных поводов к началу этой тенденции, наверно, два: подъем рублевой инфляции и излишне быстрое снижение ключевой ставки.

Немного инфографики для визуализации масштаба происходящего. Это пара интерпретаций падения сектора с пиковых уровней июня по сегодняшний день. Иллюстрации помогают ответить на вопрос, пришло ли время покупать ОФЗ. Настолько четкая, амплитудная и однонаправленная тенденция, как правило, завершается после глубокого разочарования или апатии участников рынка. Другими словами, ОФЗ, прежде чем оттолкнуться от дна, должны покинуть список распространенных инвестиционных предпочтений. Так ли это уже сейчас? Думаю, еще не так.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал