SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Alex

Мой риск менеджер

- 23 апреля 2011, 22:10

- |

1)Максимальная просадка в день 1-1.5%

Если потери меньше 1%, можно войти еще раз, но так что бы возможность потерять не была больше 1.5% в сумме.

2)Если 2 дня подряд торги заканчиваются максимальной просадкой:

-то прекратить торги до понедельника.

Если сделка была открыта в предыдущий день, а убыток получил сегодня, то решать либо это сегодняшний убыток, либо вчерашний, но смотри пункт 1 т е если сегодняшний, то сегодня не торгуешь, а если вчерашний, то поторговав сегодня ты рискуешь остаться без торгов на неделю.

3)Если в течении недели потери превышают 4%:

-стоп торги на неделю.

4)В случае сигнала ********, входить на 200%

Возможно небольшое нарушение правила 1(0.5-0.7%) т к сигнал очень точный.

5)В остальные сделки входить так что бы дневной риск был не больше 1.5%, с учетом плеча 1:1

6)2 позиции открытые одновременно максимум(на мамбе)

6)НЕ УВЕРЕН – НЕ ТОРГУЙ!

7)стоп за последней чертой

( Читать дальше )

Если потери меньше 1%, можно войти еще раз, но так что бы возможность потерять не была больше 1.5% в сумме.

2)Если 2 дня подряд торги заканчиваются максимальной просадкой:

-то прекратить торги до понедельника.

Если сделка была открыта в предыдущий день, а убыток получил сегодня, то решать либо это сегодняшний убыток, либо вчерашний, но смотри пункт 1 т е если сегодняшний, то сегодня не торгуешь, а если вчерашний, то поторговав сегодня ты рискуешь остаться без торгов на неделю.

3)Если в течении недели потери превышают 4%:

-стоп торги на неделю.

4)В случае сигнала ********, входить на 200%

Возможно небольшое нарушение правила 1(0.5-0.7%) т к сигнал очень точный.

5)В остальные сделки входить так что бы дневной риск был не больше 1.5%, с учетом плеча 1:1

6)2 позиции открытые одновременно максимум(на мамбе)

6)НЕ УВЕРЕН – НЕ ТОРГУЙ!

7)стоп за последней чертой

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 65 )

Котировки акций: где найти и как скачать?

- 21 апреля 2011, 10:24

- |

Каждый, кто понял, что ручная торговля начинает напрягать — задумывается об автоматизации торговли.

( Читать дальше )

( Читать дальше )

Презентация VSA method со встречи sMart-lab 16-го апреля

- 18 апреля 2011, 14:04

- |

Всем привет!

Спасибо участникам sMart-lab за приглашение на встречу и возможность выступить.

Благодарю всех за активное участие в дискуссии.

За короткий период времени мне удалось познакомиться и пообщаться со многими известными трейдерами.

Надеюсь, что на следующей встрече мне удастся развить тему и рассказать о Кластерном Анализе, как о продолжении метода VSA.

По просьбам участников встречи выкладываю свою презентацию:

narod.ru/disk/10838537001/VSA%20for%20Smart-lab.pptx.html

Долговая яма (Окончание истории)

- 03 апреля 2011, 11:46

- |

Начало тут..

http://smart-lab.ru/blog/mytrading/1896.php

В общем сори обещал окончить историю. Но руки не доходили, попал в ДТП (ничего страшного) + кое какие перемены. Желания что либо писать не было..

Итак, вернемся вновь в 2008 год! Ноябрь, начало черной полосы в моей жизни.. Что я тогда чувствовал? В день, в который я потерял все свои деньги? Люди по разному реагируют на стресс.. Мне в подобных ситуациях всегда хочется умыться… Не знаю почему?

Я встал из-за стола и прошел в ванную комнату включил воду и начал умываться что самое забавное я совсем не чувствовал лица… Такое ощущение как будто его отморозил.. Умылся, посмотрел в зеркало прошептал “Все будет нормально, Дима”. Осознал ли я что произошло? Да конечно… Мысли? Просто хотелось спать, не было желания не покурить ни чего-либо подобного…

Проснулся… Это не сон, я не хило проебался.. И тут пришла она БОЛЬ! Этот комок в груди. Конечно, винишь самого себя… Избавиться от подобного чувства помогает разговор с кем либо… Нужно высказаться, поделиться эмоциями и т.д. Поговорили с Аней стало полегче… Решили, что я сделаю перерыв.. Осознать, что вообще произошло..

( Читать дальше )

http://smart-lab.ru/blog/mytrading/1896.php

В общем сори обещал окончить историю. Но руки не доходили, попал в ДТП (ничего страшного) + кое какие перемены. Желания что либо писать не было..

Итак, вернемся вновь в 2008 год! Ноябрь, начало черной полосы в моей жизни.. Что я тогда чувствовал? В день, в который я потерял все свои деньги? Люди по разному реагируют на стресс.. Мне в подобных ситуациях всегда хочется умыться… Не знаю почему?

Я встал из-за стола и прошел в ванную комнату включил воду и начал умываться что самое забавное я совсем не чувствовал лица… Такое ощущение как будто его отморозил.. Умылся, посмотрел в зеркало прошептал “Все будет нормально, Дима”. Осознал ли я что произошло? Да конечно… Мысли? Просто хотелось спать, не было желания не покурить ни чего-либо подобного…

Проснулся… Это не сон, я не хило проебался.. И тут пришла она БОЛЬ! Этот комок в груди. Конечно, винишь самого себя… Избавиться от подобного чувства помогает разговор с кем либо… Нужно высказаться, поделиться эмоциями и т.д. Поговорили с Аней стало полегче… Решили, что я сделаю перерыв.. Осознать, что вообще произошло..

( Читать дальше )

Исследование по фьючерсу РТС

- 30 марта 2011, 17:50

- |

Перепост моей статьи с сайта ByTrend.ru

В прошлом посте мною была подведена статистики по дням роста и падения фьючерса на EUR/USD.

Идея эта появилась во время прочтения книги Ларри Вильямса «Долгосрочные секреты краткосрочной торговли», где данным аспектам уделяется довольно большое внимание.

Помимо данной статистики по дням роста и падения фьючерса на EUR/USD, я решила сделать так же статистику по определению наиболее вероятного времени возникновения экстремумов (минимума или максимума) на фьючерсе РТС, часовом графике, период: с начала 2009 года. Утренние гэпы в 10:00 были удалены для более объективного взгляда.

P.S.: В течение дня есть два экстремума: минимум и максимум. Но для исследования выбирается только первый экстремум. То есть в 23:00-23:50 может быть максимум дня, но минимум уже был до этого часа, и тогда учитывается именно минимум.

Результаты получились довольно интересные и приведены ниже:

И, для большей наглядности, график:

( Читать дальше )

В прошлом посте мною была подведена статистики по дням роста и падения фьючерса на EUR/USD.

Идея эта появилась во время прочтения книги Ларри Вильямса «Долгосрочные секреты краткосрочной торговли», где данным аспектам уделяется довольно большое внимание.

Помимо данной статистики по дням роста и падения фьючерса на EUR/USD, я решила сделать так же статистику по определению наиболее вероятного времени возникновения экстремумов (минимума или максимума) на фьючерсе РТС, часовом графике, период: с начала 2009 года. Утренние гэпы в 10:00 были удалены для более объективного взгляда.

P.S.: В течение дня есть два экстремума: минимум и максимум. Но для исследования выбирается только первый экстремум. То есть в 23:00-23:50 может быть максимум дня, но минимум уже был до этого часа, и тогда учитывается именно минимум.

Результаты получились довольно интересные и приведены ниже:

И, для большей наглядности, график:

( Читать дальше )

Риск-менеджмент+волатильность - всем известный инструмент, не теряющий актуальность со временем.

- 28 февраля 2011, 16:59

- |

Большинство трейдеров пытаются найти так называемый грааль на графике цены. Истинный грааль находится совсем в другом месте. Дело в том, что практически для любой торговой системы есть рынок, на котором она заработает огромные проценты. Что нужно трейдеру? Лишь дожить до того периода, в который его система сделает деньги. К сожалению, многие капиталы так и не доживают до этого периода. Есть ещё одна серьезная причина, почему риск-менеджмент не в почете. «Математика управления капиталом» Ральфа Винса куда сложнее в понимании, чем любая книга по тех. анализу. Да и вообще, среди трейдеров алхимия до сих пор остается в намного большем почете, чем теория вероятностей и статистика.

По сути, все торговые системы и методы можно разделить на два типа.

Во-первых, в каждой сделке вы потеряете точно известную сумму, вне зависимости от временного масштаба и инструмента, которым вы торгуете, во-вторых, если у вас трендовая система, а на рынке боковик, вовремя уменьшенный размер позиции поможет вам дождаться жизненно-необходимого тренда, который вытащит Ваш депозит на новые высоты.

( Читать дальше )

По сути, все торговые системы и методы можно разделить на два типа.

- Первый — системы работающие на отбой от уровня, экстремума и т.д.

- второй-трендовые системы или системы работающие на пробой и безоткатные движения.

Во-первых, в каждой сделке вы потеряете точно известную сумму, вне зависимости от временного масштаба и инструмента, которым вы торгуете, во-вторых, если у вас трендовая система, а на рынке боковик, вовремя уменьшенный размер позиции поможет вам дождаться жизненно-необходимого тренда, который вытащит Ваш депозит на новые высоты.

( Читать дальше )

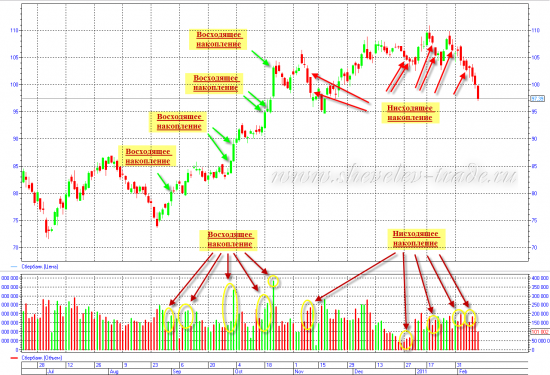

Накопление и распределение. Часть 2

- 10 февраля 2011, 14:30

- |

Часть 2

То же самое и с восходящим рынком. Если рынок некоторое время рос, повышался объем, а затем появилась красная падающая свеча, но объем стал еще больше, то это говорит о силе медведей.

Сначала необходимо определить с дневным графиком, а затем уже переходить к более коротким интервалам и смотреть, как ведет себя цена и объем. Если вы прогнозируете снижение, то на небольших восходящих коррекциях нужно искать модель распределения, т.е. большой объем на падающей свече после растущей свечи с маленьким объемом.

Дневной график акций Сбербанка

<br

<br( Читать дальше )

Накопление и распределение. Часть 1

- 10 февраля 2011, 14:21

- |

Часть 1

Напишу основной смысл этих замечательных :-) терминов «накопление» и «распределение». Очень подробно их описывает Бил О’Нил в своих книгах «Преуспевающий инвестор» и «Как делать деньги на фондовом рынке». Бил О’Нил – один из наиболее авторитетных биржевых консультантов США. Среди его клиентов практически все крупнейшие инвестиционные компании, банки, пенсионные фонды и другие институциональные инвесторы.

Те, кто прочитал эту книгу – молодцы. Те, кто впервые слышит о ней – советую найти время и ознакомиться.

Теперь об основных принципах. Когда рынок находится в восходящем тренде, повышаясь день за днем, необходимо ежедневно отслеживать не только поведение цены, но и, что более важно, изменение дневного объема. Следует обращать внимание на то, увеличивается или уменьшается общий объем торгов по сравнению с предыдущим днем. Также следует отмечать, оказывается ли дневной объем выше или ниже среднедневного объема за последние несколько дней (обычно я прочерчиваю среднюю за 20 дней – это 4 рабочие недели). Желательно, чтобы на восходящем рынке цены и объем торгов повышались большую часть времени одновременно. Это показывает, что рынок переживает накопление, т.е. покупка превышает продажу.

( Читать дальше )

К эмоциональному равновесию в трейдинге

- 17 января 2011, 17:37

- |

Главное — риск-менеджмент и дисциплина. Это надо повторять, как мантру каждое утро.

В моменты получения прибыли эти слова и правила кажутся очевидными и простыми. Аксиомами что ли. Я с ними согласен, уверен в них, решения даются просто.

В моменты просадок это тоже помогает, но по мере увеличения просадки все меньше и меньше. И тогда я просто стараюсь механически следовать ТС, даже почти растеряв уверенность. Просто следовать. Это как чувак из какого-то фильма, зная о том, что он оборотень, заранее приковывал себя цепями к стене.

К сожалению, результат до сих пор очень сильно влияет на меня. Я не могу не испытывать эмоций. Надеюсь, что пока не могу. И может мне потребуется на это времени больше, чем кому-то, но я обязательно приду в эту точку и тогда работа выйдет на качественно новый уровень в части комфорта.

В моменты получения прибыли эти слова и правила кажутся очевидными и простыми. Аксиомами что ли. Я с ними согласен, уверен в них, решения даются просто.

В моменты просадок это тоже помогает, но по мере увеличения просадки все меньше и меньше. И тогда я просто стараюсь механически следовать ТС, даже почти растеряв уверенность. Просто следовать. Это как чувак из какого-то фильма, зная о том, что он оборотень, заранее приковывал себя цепями к стене.

К сожалению, результат до сих пор очень сильно влияет на меня. Я не могу не испытывать эмоций. Надеюсь, что пока не могу. И может мне потребуется на это времени больше, чем кому-то, но я обязательно приду в эту точку и тогда работа выйдет на качественно новый уровень в части комфорта.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал