Избранное трейдера lazy cat

Чему учиться, что-бы не превратиться в ископаемое? ВидеоКонспект книги историка Юваля Ноя Харари “21 урок 21-го века» Часть1

- 01 сентября 2018, 15:46

- |

Чему учиться, что-бы не превратиться в ископаемое? Конспект книги историка Юваля Ноя Харари “21 урок 21-го века» «21 Lessons for the 21st Century» https://youtu.be/4mQYAUWOZMc

В день знаний, хочется поразмышлять на тему: Чему учиться. Хороший повод для этого — новая книгв Харари.

Пишите в комментариях, чему учитесь вы и чему учите своих детей.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Индустрия RV HV IV

- 30 августа 2018, 14:21

- |

Это очень запутанный вопрос. Предлагаю запутаться еще больше. Есть туризм и есть имиграция. Есть модель и есть реальность. Давайте туда погрузимся. Итак, у нас есть некий ценовой ряд с нулевым дрифтом. 100;120;130;100;100. Получается 4 интервала. Нам надо получить среднее значение отклонения и найти оптимальный шаг для ДХ. Берем формулу, ln(С/С-1)^2 четырех значиений, усредняем, извлекаем корень. У меня получилось 0.1646. Переводим это в проценты 16,46% и получаем HV.Это среднеквадратичное отклонение одного дня. Теперь, вроде, ни чего не перепутал. Теперь имея НV, начальную цену, мы говорим, что ряд повторится и нам надо вычислить его максимум. То есть, от 100 уйдем на 130 и вернемся на 100. Но пока у нас есть только 100 и 16,46%. Теперь я начинаю не понимать и тупить. Как, имея две такие прекрасные цифры, мне получить 130. Для чего? Я хочу сделать ДХ опциона и мне надо расставить ордера. Порезать от 100 до 130. Интуитивно понятно, что мы должны поставить ордера на продажу 115, 130, а потом на покупку 115, 100. 115-однин ордер, 130-еще ордер (уже два), двигаемся вниз и закрываем. Фин рез 30. Или, продали по 130, один ордер, откупили по 100. Ну и согласно БШ и КИ(Кирилл Ильинский) стоимость опциона равняется его ДХ. 1/2Пи^0.5*цена*вола*корень из времени=цена опциона. Мы купим два таких опциона на одном страйке 100. Получится фигура «вилка в жоп». И цену мы такой позиции знаем, задним умом, через ДХ и она должна стоить 30, за два. Тогда IV вола= цена опциона/кореньТ/1/2Пи^0.5/цена БА=18.75%.

( Читать дальше )

Пример направленной опционной торговли на реальных сделках.

- 29 августа 2018, 14:31

- |

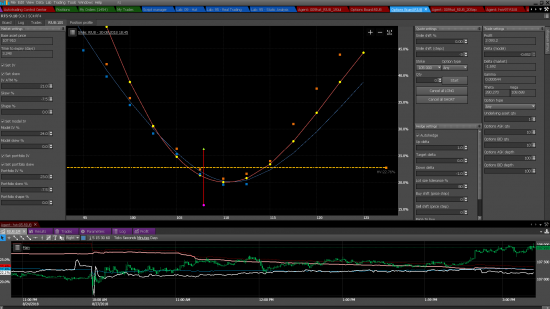

Коллеги, доброго дня. Хочу продемонстрировать, как работают опционные стратегии при ловле направленных многодневных среднесрочных движений. Материал скорее для тех, кто начинает изучать мир опционов и еще не понимает, зачем оно вообще надо и с чем его едят.

Изначально озвучу свое мнение по вопросу спекулятивных стратегий в трейдинге – на рынке не существует возможностей более прибыльной торговли, чем ловля хороших направленных движений с большим плечом. Такая стратегия торговли позволяет реально за несколько дней увеличивать счета в разы, но так же и мгновенно сливать в минуса при отсутствии вменяемого риск-менеджмента либо форс-мажорных ситуаций, технических либо вариантов прихода «черных лебедей». Модель направленной плечевой торговли трейдеров на линейном рынке – это попытка входа большим объемом с большой плечевой составляющей с выставлением стоп-лосса. Проблемы такой торговли тоже известны – это постоянные выносы стопов, даже если общее направление движения правильно угадано, с последующим движение рынка в нужную сторону, заходом/выносом и т.д. Я сам несколько лет занимался линейной торговлей (Саше Резвякову большой искренний привет, спасибо за науку!), посему знаком с данной тематикой и сопутствующими проблемами довольно хорошо, особенно на сегодняшних рынках.

( Читать дальше )

Недельный зигзаг на РИ и СИ -- продолжение

- 27 августа 2018, 16:30

- |

Продолжение истории "Недельный зигзаг на РИ и СИ".

Армегеддон не случился, обещанные санкции то ли ввели, то ли не ввели, то ли все уже отыграно, то ли помогло сожжение ведьм в ЦБ в прошлую пятницу. Одним словом с понедельника СИ уверенно укрепляется, РИ бодренько взлетает. Снова все счастливы и довольны.

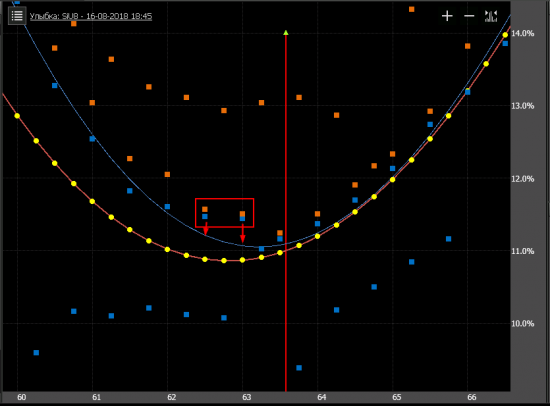

Ситуация в РИ

Очень бодрый рост с падением волатильности почти сразу вынес позицию из «зоны комфорта». В итоге в РИ по сути идет борьба за нуль. Сначала продажи были перенесены из страйка 100 в 105, затем еще было продано немного (10 штук) путов страйка 107.5. Ждем-с.

Отдельно хочу отметить, что позиция объемом 20 лотов на страйк несколько некомфортна. Слишком маленькая гамма приводит к редкому ДХ. В итоге это не торговля опционами, а угадайка. Видимо, в следующий раз надо брать хотя бы по 30.

Улыбка в РИ:

( Читать дальше )

Индустрия RV

- 24 августа 2018, 12:10

- |

Еще один проходной топик для диспута.

Соображения. Что мы измеряем волатильностью и какие выводы из этого должны получаться. Итак, у нас есть простая формула. Средний логарифм приращения * корень из времени и выходим на годовую волатильность. Ну и так как бытует мнение, что на всех ТФ вола одинаковая, то и будем мерить на любом. За одно и разберемся, так ли это.

Немного теории. Дисперсия, или второй момент распределения, показывает разброс значений случайной величины относительно мат ожидания. Что бы размерности совпадали, мы извлекаем из нее корень, усредняем и получаем среднее значение называемое волатильностью. Волатильность показывает одно стандартное отклонение. Или 64% площади плотности распределения. При этом, распределение рассматривается как Гаусовское. С нулевым мат ожиданием. Из чего следует, что мы допускаем, что количество и размерность красных и зеленых свечей одинаковое и средняя их величина равна сигме с вероятностью 68,2%. Именно это показывают нам наши индикаторы.

( Читать дальше )

Недельный зигзаг на РИ и СИ

- 23 августа 2018, 15:39

- |

В предыдущей записи "Готовится мощное укрепление рубля?" от 02 августа 2018 года было крайне гениально предсказано начало мощного движения в СИ. Как было указано в комментарии, я не обратил внимание на то, какие именно опционы выкупал предусмотрительный Покупатель. Было логично, что он покупал путы слева от денег (и тогда это можно было истолковать как сигнал на укрепление рубля), но по факту это были покупки колов "немного-в-деньгах". Полагаю, доходность от этой операции предусмотрительного покупана зашкаливает. Поздравим его.

Те коллеги, кто смотрел на теорцену и продавал в "неадекватно завышенные биды" получили очередное подтверждение тезиса "теорцена нужна не для того, чтобы ВЫ заработали, а чтобы кто-то другой заработал". Вспомним как выглядел рынок в тот момент:

( Читать дальше )

Будьте проще, и люди к вам потянутся

- 17 августа 2018, 12:40

- |

Прошел год. Я уже давно ничего не менял в программах, немного упростил интерфейс. И тут недавно один очень уважаемый и компетентный человек подтвердил это мнение:

Тексты готовые ваши отберем и конечно выложим у нас. Но пока всё, что я видел, НЕПРИСТУПНО сложно для неподготовленного человека. А таких 99 процентов

После некоторого перерыва сегодня я глянул свежим взглядом на материалы описания по торговому роботу. Действительно, материал не просто сложный. И хотя вроде бы с моей помощью немногочисленные клиенты все осваивали и достаточно быстро, но для самостоятельного освоения материал чудовищно сложный. И что с этим делать я пока не знаю…

С индикаторами метода все еще более-менее приемлемо, но робот без консультаций автора для неподготовленного пользователя освоению поддастся с большим трудом…

( Читать дальше )

Индустрия (scale)

- 15 августа 2018, 10:45

- |

Вам надо найти IB и запустить пробную версию счета. Придумать пароль и скачать TWS. Там на сайте все написано. Те кто работает с этим терминалом, может пропустить дальнейшее повествовании. Мне надо рассказать, как тут выставляются ордера и ведется учет. Изначально, на вашем счете 1М долларов. В данный момент мы будем становится в короткую позицию по Евре. Это потому, что фундаментально валюта слабая. ВВП, процент, проблемы. Те кто будет пробовать это спустя много лет, проанализируйте сначала. По валютам, потому что, они транслируются без задержки и круглые сутки. Хотя, если у вас не получится с продажей, то можно и на покупку. Какая разница? Мы все равно не знаем куда рынок пойдет. Ордер, который мы будем ставить, называется Scale. У нас он известен как «лесенка заявок», «усреднение» и я описывал это в моделировании опционов. Заходим в «Класический вид», «торговые инструменты», scale tader, запускаем. Дальше можно найти значек «?» и почитать про это подробнее. Мы же сразу в бой.

( Читать дальше )

Индустрия (начало)

- 14 августа 2018, 20:30

- |

В «опционах для гениев» мне осталось дописать еще одну главу, про календарные спреды. В общем тема не сложная, но я не знаю как ее донести. Поэтому, я решил сделать несколько шагов назад и начать, пусть не сначала, но хотя бы с середины.

Так или иначе, эту тему необходимо обсудить. Более того. Я хотел бы, что бы вы все это сами попробовали, прочувствовали и потрогали. Будет много практики, если вам не лень. Будет не много формул. Ну и много комментариев и ответов на них.

К сожалению, а может и к счастью, я не смогу показать все это на Российских рынках. Поэтому хочу сразу оговориться. Я не пропагандирую мировые финансовые рынки, каких либо брокеров, особенно не имеющих лицензий ЦБ. Я не хочу подставлять этот ресурс под «молотки». Все совпадения и ссылки будут чисто случайными. Я даю только теорию и виртуальную практику. Доллары, евро иные ценные бумаги я в глаза не видел и в руках не держал. Поэтому я чист перед законом и налоговыми органами. Извините.

Итак. Начнем. Если мы заглянем в Викопедию, то найдем: Индустрия — важнейшая отрасль народного хозяйства. Насколько эта отрасль важна в России? В частности, финансовая индустрия, важна в виде банков, которые торгуют деньгами. Если говорить о биржевой торговле в РФ, как о секторе этой индустрии, то она не нужна. Просто так сложилось, что для работы в мировом экономическом пространстве стране необходимо это иметь. Например, в Болгарии, тоже есть биржа. И так как это весьма второстепенное направление, то и внимание государства там второстепенно. Отсюда и невозможность здесь работать. В то же время Мировая индустрия находится под пристальным вниманием. От нее реально зависят. Там и пенсионные деньги и накопления и тесные завязки с другими отраслями. Отсюда и разительная разница наших и их рынков. Но обо всем по порядку.

( Читать дальше )

Тильтовый маржин колл (2) . Этого не может быть!

- 20 июля 2018, 17:34

- |

Предыдущий топик ( Тильтовый маржин колл, некоторые вопросы психологии. ) вызвал определённый интерес, решил продолжить тему.....

Посыл ниже описываемого заблуждения прост: мы иногда отказываемся принимать действительность такой как она есть:

И ищем зацепки, что вот сейчас когда цена прёт против нас будет отскок, откат. Вышли супер запасы по нефти, а вместо падения цена на нефть ракетой вверх. Или FED ставку поднял и ещё хотят, а доллар вместо укрепления падает и т.д.

А отката нет и депозит медленно стекает в унитаз. Совсем недавний пример бай Андреем Мурманском VIX и коллапсом этого инструмента (успел сохранить котиры):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал