SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Алексей001

Смысл Биржи и трейдинга. Олейнику.

- 13 июня 2012, 12:32

- |

Биржа производит оценку активов, это основное ее назначение. Если кто-то думает, что класс менеджеров отделился от капитала и более того перестал быть подконтрольным капиталисту, то он сильно ошибается. Своей оценкой трейдеры ставят на место всех и вся. История с акциями Леман примечательна. На бирже жулики были наказаны.

Два параграфа из Мизеса о назначении фондовой биржи, уравляющих и трейдеров.

8. Подвижность инвестора

Ограниченная адаптируемость капитальных благ не связывает их собственника полностью. Инвестор волен как угодно изменять направления вложения своих средств. Если он способен предвосхитить будущее состояние рынка точнее, чем другие люди, то он сможет удачно выбрать только те инвестиции, цена которых вырастет, и избежать инвестиций, цена которых упадет.

Предпринимательская прибыль и убыток появляются в результате направления факторов производства в определенные проекты. Спекуляции на фондовой бирже и аналогичные сделки вне рынка ценных бумаг определяют, кого захватит сфера распространения этих прибылей и убытков. Существует тенденция проводить резкое различие между подобными чисто спекулятивными занятиями и по-настоящему надежными вложениями. Однако разница лишь в степени: неспекулятивных инвестиций не существует. В изменяющейся экономике деятельность всегда предполагает

( Читать дальше )

Два параграфа из Мизеса о назначении фондовой биржи, уравляющих и трейдеров.

8. Подвижность инвестора

Ограниченная адаптируемость капитальных благ не связывает их собственника полностью. Инвестор волен как угодно изменять направления вложения своих средств. Если он способен предвосхитить будущее состояние рынка точнее, чем другие люди, то он сможет удачно выбрать только те инвестиции, цена которых вырастет, и избежать инвестиций, цена которых упадет.

Предпринимательская прибыль и убыток появляются в результате направления факторов производства в определенные проекты. Спекуляции на фондовой бирже и аналогичные сделки вне рынка ценных бумаг определяют, кого захватит сфера распространения этих прибылей и убытков. Существует тенденция проводить резкое различие между подобными чисто спекулятивными занятиями и по-настоящему надежными вложениями. Однако разница лишь в степени: неспекулятивных инвестиций не существует. В изменяющейся экономике деятельность всегда предполагает

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 48 )

Трилогия - "Вся правда о фондовых рынках". Часть 1. Автор: В.Олейник.

- 12 июня 2012, 13:54

- |

Часть 1. Суть рынка, что движет капиталами. Манипуляции и развод на рынках с помощью СМИ. Зомбирование сознания. ФА и ТА –только для новичков. С.Демура и волновики. Что для меня является приоритетом. Принципы среднесрочной и долгосрочной торговли, не путать с внутридневной. Мошенники и гуру, которые нас окружают.

Давно хотел написать данный пост, но всё как то не находил времени, но вот наконец выкладываю все свои мыли, пока что одну из трёх частей. Знаю, что данный пост вызовет массу критики, но постарайтесь себя держать в руках и объективно отвечать в комментариях с чем вы согласны а с чем нет.

7 лет уже работаю и наблюдаю за рынком и кто бы, что не говорил, но он постоянно меняется. Многое из того, что работало на нём раньше, сейчас вообще не имеет смысла. Все фондовые рынки стали сейчас заложниками политических игр и интриг, и нарушилась вся логическая цепочка – не рынки зависят от реальной экономики а экономика от стабильности фондовых рынков, по сути “не собака веляет хвостом, а хвост собакой”, но об этом во 2-й части. Многие трейдеры пытаются найти какой то грааль, применяя всевозможный теханализ, который написан во всех книжках, и думают что этого достаточно, чтоб стабильно зарабатывать на рынке. Неужели не понятно, что – то что было и действовало раньше, не значит будет действовать всегда. Есть те, кто любит и верит в элиотта и в фибоначчи, постоянно подгоняя эти волны и сетки под текущее состояние цены актива. Очень долго следил за тем же, всем известным С.Демурой, главного нашего волновика, который всё продолжал ждать армагедона по своим волнам и в 2009 и в 2010 и в 2011 годах, но он не понимал основного (сути), что чем хуже будут дела в экономике, тем лучше будут дела на фондовых рынках, казалось бы парадокс, но кроме печатного станка при ухудшении ситуации, власти так ничего лучше пока и не придумали, но к сожалению вечно это продлиться не сможет. Нравится мне всегда слушать его (С.Демуры) ответы на чётко поставленные вопросы ))), 90% из которых звучат следующим образом: ну если пойдём вниз, то первые цели такие то потом будем смотреть, если пойдём вверх то первые цели такие потом будем смотреть, типа сейчас ещё не понятно то ли мы рисуем три в три, то ли это четвёрка, то ли это волна 5. Вобщем как всегда любой волновик, задним числом на разных таймфреймах подгонит вам свой волновой анализ так как ему надо, и процент поподаний весьма у них мал и самое главное, анализировать ситуацию наперёд они могут едва ли, впрочем как и все остальные технари, которые любят играть на пробой и отбой от сильных уровней, которые всё чаще становятся ложными. За последний год я вёл статистику – 80% выходов из каналов на разных инструментах оказывались ложными. У меня всегда возникал вопрос - как можно заработать на том, что видят все? Неужели вы считаете, что прочитав одну книжку по теханализу, или изучив волновую теорию вы сможете стабильно зарабатывать? Хочу вас огорчить!!! Всё намного сложнее!!! Я уже не хочу брать всю остальную чушь, которую применяют в своей торговле многие трейдеры, типа облочков, бабочек, уровней камарилья и многого другого. Никогда не возникал у вас вопрос - для чего придумано столько разных видов ТА и столько разных индикаторов? – Да для того, чтоб пока новички перепробуют всё, они уже останутся без денег и и если вдруг кому то удастся заработать на какой то разновидности ТА, то человек сразу же поверит в неё и потом ещё долгое время будет сливать деньги в поисках ошибки именно в себе а не в ТА, он станет заложником своей случайности – принцип казино: если человек первый придёт в казино и выиграет, то навсегда попадёт в зависимость, от того что ощутил вкус лёгких денег и чем больше он будет вновь испытывать свою удачу, тем больше денег он будет оставлять, НО НИКОГДА НЕ ОСТАНОВИТСЯ И БУДЕТ ВЕРИТЬ, что раз один раз повезло, то повезёт ещё, но если человек первый раз придёт в казино и оставит там деньги, то считай ему повезло и он больше никогда не зайдёт туда.

( Читать дальше )

Давно хотел написать данный пост, но всё как то не находил времени, но вот наконец выкладываю все свои мыли, пока что одну из трёх частей. Знаю, что данный пост вызовет массу критики, но постарайтесь себя держать в руках и объективно отвечать в комментариях с чем вы согласны а с чем нет.

7 лет уже работаю и наблюдаю за рынком и кто бы, что не говорил, но он постоянно меняется. Многое из того, что работало на нём раньше, сейчас вообще не имеет смысла. Все фондовые рынки стали сейчас заложниками политических игр и интриг, и нарушилась вся логическая цепочка – не рынки зависят от реальной экономики а экономика от стабильности фондовых рынков, по сути “не собака веляет хвостом, а хвост собакой”, но об этом во 2-й части. Многие трейдеры пытаются найти какой то грааль, применяя всевозможный теханализ, который написан во всех книжках, и думают что этого достаточно, чтоб стабильно зарабатывать на рынке. Неужели не понятно, что – то что было и действовало раньше, не значит будет действовать всегда. Есть те, кто любит и верит в элиотта и в фибоначчи, постоянно подгоняя эти волны и сетки под текущее состояние цены актива. Очень долго следил за тем же, всем известным С.Демурой, главного нашего волновика, который всё продолжал ждать армагедона по своим волнам и в 2009 и в 2010 и в 2011 годах, но он не понимал основного (сути), что чем хуже будут дела в экономике, тем лучше будут дела на фондовых рынках, казалось бы парадокс, но кроме печатного станка при ухудшении ситуации, власти так ничего лучше пока и не придумали, но к сожалению вечно это продлиться не сможет. Нравится мне всегда слушать его (С.Демуры) ответы на чётко поставленные вопросы ))), 90% из которых звучат следующим образом: ну если пойдём вниз, то первые цели такие то потом будем смотреть, если пойдём вверх то первые цели такие потом будем смотреть, типа сейчас ещё не понятно то ли мы рисуем три в три, то ли это четвёрка, то ли это волна 5. Вобщем как всегда любой волновик, задним числом на разных таймфреймах подгонит вам свой волновой анализ так как ему надо, и процент поподаний весьма у них мал и самое главное, анализировать ситуацию наперёд они могут едва ли, впрочем как и все остальные технари, которые любят играть на пробой и отбой от сильных уровней, которые всё чаще становятся ложными. За последний год я вёл статистику – 80% выходов из каналов на разных инструментах оказывались ложными. У меня всегда возникал вопрос - как можно заработать на том, что видят все? Неужели вы считаете, что прочитав одну книжку по теханализу, или изучив волновую теорию вы сможете стабильно зарабатывать? Хочу вас огорчить!!! Всё намного сложнее!!! Я уже не хочу брать всю остальную чушь, которую применяют в своей торговле многие трейдеры, типа облочков, бабочек, уровней камарилья и многого другого. Никогда не возникал у вас вопрос - для чего придумано столько разных видов ТА и столько разных индикаторов? – Да для того, чтоб пока новички перепробуют всё, они уже останутся без денег и и если вдруг кому то удастся заработать на какой то разновидности ТА, то человек сразу же поверит в неё и потом ещё долгое время будет сливать деньги в поисках ошибки именно в себе а не в ТА, он станет заложником своей случайности – принцип казино: если человек первый придёт в казино и выиграет, то навсегда попадёт в зависимость, от того что ощутил вкус лёгких денег и чем больше он будет вновь испытывать свою удачу, тем больше денег он будет оставлять, НО НИКОГДА НЕ ОСТАНОВИТСЯ И БУДЕТ ВЕРИТЬ, что раз один раз повезло, то повезёт ещё, но если человек первый раз придёт в казино и оставит там деньги, то считай ему повезло и он больше никогда не зайдёт туда.

( Читать дальше )

Цикл постов стратегии "Покрытый Опцион" - что же это такое (2)

- 05 июня 2012, 15:20

- |

Продолжение… (предыдущий пост http://smart-lab.ru/blog/59031.php)

Во-первых сразу хотел бы сказать, что я не «научный сотрудник» и заумных книг по вопросу опционов с терминами, сложными формулами и всяким иным ИБД не читал. Я попытаюсь только поделиться тем, что меня как среднего инвестора устраивает, не заставляет лихорадочно трясти комп и молиться в удачном исходе сделки. Поэтому прошу «знатоков» и «всезнающих людей» перенести свои подколы и «споры» за угл этого поста. Собственно, я буду излагать step-by-step, очень примитивно, как в свое время сам это понял, как это объясняю своей дочери-подростку.

Итак, что же это такое «старшное» Покрытый Опцион? В нашем случае Покрытый Колл Опцион.

Постараюсь без заумных фраз и книжных терминов до запятой...)))

Для меня Покрытый Опцион — это инвестиционная стратегия, которая комбинирует покупку и владение акций + продажу опциона.

Акция выступает в роли актива, под который в дальнейшем совершаются различные действа. Конечно же, в роли актива может выступать и фьючерс и ETF, я в основном пользую американские акции, поэтому и речь будет о них.

Опцион — это контракт, который дает право его владельцу (но не обязанность) купить или продать акции. Если пугает слово «опцион» можно заменить на любое — соглашение, контракт, страховка и тд. Сути это не поменяет.

Покрытый: мы в первую очередь покупаем акцию (актив) перед продажей опциона (страховки)

Колл: это такой тип опциона, который мы продаем. Продаем кому-то право (но не обязательство) купить наши акции. Вообщем как страховая компания продает страховки, так и мы делаем тоже самое. Причем у нас уже есть то, что отдать.

Пример: (просто для наглядности)

— Покупаем 100 акций компании АВС за $28/акция = $2800

— Продаем колл опцион: контракт, где соглашаемся продать наши акции по $30 в течение следующего месяца

— Получаем премию на свой счет (ведь за страховку клиенты платят страховой компании, мы тоже бесплатно никому ничто не раздаем) в размере $1 за акцию и нам зачисляют $100

— По этому примеру на данный момент мы получили доход 3.6% (не годовых, пока в месяц). $100/$2800

Два варианта развития:

1. Цена акций ушла ниже $30

Держатель опциона, «кому» мы продали контракт, не воспользовался своим правом, что логично: зачем ему покупать у нас по 30, когда он может купить дешевле на рынке. Он потерял премию, мы собственно ее и получили. У нас остались акции, под которые мы снова можем продать опцион и снова забрать премию.

( Читать дальше )

Во-первых сразу хотел бы сказать, что я не «научный сотрудник» и заумных книг по вопросу опционов с терминами, сложными формулами и всяким иным ИБД не читал. Я попытаюсь только поделиться тем, что меня как среднего инвестора устраивает, не заставляет лихорадочно трясти комп и молиться в удачном исходе сделки. Поэтому прошу «знатоков» и «всезнающих людей» перенести свои подколы и «споры» за угл этого поста. Собственно, я буду излагать step-by-step, очень примитивно, как в свое время сам это понял, как это объясняю своей дочери-подростку.

Итак, что же это такое «старшное» Покрытый Опцион? В нашем случае Покрытый Колл Опцион.

Постараюсь без заумных фраз и книжных терминов до запятой...)))

Для меня Покрытый Опцион — это инвестиционная стратегия, которая комбинирует покупку и владение акций + продажу опциона.

Акция выступает в роли актива, под который в дальнейшем совершаются различные действа. Конечно же, в роли актива может выступать и фьючерс и ETF, я в основном пользую американские акции, поэтому и речь будет о них.

Опцион — это контракт, который дает право его владельцу (но не обязанность) купить или продать акции. Если пугает слово «опцион» можно заменить на любое — соглашение, контракт, страховка и тд. Сути это не поменяет.

Покрытый: мы в первую очередь покупаем акцию (актив) перед продажей опциона (страховки)

Колл: это такой тип опциона, который мы продаем. Продаем кому-то право (но не обязательство) купить наши акции. Вообщем как страховая компания продает страховки, так и мы делаем тоже самое. Причем у нас уже есть то, что отдать.

Пример: (просто для наглядности)

— Покупаем 100 акций компании АВС за $28/акция = $2800

— Продаем колл опцион: контракт, где соглашаемся продать наши акции по $30 в течение следующего месяца

— Получаем премию на свой счет (ведь за страховку клиенты платят страховой компании, мы тоже бесплатно никому ничто не раздаем) в размере $1 за акцию и нам зачисляют $100

— По этому примеру на данный момент мы получили доход 3.6% (не годовых, пока в месяц). $100/$2800

Два варианта развития:

1. Цена акций ушла ниже $30

Держатель опциона, «кому» мы продали контракт, не воспользовался своим правом, что логично: зачем ему покупать у нас по 30, когда он может купить дешевле на рынке. Он потерял премию, мы собственно ее и получили. У нас остались акции, под которые мы снова можем продать опцион и снова забрать премию.

( Читать дальше )

Джереми Кларксон о России

- 05 июня 2012, 12:17

- |

В наше время на белом свете можно повстречать немало русских, причем дела у них идут крайне хорошо. У них всегда огромные часы, большие машины и джинсы с вышивкой. У многих есть еще и футбольные клубы.

Поэтому логично было бы — будь у вас авиалиния — попытаться впечатлить этих новоиспеченных богачей, выделив под московский рейс самый распоследний, новехонький и сверкающий лайнер. Как ни странно, Британские Авиалинии решили пойти от обратного.

По собственному опыту могу судить, что БА выводят свои лучшие самолеты на трансатлантические маршруты, а потом — когда болты и гайки начинают поскрипывать — судно увольняют со службы в аэропорту JFK и используют для доставки туристов на Карибские острова. Когда они становятся слишком дряхлыми даже для этого, то начинают летать в Уганду, после чего — так я думал — их пускают на металлолом или продают в Анголу. Но нет.

( Читать дальше )

Три типа гэпов - как их распознать?

- 05 июня 2012, 11:06

- |

Когда-то я прочел у Элдера о том, что бывает как минимум три типа гэпов. После эту информацию я нашел в том или ином виде и в других источниках.

Все они писали о самих типах гэпов, но нигде я не видел ни ситуаций, ни конкретных примеров, как торговать тот или иной гэп.

Давайте подумаем вместе.

Гэпы бывают следующие.

1. Breakthrough gap — пробивной гэп. Тот самый «пробой» уровня или диапазона, на котором может быть неплохо войти в сделку. Обычно случается на объемах, когда цена, выходя из диапазона, съедает стопы рэнж-трейдеров и тех, кто ошибся. Далее цена идет в пустоте, т.к. срабатывают маркет-ордеры тех самых «пробойщиков». В итоге цена уходит. Область гэпа является хорошим сопротивлением-поддержкой, т.к. там было открыто масса ордеров.

2. Run-away gap — «убегающий гэп». Пишут, что обычно такой гэп происходит в середине движения. Когда цена уже какое-то время идет по тренду и по какой-то причине (возможно, трендовая новость) уходит еще дальше.

3. Exhaustion gap — гэп истощения. Происходит в конечной фазе тренда, когда самые последние пытаются залезть в движуху, тут-то им маркет-мейкеры и наливают по самые гланды.

( Читать дальше )

Все они писали о самих типах гэпов, но нигде я не видел ни ситуаций, ни конкретных примеров, как торговать тот или иной гэп.

Давайте подумаем вместе.

Гэпы бывают следующие.

1. Breakthrough gap — пробивной гэп. Тот самый «пробой» уровня или диапазона, на котором может быть неплохо войти в сделку. Обычно случается на объемах, когда цена, выходя из диапазона, съедает стопы рэнж-трейдеров и тех, кто ошибся. Далее цена идет в пустоте, т.к. срабатывают маркет-ордеры тех самых «пробойщиков». В итоге цена уходит. Область гэпа является хорошим сопротивлением-поддержкой, т.к. там было открыто масса ордеров.

2. Run-away gap — «убегающий гэп». Пишут, что обычно такой гэп происходит в середине движения. Когда цена уже какое-то время идет по тренду и по какой-то причине (возможно, трендовая новость) уходит еще дальше.

3. Exhaustion gap — гэп истощения. Происходит в конечной фазе тренда, когда самые последние пытаются залезть в движуху, тут-то им маркет-мейкеры и наливают по самые гланды.

( Читать дальше )

CME & NYSE... навеяло))

- 04 июня 2012, 23:49

- |

Торгую фьючерсы, но решил посмотреть как там работают ли еще мои наработки на NYSE… и о чудо — работают уже как год!)) Более того, после свинг-торговли фьючерсом S&P 500 начинаешь проще смотреть на амер. стоки) Стоишь в свинг-шорте по фьючу — торгуй брейкдауны, ИМХО большая часть пойдет куда надо… такая вот диверсификация рисков получается)

На рынке есть КУКЛЫ (фонды, инсайдеры, крупняки) и ТОЛПА (мяско, планктон, ритейл). Толпа делится на ту, что поумней, и на ту, что глупей. Умная верит в существование КУКЛА и как и он, пытается отобрать деньги у большей части толпы. У кого выходит, у кого нет. Наша задача не быть в ж*пе и пытаться отобрать деньги у того, кто в ней)) (У КУКЛОВОДОВ даже и не пытайтесь отобрать!))

Торгуете пробои? О кей! Вошли в сделку — так держите! Какого фига выходите после 10-20 центов прибыли, т.к. типо в стакане или еще где Вам показалось, что стак развернули против ВАС?! Пораскиньте мозгами, как ходит цена, от чего к чему? Цену тянут туда, где больше всего ДЕНЕГ! А где их больше всего?? На фигурах или хотя бы на .50 центах! Так если вошел от например 28 долларов в лонг, так будь добр, держи до хотя бы 28.50!!! Какого хрена выходить ДРОЖАЩИМИ руками в плюс 15 центов???? Когда цену тянут к большим деньгам, расположенным на целых уровнях! (где толпа стоит, туда цену и тянут)))))… Это я так… навеяло)))

На рынке есть КУКЛЫ (фонды, инсайдеры, крупняки) и ТОЛПА (мяско, планктон, ритейл). Толпа делится на ту, что поумней, и на ту, что глупей. Умная верит в существование КУКЛА и как и он, пытается отобрать деньги у большей части толпы. У кого выходит, у кого нет. Наша задача не быть в ж*пе и пытаться отобрать деньги у того, кто в ней)) (У КУКЛОВОДОВ даже и не пытайтесь отобрать!))

Торгуете пробои? О кей! Вошли в сделку — так держите! Какого фига выходите после 10-20 центов прибыли, т.к. типо в стакане или еще где Вам показалось, что стак развернули против ВАС?! Пораскиньте мозгами, как ходит цена, от чего к чему? Цену тянут туда, где больше всего ДЕНЕГ! А где их больше всего?? На фигурах или хотя бы на .50 центах! Так если вошел от например 28 долларов в лонг, так будь добр, держи до хотя бы 28.50!!! Какого хрена выходить ДРОЖАЩИМИ руками в плюс 15 центов???? Когда цену тянут к большим деньгам, расположенным на целых уровнях! (где толпа стоит, туда цену и тянут)))))… Это я так… навеяло)))

Почему люди покупают государственные облигации с нулевой доходностью

- 25 мая 2012, 01:34

- |

Вчера Германия разместила 2х летние гособлигации с нулевым купоном по эффективной ставке 0.07%. Доходности американских, японских, английских гособлигаций также не сильно отличимы от нуля.

Кому нужны гособлигации с нулевым доходом? Кто их покупает и почему?

Думаю, что их покупают те, кому больше некуда припарковать крупный капитал. Банки, и компании, размещающие временные излишки средств; владельцы крупного капитала. А почему?

А потому что выбора нет. Где деньги хранить? На банковском депозите? Но размер страхового покрытия не превышает 100 000 долларов. Всё остальное — под банковским риском.

А государственные облигации — абсолютно в этом смысле надёжны. Они гарантированы. А депозиты — нет. Вот и всё.

Поэтому чем меньше доверия к коммерческим банкам, тем меньше желающих размещать очень крупные суммы на банковских депозитах и тем ниже доходность гособлигаций уровня ААА.

Именно это видно наглядно вот на этой картинке: (серая линия — CDS на европейский финсектор, красная — доходность бундесов. Чем выше CDS на банки, то есть, чем меньше доверия к банкам, тем больше спрос на безрисковый актив. Flight to quality):

( Читать дальше )

Кому нужны гособлигации с нулевым доходом? Кто их покупает и почему?

Думаю, что их покупают те, кому больше некуда припарковать крупный капитал. Банки, и компании, размещающие временные излишки средств; владельцы крупного капитала. А почему?

А потому что выбора нет. Где деньги хранить? На банковском депозите? Но размер страхового покрытия не превышает 100 000 долларов. Всё остальное — под банковским риском.

А государственные облигации — абсолютно в этом смысле надёжны. Они гарантированы. А депозиты — нет. Вот и всё.

Поэтому чем меньше доверия к коммерческим банкам, тем меньше желающих размещать очень крупные суммы на банковских депозитах и тем ниже доходность гособлигаций уровня ААА.

Именно это видно наглядно вот на этой картинке: (серая линия — CDS на европейский финсектор, красная — доходность бундесов. Чем выше CDS на банки, то есть, чем меньше доверия к банкам, тем больше спрос на безрисковый актив. Flight to quality):

( Читать дальше )

Практическое пособие для начинающего Баффета. Как найти здоровые и перспективные компании? Подход Пиотроски

- 19 мая 2012, 14:42

- |

Компаний — десятки тысяч. Как в этой куче найти те самые «жемчужины», которые принесут желаемое долгосрочное обогащение? Как отделить «здоровые» компании от «больных»? А ведь это (выбор акций, stock picking), в наше трудное для долгосрочных инвесторов время, наряду с выбором момента входа — самое важное. Иначе получите не доход, а шиш (надеюсь мне это удалось показать в предыдущий статьях на эту тему).

Так как же осуществлять выбор акций? Спросите аналитика. Он вам будет полчаса рассказывать, про мультипликаторы, что нужно «обращать внимание» на то, и на это; учитывать пятое и десятое; анализировать то и это; и вот с этой точки зрения, а вот с этой....

В результате инвестор уходит с квадратной головой, запомнив из всего сказанного только что-то про p/e и «недооцененность».

Но мы — делаем деньги на рынке. Такие «методы» не для нас! Поэтому обратим внимание на подход профессора Джозефа Пиотроски, предложившего простую, понятную, и, что самое главное,

( Читать дальше )

Так как же осуществлять выбор акций? Спросите аналитика. Он вам будет полчаса рассказывать, про мультипликаторы, что нужно «обращать внимание» на то, и на это; учитывать пятое и десятое; анализировать то и это; и вот с этой точки зрения, а вот с этой....

В результате инвестор уходит с квадратной головой, запомнив из всего сказанного только что-то про p/e и «недооцененность».

Но мы — делаем деньги на рынке. Такие «методы» не для нас! Поэтому обратим внимание на подход профессора Джозефа Пиотроски, предложившего простую, понятную, и, что самое главное,

( Читать дальше )

Не сиди, если в ШОРТЕ, а перезаходи чаще.

- 16 мая 2012, 12:53

- |

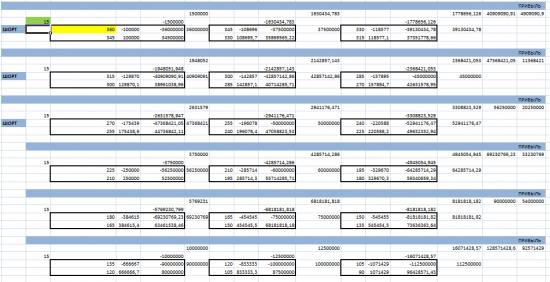

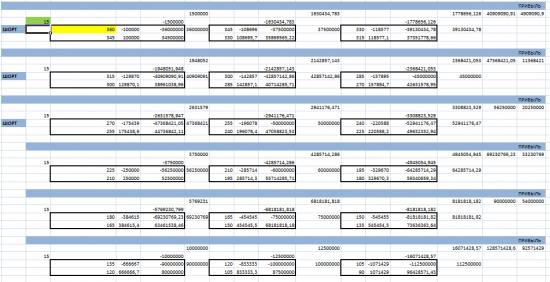

Это правило, которое доказываю математически.

Которое устанавливает, что настоящий КУКЛ, не шортит на хаях, а ШОРТИТ КАЖДЫЙ ДЕНЬ, фиксируя позицию, а потом открывая ее с новой силой.

Этой операцией КУКЛ контролирует все большее количество акций.

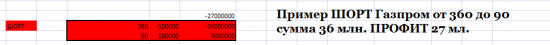

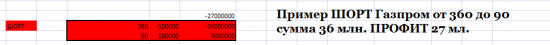

Рис.1. таблица ШОРТ от 360 до 90 р. ПРИБЫЛЬ 27 млн., вход сумма 36 млн.

Рис.2. Таблица рассчитывает Шаг для перезахода 15 р., т.е. через каждые 15 р. нужно просто зафиксировать позицию и открыть ее снова на большее количество акций.

Результат с суммы 36 млн. ПРИБЫЛЬ уже 92,5 млн.руб.

( Читать дальше )

Которое устанавливает, что настоящий КУКЛ, не шортит на хаях, а ШОРТИТ КАЖДЫЙ ДЕНЬ, фиксируя позицию, а потом открывая ее с новой силой.

Этой операцией КУКЛ контролирует все большее количество акций.

Рис.1. таблица ШОРТ от 360 до 90 р. ПРИБЫЛЬ 27 млн., вход сумма 36 млн.

Рис.2. Таблица рассчитывает Шаг для перезахода 15 р., т.е. через каждые 15 р. нужно просто зафиксировать позицию и открыть ее снова на большее количество акций.

Результат с суммы 36 млн. ПРИБЫЛЬ уже 92,5 млн.руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал