Избранное трейдера lezhin

Анализ Газпром (GAZP) VSA

- 17 января 2020, 14:10

- |

Всех приветствую!

Как и любой трейдер, я анализирую рынок, строю стратегию торговли и пытаюсь воплотить её в жизнь. В моем плане много «если», так как никто не может предугадать куда пойдет рынок. Можно сказать, что практически всегда я готов к любому движению на рынке(ну разве что кроме новостного).

Последние несколько дней пристально слежу за Газпромом(GAZP), т.к. на мой взгляд там сформировалась интересная ситуация. Сегодня я хотел бы поделиться с вами своими мыслями. В анализе будут некоторые термины VSA, постараюсь попутно пояснять их.

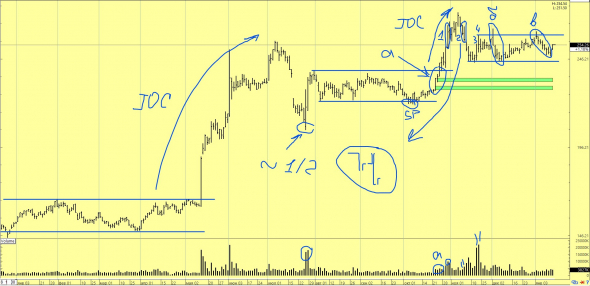

Анализ по таймфрейму D1.

С начала 2019 года и до мая был рейндж накопления, из которого цена мощно вырвалась вверх(JOC). Всем стало очевидно, что позицию копили в лонг. Такие рейнджи — идеальная формация для крупняка, чтобы набрать позицию. Но в какую сторону набирается позиция — мало кто может ответить. Цена улетела очень высоко, но затем вернулась на тест примерно в район уровня 1/2 волны покупок. Обратите внимание как цена улетает после теста, какие объёмы прикладываются. После этого, мы понимаем, что крупняк защищает свою позицию.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Грааль

- 17 января 2020, 08:23

- |

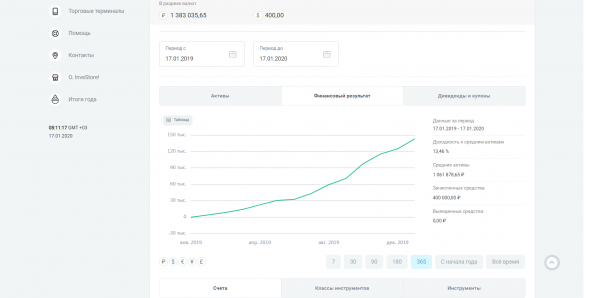

Прошел почти год.

Вводные.

30 тыс баксов в лонге на вкладе в РСХБ под 3,3%.

30 лотов фьюча евро в шорте.

ГО — ОФЗ, денежная поза чисто под вариационку.

Дополнительно постоянные спекуляции по 1-5 лотов с продажей шорта выше уровня покупки.

Итоги.

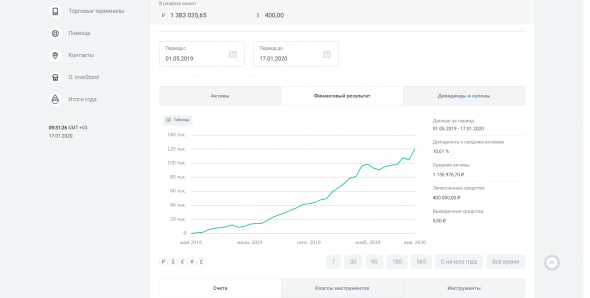

Если смотреть конкретно с даты начала входа в стратегию. С мая 2019 года.

( Читать дальше )

РТС 2000 или дорога к звездам! Продолжение-2

- 09 января 2020, 03:27

- |

Ну а во-вторых, с радостью спешу проинформировать всех своих читателей о том, что российский рынок продолжает следовать в направлении, которое было придумано еще прошлым летом вашим покорным слугой. )))

Дело в том, что всего полгода назад, а именно 02 июня 2019 года мне (барону Мюнхгаузену) довелось опубликовать на Смартлабе заметку, посвященную российскому индексу РТС:

"РТС 2000 или дорога к звездам!"

В этой заметке было сделано сказочное предположение о том, что российский индекс РТС в ближайшие два года способен вырасти от значения 1287 пунктов до отметки 2000 пунктов, то есть на +50%.

Да. Сейчас это уже кажется невероятным, но всего полгода назад российский индекс РТС находился на уровне 1287 пунктов.

Вот так выглядел этюд прогноза, опубликованный на Смартлабе в июне:

( Читать дальше )

ВТБ. Обзор финансовых показателей по МСФО за ноябрь 2019 года

- 30 декабря 2019, 10:39

- |

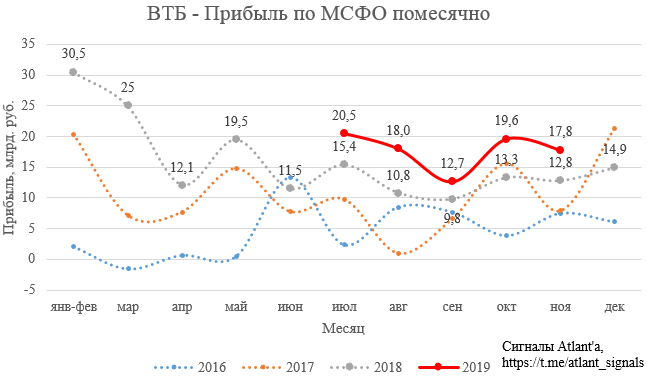

Банк наконец-то обошел прошлогодний результат по итогам 11-и месяцев:

ЧИСТАЯ ПРИБЫЛЬ ВТБ ПО МСФО В ЯНВАРЕ-НОЯБРЕ СОСТАВИЛА 165,4 МЛРД РУБ ПРОТИВ 162,6 МЛРД РУБ ГОДОМ РАНЕЕ – БАНК

В ноябре чистая прибыль составила 17,8 млрд. рублей, что на 39,1% выше относительно прошлого года и на 9,2% ниже прошлого месяца. Дмитрий Олюнин, Первый заместитель Президента-Председателя Правления банка ВТБ, отметил:

В ноябре мы отмечаем продолжение тренда роста прибыльности основных операций на фоне улучшения чистой процентной маржи, замедления роста расходов, улучшения качества активов и дальнейшего укрепления структуры баланса. Чистая прибыль Группы за ноябрь 2019 года составила 17,8 млрд рублей, что соответствует возврату на капитал (ROE) 13,3%.

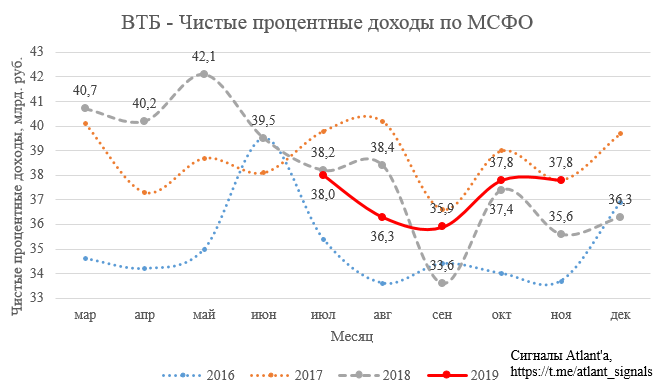

Чистые процентные доходы в составили 37,8 млрд. рублей, что на 6,2% выше, чем в прошлом году и на уровне прошлого месяца.

( Читать дальше )

Прогнозные дивиденды на привилегированные акции ПАО "Мечел" и ПАО "Сургутнефтегаз" в зависимости от курса валют на 31.12.2019

- 29 декабря 2019, 11:19

- |

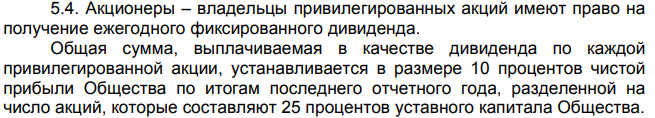

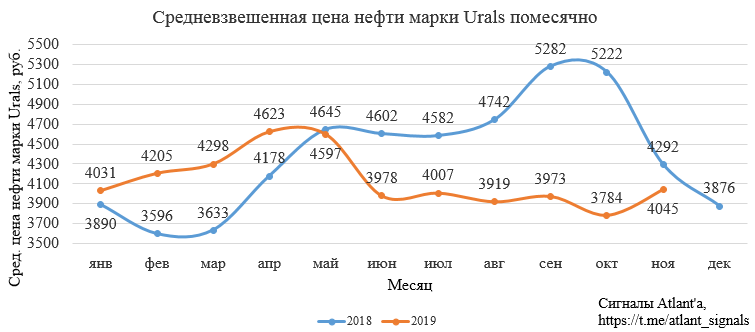

На Московской бирже торгуются акции 2-х компаний, прибыль которых сильно зависит от курса валют ввиду переоценки валютной кубышки и валютного долга. Речь идет о Сургутнефтегазе и Мечеле соответственно. Так как размер дивидендов на привилегированные акции данных компаний определяется исходя из размера прибыли, то курс валют имеет на них прямое влияние. Попробуем спрогнозировать дивиденды.

Сургутнефтегаз.

Сургутнефтегаз имеет валютную кубышку в размере около 47,5 млрд. долларов. Ввиду ее большого размера относительно операционной прибыли (6 млрд. долларов) курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Средневзвешенная цена на нефть в 4-м квартале приблизительно равна ценам 3-го квартала.

( Читать дальше )

ВСМПО-АВИСМА - дивидендный аристократ

- 25 декабря 2019, 22:31

- |

Восполним пробел по этой компании и посмотрим отчет за 1 пол. 19 г. Он будет тем более интересным, что акции обновили исторический максимум и торгуются дороже 20000 рублей за штуку!

Текущая оценка компании кажется завышенной и необоснованной. Фанаты дивидендного подхода смотрят на график роста и текущие выплаты и безоглядно лезут в акции не смотря на появляющиеся предзнаменования ухудшения ситуации, но обо всем по порядку.

Эти и другие полезные материалы у нас в Telegram

Во первых сам отчет за полугодие не прорывной. Рост чистой прибыли — это влияние курсовых разниц, в остальном показатели практически идентичны прошлогодним. Компания выплачивает всю прибыль дивидендами, значит для инвестиций, как и для расширения производства, их придется сократить

( Читать дальше )

Инструкция, как считать эти ………….(вставить самостоятельно) дивиденды Газпрома.

- 25 декабря 2019, 13:24

- |

Ознакомиться можно по ссылке.

Что в ней говорится про корректировки:

3.1. Расчет размера дивидендов производится исходя из размера Чистой прибыли, скорректированной (далее — Скорректированная Чистая прибыль) на:

- прибыль (убыток) по курсовым разницам, отражаемые в составе финансовых доходов и расходов;

- курсовые разницы по операционным статьям;

- убыток от обесценения (восстановление убытка от обесценения) объектов основных средств и незавершенного строительства;

- убыток от обесценения (восстановление убытка от обесценения) инвестиций в ассоциированные организации и совместные предприятия;

- разницу между долей в прибыли ассоциированных организаций и совместных предприятий и поступлениями от ассоциированных организаций и совместных предприятий.

( Читать дальше )

Инструкция по заполнению декларации 3-НДФЛ для сальдирования убытка

- 04 декабря 2019, 21:33

- |

Подходит к концу текущий 2019 год и многие из вас уже сейчас задумываются над тем, как правильно зачесть убытки.

А может у кого-то из вас прошлый год был прибыльный, и вы сможете уже сейчас подготовить документы для сальдирования убытка прошлых лет.

Я специально для вас подготовила видео, в котором я рассказываю, как заполнить декларацию 3-НДФЛ (на примере 2018 года) в программе налоговой службы. Это удобно, быстро. Вы сами сможете все увидеть.

Если у вас будут вопросы, пишите в комментариях под видео или тут. Я постараюсь дать ответ на каждый ваш вопрос.

В видео идет описание:

- где взять программу,

- как внести данные, если брокеры разные, а прибыль и убыток получены в одном году,

- прибыль в 2018 году, а убытки получены в прошлые годы,

- есть еще инвестиционный вычет.

О размере доходности акций Газпрома

- 04 декабря 2019, 18:28

- |

-Возможность такого сценария ещё в июне 2019 г. на общем собрании акционеров озвучивал глава компании Алексей Миллер.

Кроме того, сообщение о новой дивидендной политике делает понятными последние новости вокруг компании: и продажу казначейских акций в этом году, и заявления Владимира Путина на форуме «Россия зовёт!» о недооценке компании и её сильных позициях на мировом рынке.

Новая дивидендная политика однозначно поможет «Газпрому» поднять капитализацию. Мы ожидаем, что акции компании после реакции на новости о новой дивидендной политике стабилизируются на некотором уровне, в результате чего «Газпром» войдёт в достаточно длинный список российских компаний, акции которых дают дивидендную доходность на уровне около 9-10%. При новой дивидендной политике доходность по текущим котировкам составит около 12%, в результате чего рост котировок акций «Газпрома» может составить от 20 до 35% по мере роста фактической доли выплат из чистой прибыли.

Помимо этого, на пользу акциям компании пойдут и фундаментальные факторы, среди которых выход компании на положительный свободный денежный поток, и повышение стабильности поставок газа в Европу через Украину, благодаря строительству второй нитки «Северного потока». На горизонте до 2022 года компания будет продолжать показывать рост прибыли за счёт ввода СПГ терминалов и инвестиций в добычу. Однако существенный рост рентабельности вряд ли возможен – в мире наблюдается перепроизводство газа, в т.ч. за счёт сланцевых производителей в США, что давит на цены.

Роста котировок «Газпрома» на фоне существенной положительной переоценки хронически дешёвого российского фондового рынка мы не ждём. По нашему мнению, возможен лишь некоторый рост на фоне снижения доходностей в рублёвой зоне.

Отчасти проф.участники уже отыграли эти новости, реагируя на рост дивидендов «Газпрома», который был объявлен в мае, и сообщения о продаже казначейского пакета акций компании неким инсайдерам.

На новостях о новой дивидендной политике, которая должна быть принята в декабре, в ближайшие дни мы ожидаем роста котировок на 5-10%

Зарабатывайте на идеях персонального брокера

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал