Избранное трейдера lykasvit

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- ★134

- Комментарии ( 92 )

Сюрприз от Альфа банка спустя 12 лет.

- 25 июля 2021, 10:22

- |

www.banki.ru/forum/?PAGE_NAME=read&FID=61&TID=383831&PAGEN_1=3#forum-message-list

Добрый день. Возникла такая ситуация:

19.07 пришло сообщение от Альфа банка об изменении номера телефона. И тут же 2 сообщения с паролями. Не придал этому значения, решив, что это ошибка.

22.07 приходят 2 сообщения с паролями и третье сообщение об изменении на тот же номер, что и первый раз. Сегодня решили заехать в отделение и узнать что это было. В итоге 15 тысяч кредитная карта от 19.07 и 125 тысяч кредит от 20.07.

Беру справки об операциях, еду в полицию, пишу заявление о мошенничестве. С номером кусп обратно в банк для подачи заявления. Теперь ждать 7 дней официального ответа от банка.

Единственный раз с банком имел дело 12 лет назад через гипермаркет электроники. Ни приложения банка, ни личного кабинета не было. Информацию из смс никому не сообщал, ни кто не звонил.

Как так могло получиться и как дальше действовать?

Меры борьбы с новой напастью.

( Читать дальше )

Облигации vs. фонды облигаций часть 4

- 15 июля 2021, 09:22

- |

Первая часть тут — еврооблигации компаний РФ

Вторая часть тут — государственные и корпоративные рублевые облигации

Третья часть тут — валютные облигации иностранных эмитентов

Дисклеймер №1

Этот материал не предназначен для тех, у кого есть статус квалифицированного инвестора – у них есть возможность покупки намного большего количества инструментов, чем у остальных и расклад может быть совсем иной. Здесь рассматриваются только инструменты, доступные для покупки на Московской бирже обычным людям (которых абсолютное большинство).

( Читать дальше )

Часть 2. Оптимальная конфигурация долей акций и облигаций в Портфеле

- 11 июля 2021, 21:12

- |

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

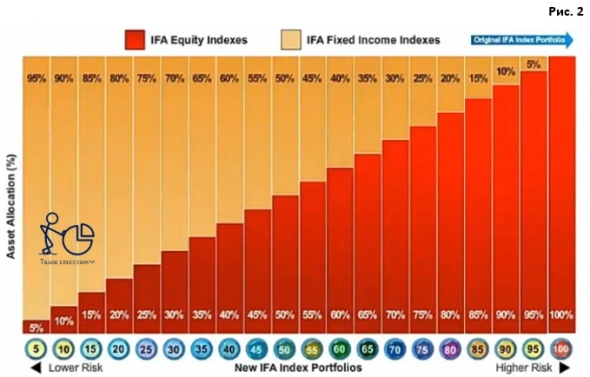

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

( Читать дальше )

Облигации vs. фонды облигаций часть 2

- 07 июля 2021, 12:28

- |

Это продолжение предыдущего поста по рассмотрению выгоды владения фондами на облигации или отдельными облигациями. Первая часть (в ней про еврооблигации) тут.

Дисклеймер №1

Этот материал не предназначен для тех, у кого есть статус квалифицированного инвестора – у них есть возможность покупки намного большего количества инструментов, чем у остальных и расклад может быть совсем иной. Здесь рассматриваются только инструменты, доступные для покупки на Московской бирже обычным людям (которых абсолютное большинство).

Дисклеймер №2

Все здесь сказанное это частное мнение автора и не является инвестиционной рекомендацией и призывом к совершению каких-либо действий.

( Читать дальше )

Облигации vs. фонды облигаций часть 1

- 05 июля 2021, 13:53

- |

Как я уже писал ранее, в свой портфель (состав его тут), практически не набираю отдельные акции, так как горизонт инвестирования у меня большой, и будущее отдельно взятой компании это лотерея с непредсказуемым итогом. Но с облигациями дело обстоит совсем иначе, так как это инструмент с определённым сроком погашения и в некоторых случаях разумно брать в портфель отдельные облигации, а не фонды на облигации.

Вопрос достаточно обширный, поэтому его необходимо разделить на несколько постов.

Дисклеймер №1

Этот материал не предназначен для тех, у кого есть статус квалифицированного инвестора – у них есть возможность покупки намного большего количества инструментов, чем у остальных и расклад может быть совсем иной. Здесь рассматриваются только инструменты, доступные для покупки на Московской бирже обычным людям (которых абсолютное большинство).

( Читать дальше )

Почти решил уколоться ... 3/3

- 27 июня 2021, 18:40

- |

После проведенных исследований разработчиками вакцин не выяснено, создается ли защитный титр антител у испытуемых, о чем прописано в инструкциях к препаратам и в фармакопейных статьях. Если нет защитного титра антител, соответственно не может быть сформировано иммунитета к вирусу SARS-CoV-2 и не может быть его ликвидация данными препаратами. На приведенных графиках и таблицах в исследовании замечено, чтопрофилактические прививки против коронавирусной инфекции, направленные на выработку связывающих антител к S-белкам коронавируса, приводят к развитию побочных эффектов и к летальным исходам. Таким образом, профилактические прививки от новой коронавирусной инфекции SARS-CoV-2 вызывают не ликвидацию, а напротив, рост заболеваемости коронавирусной инфекцией.

ОТВЕТ СПЕЦИАЛИСТОВ НА ВОПРОС №4: Профилактические прививки вакцинами для профилактики коронавирусной инфекции, вызываемой вирусом SARS-CoV-2, в том числе вакцинами «Гам-Ковид-Вак» (торговая марка «Спутник V»), «Гам-КОВИД-Вак-Лио», «ЭпиВакКорона», «Ковивак», не ликвидируют такую инфекционную болезнь, как коронавирусная инфекция, вызываемая вирусом SARS-CoV-2.

( Читать дальше )

Почти решил уколоться ... 1/3

- 27 июня 2021, 18:33

- |

Комплексное экспертное заключение

«Анализ иммунопрофилактических препаратов для профилактики SARS-CoV-2»

г. Москва 15 апреля 2021 года

Исследование начато: в 8.00 1 апреля 2021 года

Исследование окончено: в 08.00 15 апреля 2021 года

Сведения о специалистах:

Наталья Анатольевна Радомская, высшее медицинское образование, кандидат медицинских наук (специальность вирусология 32.08.13), общий стаж работы 30 лет;

Екатерина Юрьевна Капустина, высшее медицинское образование, кандидат медицинских наук (специальность аллергология иммунология 3.31.08.26, педиатрия 31.05.02), общий стаж работы 20 лет;

( Читать дальше )

Ни рубля в налоговую!

- 24 июня 2021, 10:16

- |

Если вы составили себе диверсифицированный портфель, соответствующий вашим взглядам (про мой личный портфель подробнее тут), то 3 самых главных аспекта, которые будут влиять на его доходность это:

- издержки;

- комиссии;

- налоги;

Издержки – то, что вы платите брокеру за покупку/продажу активов и их учет, на них повлиять возможно только путем выбора брокера с оптимальным для вас тарифом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал