Избранное трейдера maikl sake

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

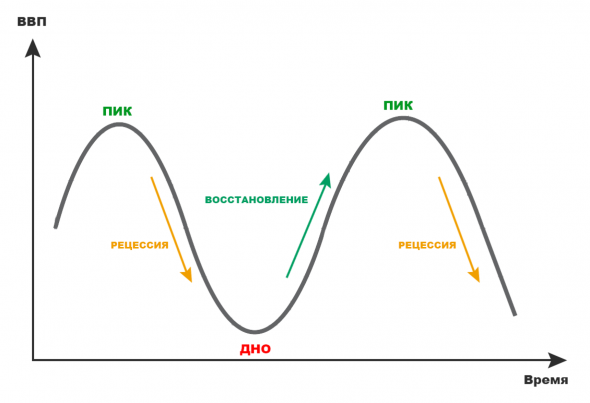

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

- комментировать

- ★72

- Комментарии ( 40 )

Что я использую по акциям США. Кратко.

- 25 марта 2019, 11:03

- |

Также использую - https://www.zacks.com/ (тоже распишу), https://etfdb.com/ , https://www.dividendinvestor.com/, https://www.dividend.com/ , https://www.elliottwavetrader.net/marketupdate/ , https://navelliergrowth.investorplace.com/portfolio-grader/ , https://www.simplysafedividends.com/intelligent-income , https://investorplace.com/ , https://www.investorsalley.com/ .

Также читаю taxfree в жж (платная подписка).

Больше платных подписок нет, но подумываю про подписки в seekingalpha .

Возможно что-то забыл указать.

А вы чем пользуетесь?

Цена доширака и безнадежный трейдинг

- 09 марта 2019, 18:30

- |

( Читать дальше )

Когда остановить вложения в портфель

- 10 февраля 2019, 12:20

- |

Все говорят, что нужно инвестировать долгосрочно (15-20-30 лет), а лучше пожизненно. Но никто толком не объясняет, когда же можно перестать пополнять портфель. Ведь инвестируя, мы ограничиваем себя в потреблении сейчас, чтобы больше получить потом. Сколько же лет пополнять портфель? Когда можно начать тратить всю зарплату, ничего не откладывая? Давайте рассчитаем.

( Читать дальше )

Тренд Трампа или "День сурка - 2"

- 03 февраля 2019, 00:29

- |

Однако спустя некоторое время появилась еще одна новость.

На этот раз из штатов.

Трамп заявил о том, что Америка оказывается не совсем разрывает договор, а всего лишь хочет заключить с Россией другую более выгодную сделку.

Как только я сегодня увидел эту новость на ленте Яндекса, то у меня тут же возникло устойчивое ощущение дежавю.

Абсолютно такое же (как под копирку) поведение Трампа я уже видел неоднократно.

Судите сами:

1) История разрыва с Китаем.

22 марта 2018 годаТрамп ввел пошлины на импорт китайских товаров

www.interfax.ru/business/604829

31 января 2018 года

Трамп рассчитывает на заключение торговой сделки с Китаем

( Читать дальше )

Что произошло с валютным рынком на праздниках

- 13 января 2019, 19:51

- |

Что произошло?

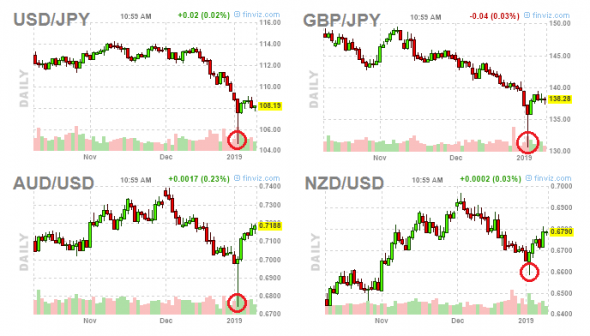

В ночь с 3 на 4 января, после закрытия нью-йоркских торгов, на рынке валют произошли резкие кратковременные изменения. В том числе, в течение 15 минут относительно доллара США

- японская иена укрепилась на 4%,

- британский фунт упал на 1,1%,

- австралийский доллар упал на 2%,

- новозеландский доллар упал на 1%.

В течение дня все валюты, кроме иены, вернулись к прежним уровням.

Курсы японской иены, британского фунта, австралийского доллара и новозеландского доллара к доллару США. Источник: Finviz.com

Утром 3 января, на старте торгов на Московской бирже, рубль также падал к доллару США — на 2,9%, сразу восстановившись.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic:

«На вершине сформированного на графике курса доллара США к рублю „шипа“ проходили сделки. Судя по ленте сделок, в тот день кто-то купил более 3700 контрактов USDRUB_TOM, что эквивалентно $3,7 млн.»

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

Тиньков о фондовом рынке в книге: "Революция: как построить крупнейший онлайн-банк в мире". Фондовый рынок как магазин. Сервис «Тинькофф Инвестиции». Робоэдвайзер

- 11 января 2019, 17:49

- |

Глава 21 Клиенты требуют инвестиций

Вся книга в pdf здесь https://t.me/kudaidem Подпишись — будь на волне изменений

Фондовый рынок в России оказался почти не затронут финтех-революцией. В биржевых торгах используются те же программы, что и в конце 90-х годов. Это первый, технологический момент, который мешает развиваться инвестиционным услугам.

Второй: в России исторически велика инфляция, и, соответственно, высокий уровень процентных ставок. Аксакалы фондового рынка всегда говорили, что массовый инвестор в акции и на рынок управления благосостоянием (wealth management) не придет, пока ставки не упадут.

Почему вся Америка на фондовом рынке? Потому что вклады приносят 1 процент годовых. В депозитах держат самую консервативную часть активов. Люди ищут более сложные продукты, хотят сберечь капитал для следующих поколений, поэтому нужны эти бумаги, привязанные к реальной экономике.

( Читать дальше )

Инструкция для начинающих аналитиков

- 05 января 2019, 00:33

- |

В случае падения курсов акций

следует выбирать одну из следующих формулировок

в зависимости от ситуации:

1) Если упала Америка (или Европа, Азия, или др.)

— «Падение цен российских акций было вызвано снижением американского

(европейского, азиатского: выбрать по ситуации)

фондового рынка

и общей ухудшающейся ситуацией на мировых финансовых рынках».

2) Если упали цены на нефть

(или газ, медь, никель, или др.)

— «На рынок резко негативно влияло продолжающееся снижение

на мировых рынках цен на энергоносители и металлы».

3) Если ничего нигде не упало —

«Сегодня цены российских акций снижались

на фоне опасений инвесторов по поводу возможного снижения цен на

… (американском, европейском, азиатском фондовых рынках, рынках нефти, газа, меди и др.:

выбрать по усмотрению автора)”.

4) Ну, а если и опасений никаких нет и не было,

пишите: “Резкое падение цен российских акций было вызвано

агрессивными продажами нерезидентов и примкнувших к ним резидентов

в виду негативной оценки перспектив страны со стороны западных фондов”.

Тимофей Мартынов, My-Trade, Герчик и Бочкарев разоблачают тех кто несет туфту!)

- 04 января 2019, 18:32

- |

Автор ролика проверяет действительно ли «Академия Форекса» знает, как сделать торговлю на Форекс прибыльной)), разбирает стейтменты их учеников и реальные результаты торговли «учителей» академии.

А во вставках в ролике я узнал следующих героев: Тимофей Мартынов, My-Trade, Герчик, Бочкарев и ...

Уссаца))))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал