SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера to be

Важная заметка о техническом анализе.

- 05 декабря 2013, 13:53

- |

Итак, то что я хочу сказать — очень просто, и, возможно, не секрет, но очень важно.

Большую часть решений трейдера принимают, смотря на график.

Технический анализ есть не что иное, как просто визуальный анализ графика.

Очень важно,как график цены расположен относительно окна графика, потому что это оказывает психологическое влияние на принятие решений.

Последняя цена всегда должна быть в центре окна, и должно иметься пространство между последней ценой и границей окна.

Поясню все на примерах:

Вариант а) — неправильный, и такой, как отражается, к сожалению, в большинстве программ.

Такое положение графика «располагает» к игре в лонг (кажется, что столько пространства наверху, и цена у минимума). На самом деле это неправильно, потому что тренд на графике нисходящий.

( Читать дальше )

Большую часть решений трейдера принимают, смотря на график.

Технический анализ есть не что иное, как просто визуальный анализ графика.

Очень важно,как график цены расположен относительно окна графика, потому что это оказывает психологическое влияние на принятие решений.

Последняя цена всегда должна быть в центре окна, и должно иметься пространство между последней ценой и границей окна.

Поясню все на примерах:

Вариант а) — неправильный, и такой, как отражается, к сожалению, в большинстве программ.

Такое положение графика «располагает» к игре в лонг (кажется, что столько пространства наверху, и цена у минимума). На самом деле это неправильно, потому что тренд на графике нисходящий.

( Читать дальше )

- комментировать

- ★63

- Комментарии ( 43 )

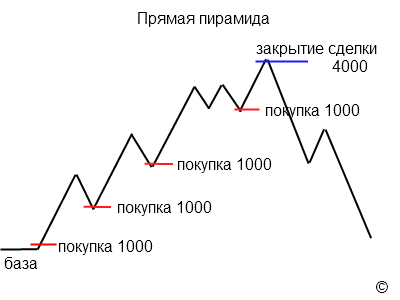

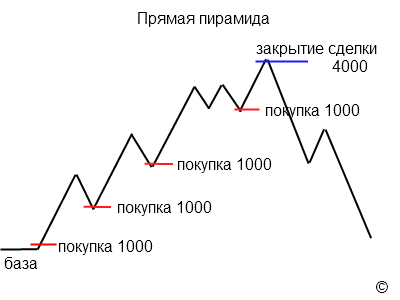

ПИРАМИДИНГ vs. Обратная пирамида по тренду

- 13 августа 2013, 21:06

- |

Во многих источниках можно встретить упоминание о пирамидинге как методе увеличения торговой позиции по тренду (любимое всеми нами усреднение как частный случай не рассматриваю)).

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

Евгения Случак: Ответы на вопросы участников Smart-lab.ru по хедж-фондам (все основные моменты).

- 15 мая 2013, 12:14

- |

Понравилась вчерашняя организация диалога с ведущими умами смарт-лаба (что-то наподобие on-line конференции) http://smart-lab.ru/blog/118961.php.

Отдельное спасибо хотелось бы сказать Евгении Случак, за подробное освещение тематики по хедж-фондам. Тема действительно очень интересная. Для себя открыл ее неожиданно, долгое время резало слух слово «хедж-фонд» (откровенно говоря не очень понимал, что это вообще такое), но стоило немного в нее вникнуть и появился горячий интерес к этому виду бизнеса. Оказывается, что это (скажем так) одна из моих «мечт» в будущем заняться этим видом деятельности.

Выкладываю выдержки вопросов и ответов, адресованых Евгении Случак, по теме создания и развития инфраструктуры и хедж-фондов из вчерашних диалогов http://smart-lab.ru/blog/118961.php. Думаю, что этот материал будет многим интересен.

Еще раз огромное спасибо Евгении за ответы.

Евгения Случак: Я специалист по структурированию и запуску частного инвестиционного бизнеса и хедж-фондов, в частности, готова ответить на ваши вопросы.

( Читать дальше )

Отдельное спасибо хотелось бы сказать Евгении Случак, за подробное освещение тематики по хедж-фондам. Тема действительно очень интересная. Для себя открыл ее неожиданно, долгое время резало слух слово «хедж-фонд» (откровенно говоря не очень понимал, что это вообще такое), но стоило немного в нее вникнуть и появился горячий интерес к этому виду бизнеса. Оказывается, что это (скажем так) одна из моих «мечт» в будущем заняться этим видом деятельности.

Выкладываю выдержки вопросов и ответов, адресованых Евгении Случак, по теме создания и развития инфраструктуры и хедж-фондов из вчерашних диалогов http://smart-lab.ru/blog/118961.php. Думаю, что этот материал будет многим интересен.

Еще раз огромное спасибо Евгении за ответы.

Евгения Случак: Я специалист по структурированию и запуску частного инвестиционного бизнеса и хедж-фондов, в частности, готова ответить на ваши вопросы.

( Читать дальше )

Не знаю как назвать... назову СУПИРМЕГАПОСТ... публичная торговля за ГОД...

- 14 ноября 2012, 21:23

- |

Год пролетел почти незаметно… пришло время подвести итоги, сделать анализ и выводы....

КОМУ ИНТЕРЕСНО ЧИТАЕМ БУКАВКИ (Я ЗА*П**СЯ ПИСАТЬ), КОМУ НЕТ СМОТРИМ КАРТИНОЧКИ И ТЫКАЕМ ПО СДЕЛОЧКАМ...

Я уже не смогу вспомнить, что было изначальным драйвером для публикации первой сделки… но факт остается фактом… 14 ноября 2011, ровно год назад, начало было положено....

ОТ ОНА ПЕРВАЯ http://smart-lab.ru/blog/23609.php

Потом уже я придумал для себя слудующую мотивацию:

1. Меня всегда удивляло стойкое нежелание известных публичных личностей этого, да, и других ресурсов, при нереальной «аналитической» гиперактивности в попытках «угадать» направление движения рынка НЕ ОЗВУЧИВАТЬ ПРИ ЭТОМ СВОИ СДЕЛКИ ПУБЛИЧНО… мое мнение, что НЕВОЗМОЖНО оценить эффективность аналитики отдельно взятой публичной личности, претендующей на гордое звание «АНАЛИТИК ФОНДОВОГО РЫНКА» без возможности анализа сделок совершенных им по СВОИМ ЖЕ ПРОГНОЗАМ… я пошел иным путем… (данное заявление не имеет отношения к Олейнику и Некрасову, этих ТРЕЙДЕРОВ я ОЧЕНЬ уважаю)

( Читать дальше )

КОМУ ИНТЕРЕСНО ЧИТАЕМ БУКАВКИ (Я ЗА*П**СЯ ПИСАТЬ), КОМУ НЕТ СМОТРИМ КАРТИНОЧКИ И ТЫКАЕМ ПО СДЕЛОЧКАМ...

Я уже не смогу вспомнить, что было изначальным драйвером для публикации первой сделки… но факт остается фактом… 14 ноября 2011, ровно год назад, начало было положено....

ОТ ОНА ПЕРВАЯ http://smart-lab.ru/blog/23609.php

Потом уже я придумал для себя слудующую мотивацию:

1. Меня всегда удивляло стойкое нежелание известных публичных личностей этого, да, и других ресурсов, при нереальной «аналитической» гиперактивности в попытках «угадать» направление движения рынка НЕ ОЗВУЧИВАТЬ ПРИ ЭТОМ СВОИ СДЕЛКИ ПУБЛИЧНО… мое мнение, что НЕВОЗМОЖНО оценить эффективность аналитики отдельно взятой публичной личности, претендующей на гордое звание «АНАЛИТИК ФОНДОВОГО РЫНКА» без возможности анализа сделок совершенных им по СВОИМ ЖЕ ПРОГНОЗАМ… я пошел иным путем… (данное заявление не имеет отношения к Олейнику и Некрасову, этих ТРЕЙДЕРОВ я ОЧЕНЬ уважаю)

( Читать дальше )

Философия трейдинга by Karaya1... Часть 2.... Про "ШОРТЫ"... ИНФА ПОЛЕЗНАЯ.

- 24 октября 2012, 16:42

- |

Очередная моя ИМХА…

Речь пойдет о Трейдинге...

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС онли… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам…

Будет много банальной банальщины, но, может, немного под другим соусом...

Как я уже тут формулировал — http://smart-lab.ru/blog/82906.php некоторые свои личные догмы… торговать лучше без мнения по рынку, уметь ждать, входить только с короткими стопами… найти и победить свои слабости… и главное — ИСПОЛЬЗОВАТЬ СВОИ СИЛЬНЫЕ СТОРОНЫ!!!

моя сильная сторона это сделки от шорта… у меня их больше, потому, что я вижу больше возможностей для входа в шорт, они у меня результативнее, профитнее и главное спокойнее… потому, что я торгую понятные мне модели… а вот с лонгами не все так шикарно… это одна из моих слабых сторон… я давно пытался понять почему я не вижу точки для входа в лонг так же часто как в шорт… подумал… сформулировал… выводы ниже…

( Читать дальше )

Речь пойдет о Трейдинге...

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС онли… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам…

Будет много банальной банальщины, но, может, немного под другим соусом...

Как я уже тут формулировал — http://smart-lab.ru/blog/82906.php некоторые свои личные догмы… торговать лучше без мнения по рынку, уметь ждать, входить только с короткими стопами… найти и победить свои слабости… и главное — ИСПОЛЬЗОВАТЬ СВОИ СИЛЬНЫЕ СТОРОНЫ!!!

моя сильная сторона это сделки от шорта… у меня их больше, потому, что я вижу больше возможностей для входа в шорт, они у меня результативнее, профитнее и главное спокойнее… потому, что я торгую понятные мне модели… а вот с лонгами не все так шикарно… это одна из моих слабых сторон… я давно пытался понять почему я не вижу точки для входа в лонг так же часто как в шорт… подумал… сформулировал… выводы ниже…

( Читать дальше )

Философия трейдинга бай ми...

- 19 октября 2012, 23:51

- |

Речь пойдет о Трейдинге...

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам… основной прогресс последнего времени отношу пока на изменение шага цены на ри и уплотнение стакана… надеюсь так дальше и будет… рынок реально «читать» стало на порядок проще, меньше шумов, меньше «обманок», меньше левых откатов, больше трендов… меньше сделок, меньше стопы, больше «точных входов»… ну, и на победу над основными тараканами в голове… когда я, например, принял пункт 1 как данное и перестал пытаться что-то там предсказать тут же избавился от негативных эмоций если рынок начинал от уже профитной позиции отгрызать кусок или забирать обратно полностью весь профит..

Будет много банальной банальщины, но, может, немного под другим соусом...

1. Рынок — хаос.. и отностися к нему надо именно как к хаосу…

2. Никогда… НИКОГДА, МЛЯ, НЕ ЗАБИВАТЬ СЕБЕ ГОЛОВУ НАПРАВЛЕНИЕМ РЫНКА ЗАРАНЕЕ… ЭТО ФАКИНГ ВАЖНО!!!

2.1 никаких прогнозов, никаких Демур, Сапуновых, рубинштейнов и.т.д… все шо эти товарисчи с умным видом называют фундаментальным онализом никакова нихрена отношения не имеет к тому где цена будет в следующий момент времени… и уж тем более к интрадей трейдингу… потому, что на любой фундаментал известный, всегда может быть фундаментал не известный, либо фундаментал неожиданный… и уж тем более реальная оценка участниками рынка всей этой болтологии будет видна только на графике В БУДУЩЕМ и может отличатся от «прогноза» кардинально… Макроэкономикой и статистикой интересоваться полезно, для общего развития, но не более… в интредее использовать «прогнозы» самое злейшее зло из всего что может случится с трейдером… Фундаментал НА ПОМОЙКУ! единственное, что важно знать — это время выхода новостей и желательно иметь опыт оценки силы возможного движения, чтобы оценить безопасна ли текущая открытая позиция, если таковая имеется… все! можете поверить… игнорирование всего этого фона помогает всегда держать руку на пульсе и СВОЕВРЕМЕННО реагировать на изменение ситуации не «зависая» во мнении или в «не правильной» позе… и во время фиксить профит… к тому же всегда имеет место быть факт возможного «манипулирования» рынка в обратную сторону против очевидного направления крупными участниками рынка…

( Читать дальше )

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам… основной прогресс последнего времени отношу пока на изменение шага цены на ри и уплотнение стакана… надеюсь так дальше и будет… рынок реально «читать» стало на порядок проще, меньше шумов, меньше «обманок», меньше левых откатов, больше трендов… меньше сделок, меньше стопы, больше «точных входов»… ну, и на победу над основными тараканами в голове… когда я, например, принял пункт 1 как данное и перестал пытаться что-то там предсказать тут же избавился от негативных эмоций если рынок начинал от уже профитной позиции отгрызать кусок или забирать обратно полностью весь профит..

Будет много банальной банальщины, но, может, немного под другим соусом...

1. Рынок — хаос.. и отностися к нему надо именно как к хаосу…

2. Никогда… НИКОГДА, МЛЯ, НЕ ЗАБИВАТЬ СЕБЕ ГОЛОВУ НАПРАВЛЕНИЕМ РЫНКА ЗАРАНЕЕ… ЭТО ФАКИНГ ВАЖНО!!!

2.1 никаких прогнозов, никаких Демур, Сапуновых, рубинштейнов и.т.д… все шо эти товарисчи с умным видом называют фундаментальным онализом никакова нихрена отношения не имеет к тому где цена будет в следующий момент времени… и уж тем более к интрадей трейдингу… потому, что на любой фундаментал известный, всегда может быть фундаментал не известный, либо фундаментал неожиданный… и уж тем более реальная оценка участниками рынка всей этой болтологии будет видна только на графике В БУДУЩЕМ и может отличатся от «прогноза» кардинально… Макроэкономикой и статистикой интересоваться полезно, для общего развития, но не более… в интредее использовать «прогнозы» самое злейшее зло из всего что может случится с трейдером… Фундаментал НА ПОМОЙКУ! единственное, что важно знать — это время выхода новостей и желательно иметь опыт оценки силы возможного движения, чтобы оценить безопасна ли текущая открытая позиция, если таковая имеется… все! можете поверить… игнорирование всего этого фона помогает всегда держать руку на пульсе и СВОЕВРЕМЕННО реагировать на изменение ситуации не «зависая» во мнении или в «не правильной» позе… и во время фиксить профит… к тому же всегда имеет место быть факт возможного «манипулирования» рынка в обратную сторону против очевидного направления крупными участниками рынка…

( Читать дальше )

Меня седня осенило насколько легко рубить на рынке бабло...

- 19 октября 2012, 22:21

- |

Кубик-Рубика так сказать собрался окончательно....

Все элементы известны, понятны, отработаны, сформулированы...

Собственные слабые места найдены… (надеюсь все...))))....

Я сегодня почти весь день провисел на Скайпе с бывшими учениками… рынок обсуждали онлайн… сделки делали...

И вот как-то все взяло и сложилось в нечто цельное… законченое… то, что раньше ощущалось на уровне подсознания, вдруг, стало очень явным...

Я некоторые вещи могу сформулировать тут… философию трейдинга, так сказать…

Надо???

Вся рефлексия тут — http://smart-lab.ru/blog/82906.php

Все элементы известны, понятны, отработаны, сформулированы...

Собственные слабые места найдены… (надеюсь все...))))....

Я сегодня почти весь день провисел на Скайпе с бывшими учениками… рынок обсуждали онлайн… сделки делали...

И вот как-то все взяло и сложилось в нечто цельное… законченое… то, что раньше ощущалось на уровне подсознания, вдруг, стало очень явным...

Я некоторые вещи могу сформулировать тут… философию трейдинга, так сказать…

Надо???

Вся рефлексия тут — http://smart-lab.ru/blog/82906.php

Управление своими эмоциями - Фишки

- 27 августа 2012, 01:24

- |

Фишки в работе с эмоциями:

Первое — Квадратичное дыхание, выравнивает эмоционалку — Нервничаете, переживаете, — делаем так на 3 счета вдох, на 3 задержка, на 3 выход, на 3 задержка. Ритм можно менять под удобный для себя, главное чтобы была вот эта плавность!

Второе — Вспоминаете какое-то успешное эмоциональное событие для себя — перепроживаете его заново, нацепляете его на себя — поднимает эмоционалку в плюс

Третье — Из коучинга, записываете все свои мешающие действовать по стратегии мысли, обзываете их как-нибудь, например, Васёк. В коучинге такие вещи называются гремлинами и обозначение своего гремлина — это первый шаг к снижению его влияния над вами.

В дальнейшем когда появляется мысль из списка Васька так и осознавайте внутри себя — это Васёк появился. Целительное осознание помогает расслабиться

Ребята, кидаем свои варианты, у кого, что есть!

Первое — Квадратичное дыхание, выравнивает эмоционалку — Нервничаете, переживаете, — делаем так на 3 счета вдох, на 3 задержка, на 3 выход, на 3 задержка. Ритм можно менять под удобный для себя, главное чтобы была вот эта плавность!

Второе — Вспоминаете какое-то успешное эмоциональное событие для себя — перепроживаете его заново, нацепляете его на себя — поднимает эмоционалку в плюс

Третье — Из коучинга, записываете все свои мешающие действовать по стратегии мысли, обзываете их как-нибудь, например, Васёк. В коучинге такие вещи называются гремлинами и обозначение своего гремлина — это первый шаг к снижению его влияния над вами.

В дальнейшем когда появляется мысль из списка Васька так и осознавайте внутри себя — это Васёк появился. Целительное осознание помогает расслабиться

Ребята, кидаем свои варианты, у кого, что есть!

Эволюция успешного трейдера

- 08 апреля 2012, 14:20

- |

В пятницу я выступал с мастер-классом на выставке Финансовый супермаркет. Очень жаль, что было не очень-то много народу. Всем тем, кто пришел, хочу сказать спасибо. Надеюсь, вы потратили время не зря.

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

2. Левел 2. Системный трейдинг.

( Читать дальше )

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

- самый короткий путь — работа над своими ошибками

- важно не застрять навечно в процессе сбора информации

- для это надо четко понимать цель — деньги

- чтобы зарабатывать, надо иметь более ясное представление о реальности. Меньше иллюзий, больше адекватности — выше стабильность и заработок. Адекватность приобретается через долгие часы изучения самого рынка (а не новостей, семинаров, книг и т.п.).

- первый заработок на 1 этапе зачастую приходит случайно, и как правило ведет к последующему сливу

- Забавно, что при этом 90% скажут: «да так бывает, но со мной этого не произойдет. И окажутся неправы».

- выживание на 1 этапе без стаб доп дохода почти невозможно

- полное отсутствие стабильности 1-го этапа заставляет людей искать околорыночные способы заработка, чтобы выжить.

2. Левел 2. Системный трейдинг.

- Любые элементы системности добавляют стабильности в результаты.

- Системная торговля не избавляет от риска вылететь с рынка

- Системный трейдинг имеет большую проблему — исполнение системы.

- Тут упираемся в психологию, которая по утверждению некоторых может составлять до 90% успеха в трейдинге:)

- Проблему решает автоматизация (торговый робот)

( Читать дальше )

Мои правила торговли внутри дня. Или как ЗАРАБАТЫВАТЬ БОЛЬШИЕ ДЕНЬГИ НА МАМБЕ 2.

- 26 мая 2011, 22:06

- |

С недавних дней начал анализировать свою торговлю, записывать свои сильные и слабые стороны, и решил составить список правил основанных на собственных проблемах, которые я прочувствовал собственной шкурой.

1. Начинать торговый день половиной рабочего объема, для того чтобы прощупать рынок, а вернее понять, на сколько я его сегодня понимаю.

— как показывает практика, если начинаю день с большого лося, то сразу просыпается обида, попытки отыграться, «бычька» — я же умный, щас отобьюсь, ну или покерный термин «тильт», сопровождается необоснованными входами в рынок.

2. Как только вошел в «тильт», тут же остановиться, и на что-то отвлечься, а еще лучше прогуляться.

— опять же практика показывает, что еще будут сегодня простые понятные моменты, где будут давать легкие деньги, почти без риска, особенно если еще первая половина дня. Так же во время «тильта» мозг соображает хуже, так как «тильт» — это отсутствие осознанности и внимательности. И в таком состоянии вероятность сделать хорошую сделку равносильно подбрасыванию монеты.

3. Заходить в позицию только лимитированной заявкой выставляя ее либо лучшей, либо рядом с крупным объемом.

— в случае ошибочного определения направления рынка, лось будет больше обычного на величину спреда.

4. Торговать «мусор» только когда в нем движуха и объемы.

— мусор – северсталь, урка, сургут. Если нет подпорки, хрен выйдешь красиво или по стопу.

5. Использовать стопы в терминале, каким бы умным ты ни был.

— в случае выноса бумаги стоп в терминале не будет впадать в панику, и всегда закроет позу. Исключает сразу половину психологического фактора: «тильт», надежду, удивление, замедленную реакцию, дрожащие руки.

6. Зашел в позицию – не суетись. Поставил стоп, и сиди жди. Даже если кажется что ошибся. Кажется – это еще не повод. Сейчас отстопит – в следующий раз, проявив эту же усидчивость, возьмешь хороший профит.

— опыт показывает, что правило работает всегда, только при входе крупным в два-три раза сайзом всегда хочется выйти побыстрей. Поэтому нужно развивать усидчивость и дисциплину. Мужик ты или слабак?

7. Торговать только те моменты, которые понятны и легки, и те, что чем-то обоснованы: пробои, отскоки от уровней, четкая корреляция с поводырями.

— торговля от скуки, от того что надо что то делать уже неправильна сама по себе. Это равносильно тому, что зайти в позицию лишь только потому, что было нечем себя занять, а не потому что появились сигналы.

8. Прежде чем подключать дополнительный объем приготовь подушку в виде заранее полученной прибыли. Лучше рисковать сегодняшней прибылью, чем собственным портфелем.

9. Как бы не бегала бумага, какие бы не были в ней объемы – торгуй только те бумаги, которые дают зарабатывать.

— бывает что бумага просто увлекает легкостью зайти в позу на весь сайз, а также и выйти из нее, получать на ней прибыль не получается. Равносильно игре казино. С точки зрения психологии – это попытка пойти по легкому пути, получить все сразу, инфантильность .

10. Покупать только на белых свечах, шортить только на черных.

-ловля разворота в 90% случаев заканчивается лосем, и часто превышающим стоп в несколько раз.

11. Останавливаться и не торговать при достижении максимально разрешенного лоса, который определяется как убыток за день, после достижения которого редко удавалось выйти в ноль.

— чем больше лось, тем сложнее психологически его принять, и тем ниже внимательность, половина мыслей о том как бы не поймать еще большего лося. Поэтому проще не бороться с собой, а остановиться и не торговать.

12. Понижай объемы, когда начинаешь сливать.

— опять же психологический фактор. Когда теряешь деньги или уже зафиксированный профит, просыпается обида, чувство потери собственности и желание вернуть «свое» и внимательность снижается, и качество сделки тоже. Снижение объема понижает влияние психологического фактора и позволяет сохранять внимательность.

13. Торгуй только ту бумагу, в которой пошло движение.

— если пошел газпром, а роснефть еще стоит, то не стоит сразу кидаться в роснефть, есть вероятность, что она вообще пойдет в другую сторону. Здесь такой психологический фактор как жадность, взять на халяву пока еще есть возможность.

14. Зашел в позицию, закрой уши.

— если зашел в позицию, а кто то вдруг говорит что «движение закончилось, или вот теперь то будет отскок», то это рождает сомнения и страх. Правило 6.

15. Никогда не доливайся. Это попытка доказать что ты самый умный и не можешь ошибаться. Эго точно не разбирается в торговле.

— когда вошел в позу, а тут произошел вынос против тебя, нужно крыться, а не доливаться, так как это означает, что ты ошибся точкой входа.

16. Фиксируй убыток моментально, профит частями.

— или модернизированное правило «давай прибылям расти, а убытки обрубай на корню». Когда держишь лося, просыпается чувство потери, а реакция и внимательность снижается. Когда видишь профит, просыпается жадность, снизить которую очень трудно, особенно когда профит по сделке уже превышает средний плюс, или плюсовая сделка идет после серии минусов. Закрываясь частично, мы снижаем чувство страха и жадности, параллельно давая возможность, вырасти плюсу.

17. Скрой графу прибыль.

-акцент в торговле должен быть на красивой сделке, которая принесет радость и удовлетворение от взятых в плюс пунктов на 1 акцию. А прибыль – это результат, цель научиться делать качественные сделки. К тому же когда минус на экране близкий в дневному стопу, он постоянно давит на мозг, напоминая что ошибаться нельзя, и это рождает страх, и мешает адекватно принимать решения и быть максимально внимательным. (у меня в экселе считаются автоматом результаты по сделкам отдельно)

18. Увеличивай свой средний плюс по отношению к среднему минусу.

-мат ожидание результата должно быть всегда положительным.

19. Убыток часть стратегии.

— пока минус рождает в тебе страх и разочарование, невозможно быть максимально адекватным. Результат складывается из нескольких сделок, не из одной.

20. Утром жди немцев, вечером новостей и америкосов. А в середине дня послеобеденный здоровый сон.

— практика показывает, что легко заработанный в начале дня профит, в середине дня превращается в легко полученный лось.

21. Прежде чем войти в позицию, последи за стаканом хотя бы 5 минут.

-это относиться к сделкам с бухты-барахты: что то дёрнулось, что то увидел, в итоге лось.

Теперь когда правила публично объявлены, полагаю что качество моей торговли улучшиться, и желаемый результат в 1-2% к депо в день будет достигнут!

1. Начинать торговый день половиной рабочего объема, для того чтобы прощупать рынок, а вернее понять, на сколько я его сегодня понимаю.

— как показывает практика, если начинаю день с большого лося, то сразу просыпается обида, попытки отыграться, «бычька» — я же умный, щас отобьюсь, ну или покерный термин «тильт», сопровождается необоснованными входами в рынок.

2. Как только вошел в «тильт», тут же остановиться, и на что-то отвлечься, а еще лучше прогуляться.

— опять же практика показывает, что еще будут сегодня простые понятные моменты, где будут давать легкие деньги, почти без риска, особенно если еще первая половина дня. Так же во время «тильта» мозг соображает хуже, так как «тильт» — это отсутствие осознанности и внимательности. И в таком состоянии вероятность сделать хорошую сделку равносильно подбрасыванию монеты.

3. Заходить в позицию только лимитированной заявкой выставляя ее либо лучшей, либо рядом с крупным объемом.

— в случае ошибочного определения направления рынка, лось будет больше обычного на величину спреда.

4. Торговать «мусор» только когда в нем движуха и объемы.

— мусор – северсталь, урка, сургут. Если нет подпорки, хрен выйдешь красиво или по стопу.

5. Использовать стопы в терминале, каким бы умным ты ни был.

— в случае выноса бумаги стоп в терминале не будет впадать в панику, и всегда закроет позу. Исключает сразу половину психологического фактора: «тильт», надежду, удивление, замедленную реакцию, дрожащие руки.

6. Зашел в позицию – не суетись. Поставил стоп, и сиди жди. Даже если кажется что ошибся. Кажется – это еще не повод. Сейчас отстопит – в следующий раз, проявив эту же усидчивость, возьмешь хороший профит.

— опыт показывает, что правило работает всегда, только при входе крупным в два-три раза сайзом всегда хочется выйти побыстрей. Поэтому нужно развивать усидчивость и дисциплину. Мужик ты или слабак?

7. Торговать только те моменты, которые понятны и легки, и те, что чем-то обоснованы: пробои, отскоки от уровней, четкая корреляция с поводырями.

— торговля от скуки, от того что надо что то делать уже неправильна сама по себе. Это равносильно тому, что зайти в позицию лишь только потому, что было нечем себя занять, а не потому что появились сигналы.

8. Прежде чем подключать дополнительный объем приготовь подушку в виде заранее полученной прибыли. Лучше рисковать сегодняшней прибылью, чем собственным портфелем.

9. Как бы не бегала бумага, какие бы не были в ней объемы – торгуй только те бумаги, которые дают зарабатывать.

— бывает что бумага просто увлекает легкостью зайти в позу на весь сайз, а также и выйти из нее, получать на ней прибыль не получается. Равносильно игре казино. С точки зрения психологии – это попытка пойти по легкому пути, получить все сразу, инфантильность .

10. Покупать только на белых свечах, шортить только на черных.

-ловля разворота в 90% случаев заканчивается лосем, и часто превышающим стоп в несколько раз.

11. Останавливаться и не торговать при достижении максимально разрешенного лоса, который определяется как убыток за день, после достижения которого редко удавалось выйти в ноль.

— чем больше лось, тем сложнее психологически его принять, и тем ниже внимательность, половина мыслей о том как бы не поймать еще большего лося. Поэтому проще не бороться с собой, а остановиться и не торговать.

12. Понижай объемы, когда начинаешь сливать.

— опять же психологический фактор. Когда теряешь деньги или уже зафиксированный профит, просыпается обида, чувство потери собственности и желание вернуть «свое» и внимательность снижается, и качество сделки тоже. Снижение объема понижает влияние психологического фактора и позволяет сохранять внимательность.

13. Торгуй только ту бумагу, в которой пошло движение.

— если пошел газпром, а роснефть еще стоит, то не стоит сразу кидаться в роснефть, есть вероятность, что она вообще пойдет в другую сторону. Здесь такой психологический фактор как жадность, взять на халяву пока еще есть возможность.

14. Зашел в позицию, закрой уши.

— если зашел в позицию, а кто то вдруг говорит что «движение закончилось, или вот теперь то будет отскок», то это рождает сомнения и страх. Правило 6.

15. Никогда не доливайся. Это попытка доказать что ты самый умный и не можешь ошибаться. Эго точно не разбирается в торговле.

— когда вошел в позу, а тут произошел вынос против тебя, нужно крыться, а не доливаться, так как это означает, что ты ошибся точкой входа.

16. Фиксируй убыток моментально, профит частями.

— или модернизированное правило «давай прибылям расти, а убытки обрубай на корню». Когда держишь лося, просыпается чувство потери, а реакция и внимательность снижается. Когда видишь профит, просыпается жадность, снизить которую очень трудно, особенно когда профит по сделке уже превышает средний плюс, или плюсовая сделка идет после серии минусов. Закрываясь частично, мы снижаем чувство страха и жадности, параллельно давая возможность, вырасти плюсу.

17. Скрой графу прибыль.

-акцент в торговле должен быть на красивой сделке, которая принесет радость и удовлетворение от взятых в плюс пунктов на 1 акцию. А прибыль – это результат, цель научиться делать качественные сделки. К тому же когда минус на экране близкий в дневному стопу, он постоянно давит на мозг, напоминая что ошибаться нельзя, и это рождает страх, и мешает адекватно принимать решения и быть максимально внимательным. (у меня в экселе считаются автоматом результаты по сделкам отдельно)

18. Увеличивай свой средний плюс по отношению к среднему минусу.

-мат ожидание результата должно быть всегда положительным.

19. Убыток часть стратегии.

— пока минус рождает в тебе страх и разочарование, невозможно быть максимально адекватным. Результат складывается из нескольких сделок, не из одной.

20. Утром жди немцев, вечером новостей и америкосов. А в середине дня послеобеденный здоровый сон.

— практика показывает, что легко заработанный в начале дня профит, в середине дня превращается в легко полученный лось.

21. Прежде чем войти в позицию, последи за стаканом хотя бы 5 минут.

-это относиться к сделкам с бухты-барахты: что то дёрнулось, что то увидел, в итоге лось.

Теперь когда правила публично объявлены, полагаю что качество моей торговли улучшиться, и желаемый результат в 1-2% к депо в день будет достигнут!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал