Избранное трейдера megatrade

Как я стал совладельцем нескольких магазинов «Пятерочка» и «Перекресток»

- 27 ноября 2019, 14:13

- |

Читатели просили меня написать о том, как я вкладываю в недвижимость. Расскажу про один из инструментов. Скоро будут и другие материалы на эту тему.

Все началось с того, что меня перестала устраивать доходность моих “однушек”. Куча хлопот ради микроскопической ренты в 5%.

Долгое время я облизывался на двухзначные доходности коллег из коммерческой недвижимости. Но не понимал как к ним присоединиться. Любые попытки войти в “высшую лигу” заканчивались провалом.

Сначала меня отпугивали хлопоты. Я сидел на форумах и с интересом читал захватывающие истории рентополучателей, которые пытались скупать квартиры на первых этажах, переводили их в нежилой фонд и сдавали магазинам. Неплохая была “тема”. Правда сегодня она уже не работает. Слишком сложно получить разрешение.

( Читать дальше )

- комментировать

- ★123

- Комментарии ( 274 )

Инвестграм. Прожарочка Магнита.

- 26 ноября 2019, 13:28

- |

Всем привет, меня не ждали, а я вернулся!

Ладно, я тут был, просто, к сожалению не было времени публиковаться.

Ну что. Погнали?

Магнит — российская холдинговая компания, занимающаяся розничной торговлей, через сеть магазинов Магнит.

На сегодня:

В компании создана дистрибьюторская сеть, включающая 38 распределительных центров и 35 автотранспортных предприятий. Своевременную доставку продуктов во все магазины розничной сети позволяет осуществить собственный автопарк, который насчитывает около 5 776 автомобилей.

Для начала давайте рассмотрим основные показатели бизнеса по итогам 3Q2019 года

В отчетном периоде количество магазинов увеличилось на 17,9%, Основной рост пришелся на форматы “магазины у дома” Прирост составил +1 694 магазина, а также косметические магазины: +1411 шт.

Рост операционных расходов связан с увеличением затрат на аренду, коммунальные услуги, обслуживание и ремонт, частично нивелированным оптимизацией расходов на персонал, маркетинг, материалы и упаковку.

( Читать дальше )

Хакерский слив National Cayman Bank - что интересного про криптанов?

- 25 ноября 2019, 03:14

- |

Рубрика «Увлекательные документы, слитые скорее всего российским кулхацкерами на Hunter Memorial Library».

Часть первая, в которой нас, конечно же, интересует Bitfinex.

Письмо от 20 ноября 2014 г.

Кто в переписке: Ювин Пун (Euwyn Poon), известный ныне сингапурский серийный стартапер

[email protected]

Анита Гулд-Дэвис (Anita Gould-Davies), менеджер по развитию из Национального Банка Каймановых Острово (Cayman National Bank and Trust Company (Isle of Man)).

[email protected]

Direct line +44 (0) 1624 646944

Mobile +44 (0) 7624 270944

Суть:

Ювин Пун пишет письмо от имени своей компании Delta Finacial (BTCDelta), где просит открыть для его компании долларовый банковский счет, необходимый для операций в первую очередь по выводу клиентских средств в фиат с Битфинекса через свою техничку. Фактически Пун пытался организовать криптобанк, причем со вкладами в битках для клиентов. Ранее они обсуждали темы вывода средств сразу с бирж, но банк не готов был подписаться ни на объемы ни на клиентов, чье бабло планировалось выводить (что логично в свете дела об отмывке наркоденег на Финике). Но Пун интересовала возможность водить и выводить бабки физиков через них объемами до 25 000 долларов за раз по 3-7 транзакций в неделю. Соответственно, он был готов, если банк идет на встречу подписаться под любые лимиты банка и требования по клиентам и их баблу.

( Читать дальше )

Бэнкинг по-русски: "стоял ноябрь уж у двора..." и минус 8 банков уже...

- 23 ноября 2019, 19:37

- |

В продолжение темы про Вексельные риски по 115фз - https://smart-lab.ru/blog/576543.php предлагаю обзор по отзывам и аннулированиям лицензий за ноябрь 2019

ООО «Расчетная небанковская кредитная организация «Вест» — 22.11.2019 — приказ

Кредитная организация не выявляла операции, подлежащие обязательному контролю, и представляла в уполномоченный орган недостоверную информацию;

-проводила сомнительные валютно-обменные операции;

-нарушала федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России

----------

АО «Кpедпpомбанк» — 22.11.2019 приказ

— допускал нарушения законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. Кредитная организация представляла в уполномоченный орган недостоверные сведения по операциям, подлежащим обязательному контролю;

( Читать дальше )

Бэнкинг по-русски: 26-МР. "Индос или не индос" - вот вопрос.....

- 23 ноября 2019, 18:01

- |

На следующей неделе регулятор будет рассматривать вопрос о мерах надзорного реагирования к небольшому моноофисному столичному банку, решившему поживиться на рынке векселей ТОП-10 банков.

Перспективы у него неутешительные — полагаю отзовут лицензию и еще показательно пресс-релиз напишут.

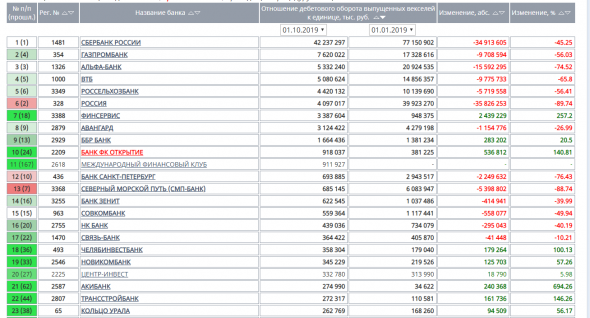

ну а теперь обо все по порядку — осенью этого года в Вестнике Банка России вышли методические рекомендации за номером 26-МР, вследствии чего вексельный рынок, и так хлипкий, сжался более чем в 2 раза:

-------------

16 сентября 2019 года № 26-МР

Методические рекомендации

о повышении внимания кредитных организаций к операциям с векселями

Согласно Национальной оценке рисков легализации (отмывания) доходов 2017/2018 одним

из факторов уязвимости использования рынка ценных бумаг для совершения операций в целях

легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма (далее — ОД/ФТ) является возможность

( Читать дальше )

О хедж-фонде цитадель, как играют большие дяди.

- 21 ноября 2019, 12:57

- |

Продолжаю копать хедж-фонды мира на их структуру и стратегии, это вообще кому то интересно?) Или можно не публиковать, напишите хотя б "+" в комментариях?

Кеннет Гриффин в свои 34 года стал вторым самым молодым богачом в мире. В 2006 году его состояние оценивалось в $1,7 млрд.

Кстати опять крупный маркет мейкер и фонд который торгует ВСЕ и везде, и даже Россию :

Еще в 1986 году, будучи 18-летним первокурсником Гарварда, Кеннет Гриффин (Kenneth Griffin) прочитал статью в журнале Forbes о том, что акции компании Home Shopping Network Inc слишком дороги. Гриффин принял ее к сведению: свои сбережения он поставил на то, что цена этих акций пойдет вниз. И получил прибыль.

Почувствовав вкус успеха, молодой человек немедленно решил, что отныне именно зарабатывание денег на бирже будет его судьбой. Через семнадцать лет, в 2003 году, Гриффин впервые появился в рейтинге самых богатых американцев в том самом журнале Forbes — с капиталом $650 млн. В свои 34 года он стал вторым самым молодым богачом в мире. В 2006 году его состояние оценивалось уже в $1,7 млрд., а в 2007 году оно перевалило за $3 млрд.

( Читать дальше )

Чем же облигации лучше банковских кредитов? Учитывая, что последние, вроде как, дешевле.

- 21 ноября 2019, 08:53

- |

Вопрос, который мы постоянно слышим: зачем эмитенту выпускать облигации, тогда как банковские кредиты должны быть дешевле в обслуживании?

Да, облигационный рынок, и речь не только о высокодоходном сегменте, выглядит более дорогим для заемщика, нежели классическое кредитование. Но плюсы от облигаций для компаний есть.

- Скорость. Это первый облигационный выпуск можно готовить 3 месяца и более. А вот последующие – за 5 дней, был бы спрос на облигации. Слабая предсказуемость скорости выдачи денег – одна из базовых проблема банковского кредита.

- Более широкие возможности использования облигационных денег. Банк, как правило, кредитует отдельную сделку или проект. Через облигации кредитуется вся компания. Мобильность перемещения облигационных денег между бизнес-задачами заемщика несопоставима с кредитными деньгами.

- Компания сама контролирует свой долг. Условия, внесенные в эмиссионные документы, неизменны. Эмитент, возможно, платит за эти деньги больше, но в течение жизненного цикла облигации точно знает, какова плата, каковы сроки и суммы процентных и возвратных платежей.

- Отсутствие залога. Нравится нам это или нет, но облигации – это, по сути, деньги под честное слово. И уже поэтому такие деньги должны быть более дорогими, чем классическое залоговое кредитование от банка.

- Облигации – более длинные деньги. Даже в высокодоходном облигационном сегменты есть выпуски со сроками погашения в 5-6 лет, а для широкого корпоративного облигационного сектора – средний срок более 5 лет. В банке все иначе: в большинстве случаев, гашение тела начинается уже через несколько месяцев после выдачи кредита.

- Диверсификация портфеля заимствований. После банковской чистки в России мало банков. Средний банковский сегмент боится кредитовать, крупный – не всегда клиентоориентирован. Облигации могут представлять хоть и наиболее дорогую часть портфеля заимствований, но и наиболее стабильную. И наиболее пластичную: выбывание того или иного банка из портфеля иногда проще заместить облигациями, чем кредитом другого банка. В этом смысле облигации служат страховкой стабильности кредитного потока, а значит – устойчивости всего бизнеса. И да, если Вы фондируетесь через облигации, с банками разговаривать чуть проще, в т.ч. и по кредитным ставкам.

- Еще про чистку банков. В ее процессе ряд заемщиков оказался наедине с АСВ (у банка-кредитора отозвана лицензия, в права требования вступает Агентство по страхованию вкладов). Это та ситуация, когда другим банкам очень хотелось бы прокредитовать заемщика, но соседство с АСБ останавливает. АСВ – не особенно дружественный кредитор. Облигации, по нашей практике, уже не раз позволяли выйти из ситуации. Облигационными деньгами расшивается проблема с АСВ, далее – восстанавливается кредитование прочими банками.

- Проектное финансирование. Облигации могут выступать частью кредитного пула (как правило до 20-30%) при проектном финансировании. Облигации – длинные деньги, это удобно. Они дороги, но основу кредитного пула составляют банковские деньги. И средняя стоимость не особенно отклоняется от банковского процента. Тогда как без диверсификации источников финансирования банк мог бы и вовсе не решиться на сделку.

- Возможности субсидирования. Сегодня субсидировать можно не только банковскую кредитную нагрузку. Для облигаций это компенсация до 1,5 млн.р. на организацию выпуска, до 5% купонной ставки.

- Публичная история. С одной стороны, выпуск облигаций делает компанию более узнаваемой, с другой – заставляет выстроить процедуры отчетности, раскрытия информации, внутреннего контроля. К тому же со следующего года, весьма вероятно, большинство эмитентов будет вынуждено рейтинговать компании или выпуски облигаций. Эти процедуры хоть и затратны, призваны сделать компанию-эмитента более структурированной и устойчивой. Кроме того, компания становится на шаг ближе к акционерному капиталу, к выходу на IPO.

( Читать дальше )

Несколько наблюдений из истории доходности фондового рынка США

- 20 ноября 2019, 17:39

- |

1. Успех инвестиций будет сильно зависеть от эпохи в которую начинает инвестор. Если бы Баффет начинал не в 50-е, а в 70-е, то, скорее всего, о нем бы никто не узнал, так как рынок в эти годы стагнировал.

2. Лучший результат для рынка США — 50-е годы, среднегодовая доходность тогда единственный раз превысила 20%.

3. В худшие десятилетия, когда инвестору не повезет застать Великую депрессию или Великую рецессию, на 10-летнем горизонте можно получить среднегодовой убыток в 1%.

4. Если бы инвестору повезло начать инвестировать после Великой депрессии, то следующего убыточного десятилетия пришлось бы ждать 70 лет.

5. Медианная среднегодовая доходность рынка за десятилетие — 8,8%. С вероятностью 50% доходность инвестора будет выше, с такой же — ниже.

6. Лишь однажды два десятилетия подряд среднегодовая доходность была двузначной: в 80-е и 90-е.

7. 51% доходности рынка за всю истории был обеспечен ростом прибыли компании, 42% — дивидендами, 7,7% — изменением мультипликатора цена/прибыль

( Читать дальше )

Interactive Brokers Group, Inc. - Прибыль 9 мес 2019г: $795 млн (-5% г/г)

- 20 ноября 2019, 16:54

- |

Interactive Brokers Group, Inc. — американская компания, представляющая собой автоматизированного электронного брокера и маркет-мейкера. Компания осуществляет свою брокерскую/дилерскую деятельность в более чем по 125 направлениям по всему миру. В рамках своего брокерского дилерского агентства предоставляет услуги по прямому доступу («в режиме онлайн») к исполнению и клирингу по широкому спектру электронных товаров, включая акции, опционы, фьючерсы, форекс, фиксированный доход и фонды по всему миру. Interactive Brokers Group и ее филиалы совершают более 859 000 сделок в день.

Компания была основана в 1977 году ее нынешним председателем Thomas Pechy Peterffy. Штаб-квартира находится в Гринвиче, штат Коннектикут, США. По состоянию на 31 декабря 2018 года в компании работало 1413 сотрудников.

Interactive Brokers Group, Inc.

(Nasdaq: IBKR)

$47.18 +0.30 (+0.64%)

Nov 20, 2019 4:00 PM ET

https://www.nasdaq.com/market-activity/stocks/ibkr

( Читать дальше )

QE или не QE? Вот в чем вопрос (перевод с elliottwave com)

- 20 ноября 2019, 15:41

- |

Джей Пауэлл — человек с мягким характером, который, кажется, не очень расстроен, даже перед лицом крайней провокации. Он утверждает, что ФРС «зависит от данных», и что денежно-кредитная политика в настоящее время движется по курсу «устойчивому как она». Но под спокойной оболочкой возникает настоящее чувство паники. ФРС ввела ликвидность на рынки, снова увеличив свой баланс, но не называет это Количественным смягчением (QE) 4. Пока.

На приведенном ниже графике показан баланс ФРС, измеренный совокупными активами, которые он имеет. QE 1, 2 и 3 отчетливо видны, как и снижение баланса при количественном ужесточени (QT). С сентября, однако, баланс вырос. Фактически, если мы измерим скорость увеличения по 4-недельной скорости изменения, это будет самое резкое увеличение не со времен QE3 или QE2, а с сентября 2008 года, когда начался QE1. Сентябрь 2008! Это произошло, когда финансовые рынки начали таять, и люди действительно думали, что вся система придет к концу. Очевидно, что ФРС беспокоится о чем-то.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал