Избранное трейдера merkator

Дневник сделок 18/04/18 Новый подход к торговле!!!

- 18 апреля 2018, 10:49

- |

Я на смарт лабе совсем недавно и отчетность такого плана я начал вести относительно недавно. Помогает? Думаю, да.

Посмотрел свои прошлые посты и нашел минусы. Нет системности. Нет четкого понимая, чем торгую и т д.

Мной был придуман план, которого я буду СТАРАТЬСЯ… очень стараться… придерживаться. Может он будет кому то полезен (кому не интересно, листайте ниже, там сделки :))

Инструмент: РТС

1) Дневная цель: 400-500 пп.;

2) Максимальное количество сделок в день: 5;

3) Максимальное количество убыточных сделок в день: 3;

4) Стоп на сделку: ~150 п.

5) Стараться не торговать в первые 10 минут торгов;

6) Не торговать в вечернюю сессию;

7) После достижения внутридневной цели в рынок не входить;

8) Если цель достигнута одной сделкой (например, сильное движение) передвигаем стоп;

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 16 )

Организация рабочего пространства в Квике для торговли опционами

- 06 апреля 2018, 00:17

- |

День начинается у меня со вкладки «Объединенная». Проснулся, запустил терминал и смотришь — не пора ли переходить на воду с сухарями, не обвалился ли рынок )

Тут я расположил часовики всех инструментов, которые торгую (благо их немного). Сюда же я заглядываю, когда надо проверить — всё ли в порядке.

Первые две вкладки — Новости и OptionFVV — не особо интересные, чтобы отдельные скриншоты делать. Новости читаю, когда на Смартлабе читать нечего когда хочется узнать, что в мире происходит. Частенько наталкиваюсь на комментарии Василия Олейника ) «Вашего Васю и там, и тут показывают, до чего техника дошла!»

( Читать дальше )

весенний разговор

- 04 апреля 2018, 15:30

- |

— а что толку то? — я, признаться, был раздражен. — рубль никуда не двинул. Инфляция вон — вниз идет. Все хорошо типа.

— эт да… — седой замолчал. — и на старуху бывает. Видишь вон, сколько факторов. Всех не учтешь. Ну ты не печалься. Вся жизнь впереди. Надейся в общем. Жди.

— ты за этим меня позвал?

— не-а. думаешь мавр сделал свое дело? Нееее! — седой странно заблеял. — МАВР — это дело этого года.

— опять?!

— ага.

я напряг мозг. — Ну М понятно. В и Р тоже. А чо такое А? Неужели?!

— да не! Что ты! — Седой замахал руками. — Это А во второй половине первой сотни. но тоже не маленькое. Короче процесс пока идет. Так что будь настороже. В сентябре поглядим чо да как.

Седому в глаз ударил луч солнца, отразившись от стеклянного здания, и он блаженно зажмурился.

Заметки об опционной торговле.

- 03 апреля 2018, 17:26

- |

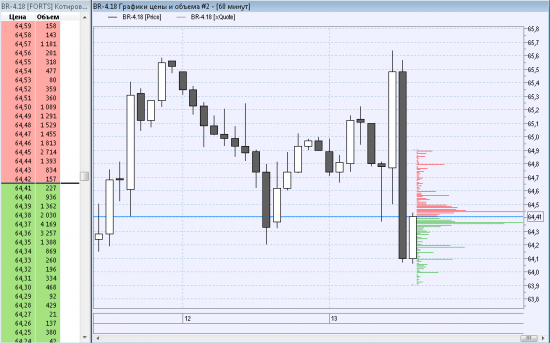

1. Нефть. Круто жахнула вниз почти на 2 бакса, а у меня там был покрытый 68 кол. Как раз прискакала попилить на моём страйке. Ну, ничего, зато до этого она меня не беспокоила долго. Откупил фьючерс с убытком, продал еще один кол. Сегодня цена вернулась выше 68, вновь купил 1 фьючерс, посмотрел на профиль и понял, что получился проданный стредл.

Собственно, можно было фьюч не продавать, а сразу продать кол. На будущее буду так действовать. Не просто колы в путы переворачивать и обратно, а через промежуточный стредл. На полбакса от 68 уйдет, буду уже в колы или путы преобразовывать 68 страйк.

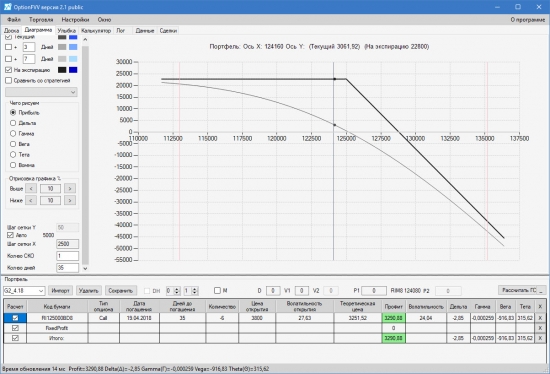

2. Сбер. Когда в одной из прошлых записей писал, что сбер запросто к 24000 может уйти с 27000-28000, то мне в комментариях посмеялись. Ну, вот собственно, сбер уже почти рядом ходил сегодня. Откупил два апрельских 28ых кола по 50 пунктов (продавал за 425 пунктов 22 марта). ГО даже не дернулось. Видимо, слишком далекий страйк и на ГО не влияет особо. Если б знал, что ГО не поменяется, то может и не стал бы трогать еще несколько дней. Хотя если сейчас сбер вверх рванет, то этот откуп будет весьма кстати.

( Читать дальше )

Торговля опционами

- 31 марта 2018, 08:56

- |

Всем привет!

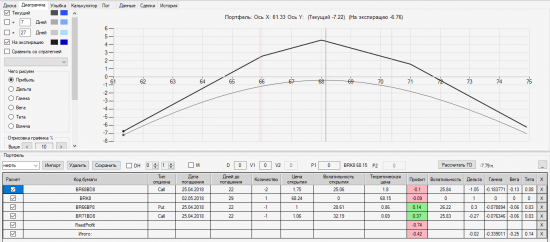

В ознакомительных целях, прежде всего для тех, кто не так давно торгует опционами я хочу показать составную опционную конструкцию с ограниченными рисками. Она состоит из двух почти симметричных частей, противоположных друг другу. Первая часть является покупкой волатильности и построена на недельных опционах, вторая — продажа волатильности и построена на месячных опционах. В целом конструкция является дельто-нейтральной. Но торговать я буду по отдельности первую и вторую часть как две независимые друг от друга стратегии. Главное условие, что если у меня открыта вторая часть(продажа волатильности), то соответственно первая часть тоже обязана быть открыта, чтобы в целом была дельтонейтраль, ограниченные риски. Как только экспирируются недельные опционы, я сразу открываю следующие недельки и т.д. При покупке волатильности(первая часть) я бОльшую часть времени буду закрывать конструкцию с небольшими убытками и довольно редко получать по ней прибыль, но прибыль нужно вылавливать довольно большую, чтобы суммарно перекрывались все предыдущие/будущие убытки. При продаже волатильности(вторая часть), я наоборот буду чаще получить фиксированную прибыль и в редких случаях меня будет настигать существенный убыток. Как я уже отметил, эти две стратегии я буду вести независимо от полученных результат друг друга. Например, по второй части, я могу досрочно закрывать конструкцию если скажем в короткий промежуток времени я получил уже 70-80% от запланированной прибыли. Т.е. я не вижу смысла высиживать небольшой остаток прибыли, если есть возможность открыть новую конструкцию по продаже волатильности с бОльшим потенциалом получаемой прибыли за тот же промежуток времени. При такой схеме продавать волатильность довольно комфортно, ведь у меня всегда риски закрыты.

( Читать дальше )

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

QUIK 7.14 Метки на чёрном фоне

- 21 марта 2018, 12:19

- |

Приветствую всех после длительного перерыва, связанного с рождением сына и временным переходом в реальной сектор.

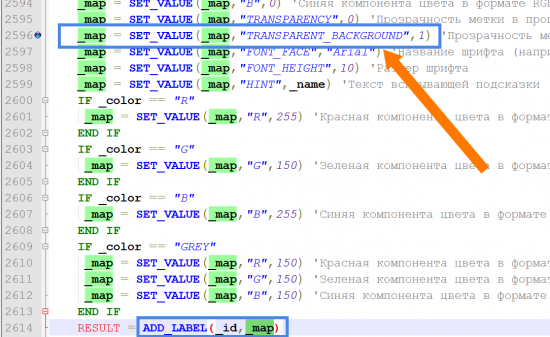

В QUIK 7.14 и выше, при использовании индикаторов и скриптов QPILE / QLUA, метки могут отображаться на чёрном фоне. Решение проблемы не требует особых знаний программирования.

1. Откройте файл скрипта текстовым редактором, например Блокнотом (у меня Notepad++).

2. Нажмите Ctrl+F и введите «TRANSPARENT_BACKGROUND», подтвердите поиск. Найдётся параметр, который отвечает за прозрачность меток. Он должен иметь значение «1».

ЕСЛИ НЕ УДАЛОСЬ НАЙТИ:

Нажмите Ctrl+F и введите «ADD_LABEL», подтвердите поиск. Найдётся функция, которая отвечает за вывод меток. Рядом должны быть параметры. Нужно добавить где-нибудь среди них строку: «_map = SET_VALUE(_map,«TRANSPARENT_BACKGROUND»,1)». В вашем коде массив _map, скорее всего, будет называться иначе.

3. После изменений сохраните файл скрипта и загрузите его в QUIK снова.

( Читать дальше )

Опционы не для гениев Г2 ч.1

- 15 марта 2018, 21:21

- |

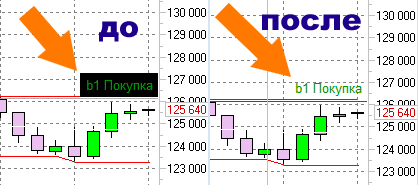

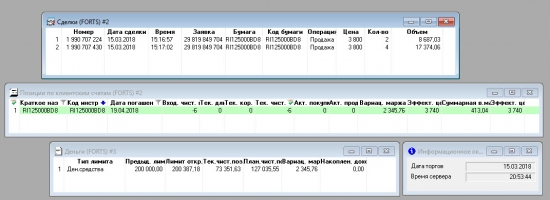

Вчера был почти идеальный вход для входа на 127-х колах, но я его пропустил. Поэтому сегодня чуть-чуть поторопился и сформировал на 125-х :) Поскольку доступ к торгам с 10:00 до 17:30 и вечером после 20:00, по правилам не смог купить фьючерсов на открытии вечерки.

Посмотрим, что получится с дисциплиной и управлением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал