Избранное трейдера mvc

Инфляция в Еврозоне даёт пространство для печатанья новых денег.

- 02 марта 2021, 13:30

- |

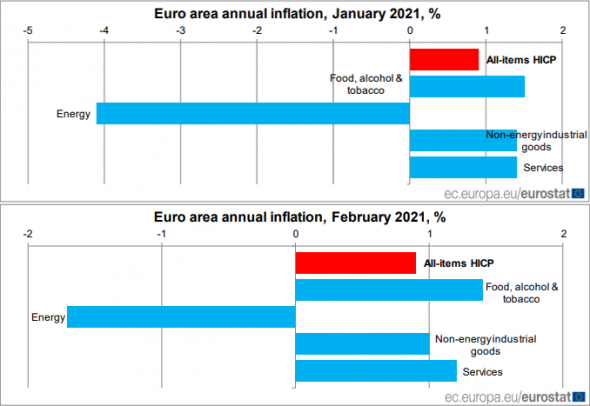

Годовая инфляция в Еврозоне в феврале, по предварительной оценке, осталась на уровне января в 0,9%

Но посмотрите на иллюстрацию к посту:

Цены на Энергию выросли -1.7%, по сравнению с -4,2% в январе, а вот цены на неэнергетические промышленные товары снизились до 1,0% по сравнению с 1,5% в январе. Цены на услуги тоже снизились до 1.2%, по сравнению с 1.4% в январе.

☝🏻Если бы не росли цены в энергетическом секторе, то годовая инфляция в Еврозоне наоборот снижалась.

Эти данные говорят нам о том, что у ЕЦБ ещё есть пространство для того, чтобы увеличить стимулы + не стоит забывать, что ЕС завтыкали с вакцинами и теперь заметно от всех развитых стран отстают и более медленная вакцинация может приводить к новым локдаунам.

EURUSD — Доллар на этих данных выглядит более бычьим ☝🏻

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Какой тариф выбрать при открытии брокерского счета в СБЕРЕ-САМОСТОЯТЕНЛЬНЫЙ или ИНВЕСТИЦИОННЫЙ?

- 02 марта 2021, 09:19

- |

Мои друзья, знакомые, узнав, что я инвестирую в акции через СБЕР, стали тоже делать первые шаги в мир инвестиций, открывать свои брокерские счета. Но, у них сразу же возник вопрос-при открытии счета перед ним было два вариант:

1. Брокерский счет с тарифом САМОСТОЯТЕЛЬНЫЙ

2. Брокерский счет с тарифом ИНВЕСТИЦИОННЫЙ

И они спрашивали меня, какой же счет лучше открыть.

Давайте разберемся, действительно, какой из этих тарифов выгоднее обычному среднестатистическому долгосрочному инвестору!

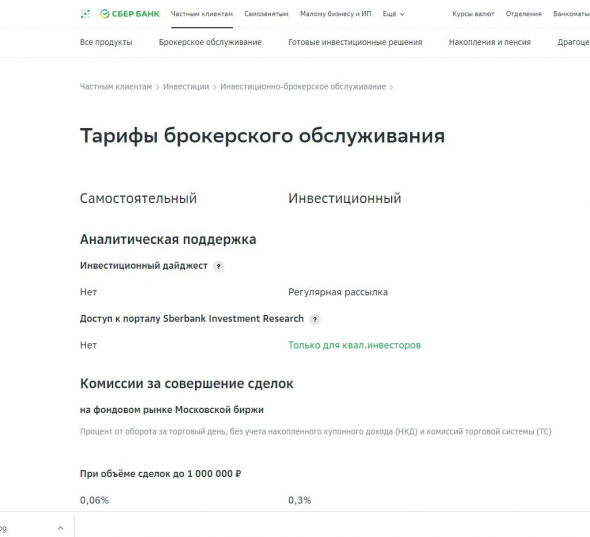

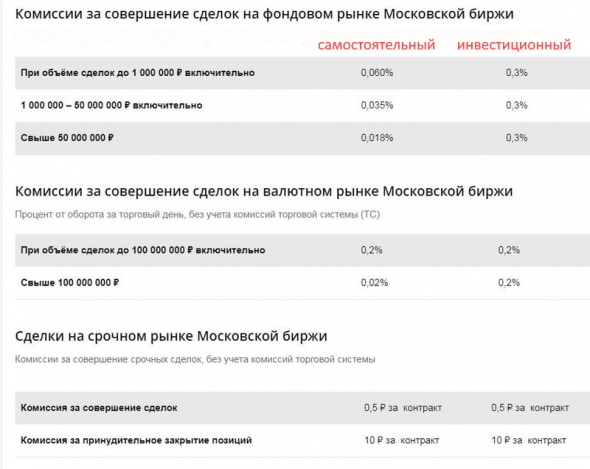

Если зайти на официальный сайт СБЕРА и посмотреть подробное описание двух тарифов, то можно увидеть вот такую табличку с параметрами

Из этих параметров нас, как инвесторов, интересует прежде всего комиссия за совершение сделок. Давайте посмотрим на комиссию по двум тарифам, которую СБЕР взимает с нас, когда мы покупаем акции:

( Читать дальше )

Торговля с 7 утра для Вас ХОРОШО или ПЛОХО?

- 02 марта 2021, 09:14

- |

Торговля с 7 утра для Вас ХОРОШО или ПЛОХО?

Всем, привет.

: о))

Прошёл только первый торговый день на ФОРТС с семи утра Мск,

а говорящие головы с мосбиржи уже верещат, что есть запрос

на торги 24 часа в сутки семь дней в неделю!

Да.

Ну это их корыстные мечты.

А что же посетители смарт-лаба?

Нажмите кнопку.

Сделайте свой выбор.

Посмотрим сколько среди нас киборгов,

готовых никогда не выключать

своих торговых программ.

; р))

Один старый метод, как легко и просто (?) предсказать S&P

- 01 марта 2021, 17:16

- |

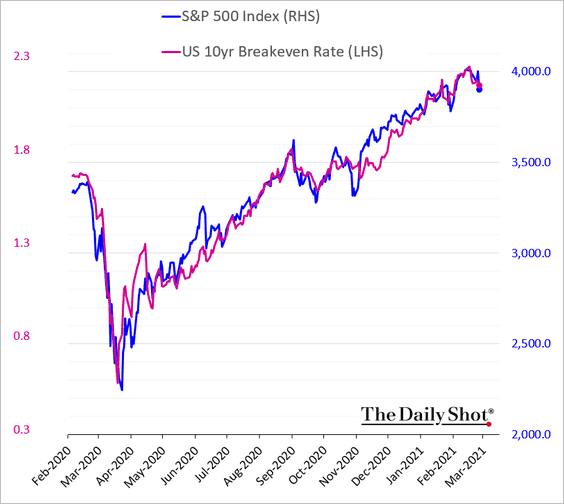

Напомним, что Термин Breakeven Rаte означает инфляцию, а точнее ее ожидания, которую вычисляют, основываясь на биржевых котировках обычных казначейских облигаций и облигаций, привязанных к инфляции. Т.е. на котировках, которые возникают вследствие того, что люди ставят на кон свои деньги. За последний год наблюдалась удивительно высокая корреляция между этими двумя графиками. Такое бывает не всегда, но в последние месяца зависимость просто изумительная. Желающие могут поработать на ней, пока она не поломалась. Кстати, приблизительно с середины февраля на мировых фондовых площадках начались неполадки и местами даже настоящие коррекции. И о чудо, ожидаемая 10 летняя инфляция тоже начала загибаться вниз. И даже с опережением.

Новости рынка: причины снижения основных индексов

- 26 февраля 2021, 15:25

- |

Вчерашняя торговая сессия завершилась снижением основных индексов, в лидерах снижения был индекс технологических компаний Nasdaq, потерявший 3.56%. Возможной причиной массового снижения стала доходность 10-летних казначейских облигаций США, которая в моменте превышала уровень 1.6%, а с начала года выросла более чем на 60%. Участники рынка, ожидая всплеска инфляции, которая вынудит ФРС сокращать объемы монетарных стимулов и в перспективе привести к повышению ставки, продают длинные облигации.

Если доходность 10-летних облигаций растет весь февраль, почему только вчера это так значительно отразилось на рынке акций?

Дело в том, что средний прогнозируемый уровень дивидендной доходности компаний индекса S&P 500 составляет 1,48%. На фоне того, как доходность облигаций снова показывает рост, сравнительная привлекательность акций снижается. Особенно это касается акций компаний технологического сектора, которые теперь составляют существенный вес в S&P 500. В условиях ограниченного экономического роста и ограниченной инфляции наблюдавшихся последние годы, такие компании показывали довольно высокие результаты — в то время как «реальный» сектор во многом стагнировал. Однако технологический сектор может замедлить свой рост, по мере того, как ожидания ускорения экономики и роста инфляции могут понизить оценку «бездивидендного», технологического сектора.

( Читать дальше )

Инвесторы панически бегут из облигаций США

- 26 февраля 2021, 14:53

- |

Улицы Уолл-стрит наводнены паникой распродажи государственных 10-тилетних облигаций США.

Да, у многих инвесторов может быть некое заблуждение. Дело в том, что рост и падение обратно пропорциональны в облигациях. И в результате повышенных продаж, 10-тилетние облигации США продолжают свой рост в доходности, неустанно обновляя минимумы с августа прошлого года, превысив недавнюю отметку в 1,61%.

Может быть инвесторы ищут убежище в долларе или уходят в кэш, для последующего выкупа предполагаемого обвала рынков. А рост доходности облигаций, повышает вероятность роста ставок центральными банками. После роста ставок, увеличиваются ставки кредитов для коммерческих организаций, а там уж остаётся молиться за тех, кто в долгах как в шелках.

Впрочем, как мы все знаем, инфляция, которая выше доходности облигаций, заставляет инвесторов искать более доходные инструменты, тем самым совершая уравновешивающий доходность выход из, в данном случае, госбондов США.

( Читать дальше )

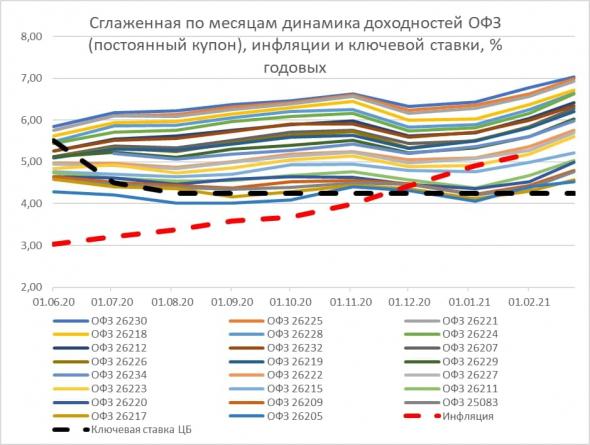

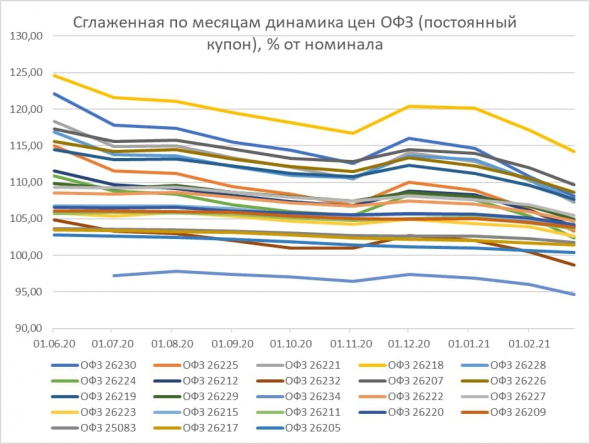

PRObondsмонитор. ОФЗ продолжают погружение

- 26 февраля 2021, 07:15

- |

ОФЗ продолжают погружение. Основных поводов к началу этой тенденции, наверно, два: подъем рублевой инфляции и излишне быстрое снижение ключевой ставки.

Немного инфографики для визуализации масштаба происходящего. Это пара интерпретаций падения сектора с пиковых уровней июня по сегодняшний день. Иллюстрации помогают ответить на вопрос, пришло ли время покупать ОФЗ. Настолько четкая, амплитудная и однонаправленная тенденция, как правило, завершается после глубокого разочарования или апатии участников рынка. Другими словами, ОФЗ, прежде чем оттолкнуться от дна, должны покинуть список распространенных инвестиционных предпочтений. Так ли это уже сейчас? Думаю, еще не так.

( Читать дальше )

Фундаментальные риски отраслей ВДО в 2021 году

- 25 февраля 2021, 15:21

- |

Несмотря на то, что специфичные риски компаний в высокодоходных облигациях превалируют над общими для каждой отдельно взятой отрасли, иметь взгляд на потенциальный уровень риска на более высоком уровне полезно. В этом материале резюмированы основные параметры, которые могут повлиять на прибыльность отраслей, в которых работают основные эмитенты портфелей PRObonds — сельское хозяйство, лизинг, строительство и девелопмент, МФО, ИТ-инфраструктура и ритейл.

В качестве потенциальных рисков оценены пять качественных параметров: макроэкономика (степень цикличности по отношению к текущим реалиям российской экономики), рыночный сентимент (взгляд экспертов и рынка на развитие отрасли), риски спроса и предложения, а также особо актуальный в этом году регуляторный риск.

Делая выводы из общей картины исследования, для каждой из отраслей характерен свой набор риск-факторов. Совокупность риска интуитивно меньше в отраслях, где рынок развивался более органично еще в докризисный период и смог подтвердить свои ресурсы для восстановления в течение 2020 года — в ИТ-бизнесе и лизинге. В ряде отраслей один из пяти рассмотренных риск-факторов повышает неопределенность в отрасли в текущем году: речь в данном случае идет о регуляторном риске в сельском хозяйстве, а также факторе стабильности спроса в ритейле и МФО.

( Читать дальше )

Сервис Финама - это жесть

- 25 февраля 2021, 10:16

- |

Вкратце —

1.письма не читают,

2.деньги не переводят внутри,

3.консультант ПОЛНЫЙ НОЛЬ (в смысле пользы, сам то он может конечно академик), даже время не тратьте на обращение, все равно пошлет в поддержку.

4.Звонок с сайта исчез. Видимо «эти нудные клиенты» уже задолбали… ))

5.Проблемы с ПО не решаются или решаются очень медленно. ошибки в графиках и в позициях по счетам в Транзаке, Квик вообще похоронили Еще год

назад советовали мне перейти на транзак на любое мое обращение по ошибке квик.

6.Комиссии большие

7.тикеры не все работают

8.шорта на спб нет у квала

Ситуация

Вчера утром. послал перевод внтури с валютки на фортс. До сих пор не переведен кстати.

Вчера писал в поддержку, сегодня утром — ни ответа ни привета.

Кстати на письма реагируют вообще ОЧЕНЬ РЕДКО.

Седня связался с онлайн-консультантом. 10 минут в мусорку.

начну с конца — спросил про «звонок с сайта», которого НЕТ под кнопкой еще. Так мне утверждает что он есть… Дал скрин — сказал сменить браузер. После смены все равно не было «звонка»… В 3 крупнейших браузерах — Мозила, Опера, Хром — ОТСУТСТВУЕТ звонок с сайта, а у консультанта он есть! И пусть весь мир подождет!

( Читать дальше )

Книги, которые мне помогли в трейдинге

- 24 февраля 2021, 20:05

- |

Я прочел много, большинство — мусор, а из прикладных выделить могу следующие:

◾Стив Нисон «Японские свечи». Рассказывается про считывание и основные паттерны.

◾Ланс Бергс «Price Action». Я всегда пытался связать теханализ и поведение людей и этот сборник статей об этом.

◾Макс Гюнтер «Аксиомы биржевого спекулянта». Много неочевидных истин, которые помогут остаться на рынке)

◾Марк Дуглас «Зональный трейдинг». О психологии трейдера. Это must read, мое мышление было полностью перевернуто и я стал даже спать по ночам)

◾Ротбард «Государство, деньги и центральный банк». Шикарный труд о текущей денежной системе. Для общего развития

Также я изучал частично метод VSA и теорию Доу, но по статьям в инете. Теория Доу это основа, поэтому с нее можно начать. Там немного)))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал