SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Кот Матроскин

СТРАТЕГИЯ ХЕДЖХОП

- 15 января 2012, 22:10

- |

После диалога с участниками нашего движения долго думал какую из своих стратегий раскрыть. Точнее сопровождать её онлайн-комментариями. Собственно тогда она и будет раскрыта. Одного объяснения принципов недостаточно. Любая стратегия в одни периоды работает, в другие нет. Без учёта дополнительных фильтров не обойтись. Вот когда комментарии могут оказаться полезными.

Мне не нужны клиенты. Если вам интересны мои граали и желаете наблюдать за соответствующей торговлей, пожалуйста ставьте + в качестве одобрения. Иначе могу передумать :).

Итак главная идея. Это – одновременная торговля парой инструментов SR-Si. Такой вот хедж получается. Инструменты следующие: фьючерс Сбербанка SR и фьючерс на курс доллар-рубль Si. Позиции открываются в одном направлении с учётом дневного трэнда этой пары. Трэнд пары SR-Si определяется суммарной ценой закрытия в 19 часов. Так как движения инструментов противоположны, происходит сглаживание пары. Именно это позволяет отказаться от стопов. Что само по себе достаточно рискованно. Кстати, у пары RI-Si движения обычно более сглаженные.

( Читать дальше )

Мне не нужны клиенты. Если вам интересны мои граали и желаете наблюдать за соответствующей торговлей, пожалуйста ставьте + в качестве одобрения. Иначе могу передумать :).

Итак главная идея. Это – одновременная торговля парой инструментов SR-Si. Такой вот хедж получается. Инструменты следующие: фьючерс Сбербанка SR и фьючерс на курс доллар-рубль Si. Позиции открываются в одном направлении с учётом дневного трэнда этой пары. Трэнд пары SR-Si определяется суммарной ценой закрытия в 19 часов. Так как движения инструментов противоположны, происходит сглаживание пары. Именно это позволяет отказаться от стопов. Что само по себе достаточно рискованно. Кстати, у пары RI-Si движения обычно более сглаженные.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 36 )

Применение уровней Camarilla/мой сегодняшний трейд.

- 13 января 2012, 23:20

- |

Всем Добрый вечер! ;)

На изучение Camarilla Equation меня подталкнуло прочтение нескольких постов участника Смарта и моего друга Виктора, доктора и трейдера — любителя (ник Gugenot), за что ему отдельное Спасибо!

Скорее всего, Вы слышали о Camarilla Equation, и о том, какую помощь он (индикатор) может оказать тем, кто использует стиль торговли «внутри дня».

Немного истории:

Существует мнение, что торговля по данным уровням представляет собой секретную формулу дей-трейдинга, которая позволит Вам достичь успехов при минимуме риска.

Давайте разберем подробнее происхождение а также проанализируем работу Camarilla и попробуем разобраться, действительно ли он так хорош!

Происхождение Camarilla Equation:

Камарилья — (исп. camarilla, от camara — палата, двор монарха), группа влиятельных советников. Термин вошёл в обиход при испанском короле Фердинанде VII (правил в 1808, 1814-33), в царствование которого его приближённые, фактически правившие страной, стали заседать в небольшой комнате — преддверии более обширного королевского помещения.

( Читать дальше )

Нюансы визуального анализа. Часть 2: Торгуем внутри дня

- 11 января 2012, 17:45

- |

Продолжаю цикл статей о визуальном анализе. В прошлый раз мы говорили про дегенерацию уровней. Тема многих заинтересовала — особенно критиков )

Сегодня я хочу показать на примере текущей сессии — как можно использовать визуальный анализ при внутри-дневной торговле.

Система интрадейная, предполагающая закрытие всех позиций на ночь.

1) После начала сессии мы ждём формирования определённой визуальной формации и на пробое границы против направления формации, мы входим в позицию.

2) Первоначальный стоп может располагаться где угодно, но я думаю он не должен превышать 2-3 АТР

3) После формирования поддержки (для лонга) или сопротивления (для шорта) мы получаем ориентир на переворот позиции.

4) С этого времени мы постоянно переворачиваемся вплоть до закрытия сессии.

5) В конце дневных торгов выходим в любом месте и идём пить пивос

( Читать дальше )

Сегодня я хочу показать на примере текущей сессии — как можно использовать визуальный анализ при внутри-дневной торговле.

Система интрадейная, предполагающая закрытие всех позиций на ночь.

1) После начала сессии мы ждём формирования определённой визуальной формации и на пробое границы против направления формации, мы входим в позицию.

2) Первоначальный стоп может располагаться где угодно, но я думаю он не должен превышать 2-3 АТР

3) После формирования поддержки (для лонга) или сопротивления (для шорта) мы получаем ориентир на переворот позиции.

4) С этого времени мы постоянно переворачиваемся вплоть до закрытия сессии.

5) В конце дневных торгов выходим в любом месте и идём пить пивос

( Читать дальше )

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Сегодня расскажу про конкретные стратегии, относящиеся к тем или иным классам, и про характерные для них риски. Буду это делать на примерах, которые скорее всего будут довольно простыми, но тем не менее демонстрирующими? как работает или иная стратегия.

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Анализ доджей и некое умозаключение, как и обещал!

- 05 января 2012, 11:29

- |

Как и обещал в утреннем обзоре, подготовил свои наработки по фигуре доджиг.

Доджи или дожи (doji) – свечи с длинными шипами, причем цена открытия и закрытия птрактически совпадает.

За основу взял наш индекс РТС. Анализ проводил на дневном графике с начала 2007 года.

Итог:

— фигура доджиг встретилась за 5 лет – 94 раза

— на следующий день после этой фигуры рынок развернулся – 40 раз

— на следующий день после этой фигуры рынок продолжил двигаться в раннее заданном направлении – 54 разаа

— после фигуры доджиг на следующий день был УД* — 42 раза

— после фигуры доджиг УД состоялся через сессию – 34 раза

— после фигуры доджиг была пила или боковик – 18 раз

Итог: Фигура работает в 81% случаев!

( Читать дальше )

Доджи или дожи (doji) – свечи с длинными шипами, причем цена открытия и закрытия птрактически совпадает.

За основу взял наш индекс РТС. Анализ проводил на дневном графике с начала 2007 года.

Итог:

— фигура доджиг встретилась за 5 лет – 94 раза

— на следующий день после этой фигуры рынок развернулся – 40 раз

— на следующий день после этой фигуры рынок продолжил двигаться в раннее заданном направлении – 54 разаа

— после фигуры доджиг на следующий день был УД* — 42 раза

— после фигуры доджиг УД состоялся через сессию – 34 раза

— после фигуры доджиг была пила или боковик – 18 раз

Итог: Фигура работает в 81% случаев!

( Читать дальше )

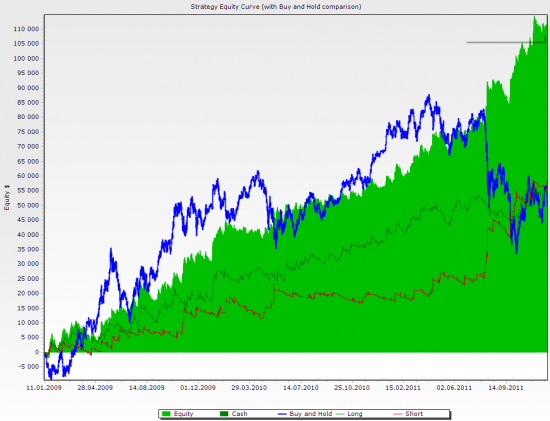

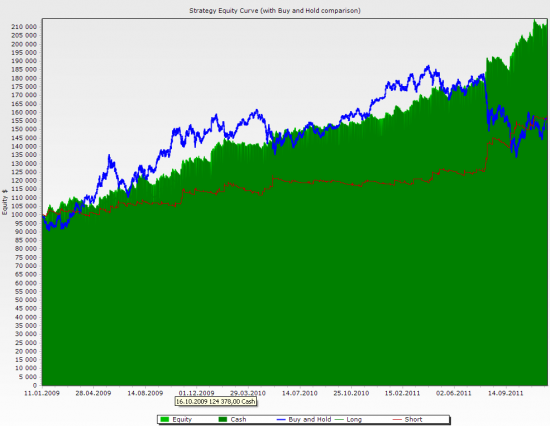

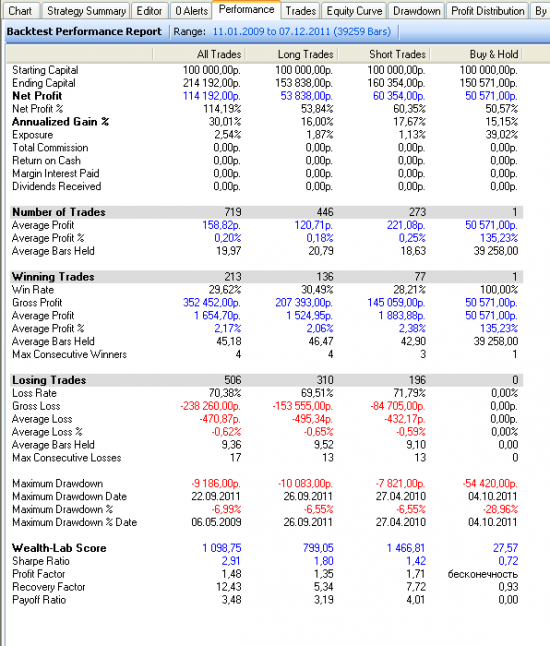

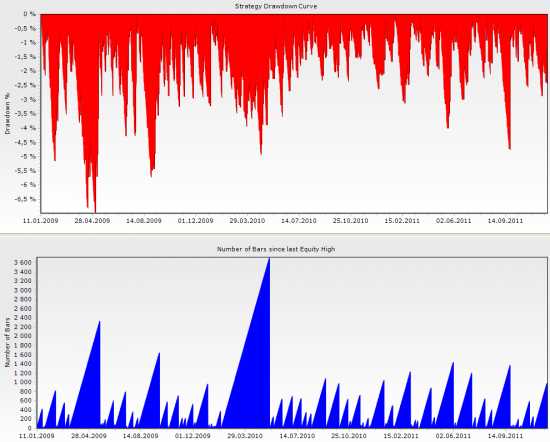

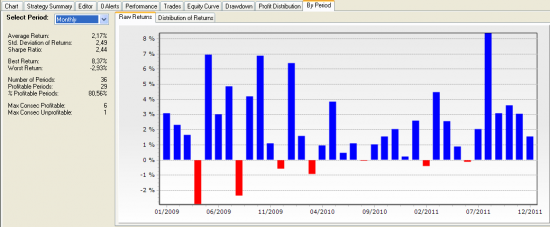

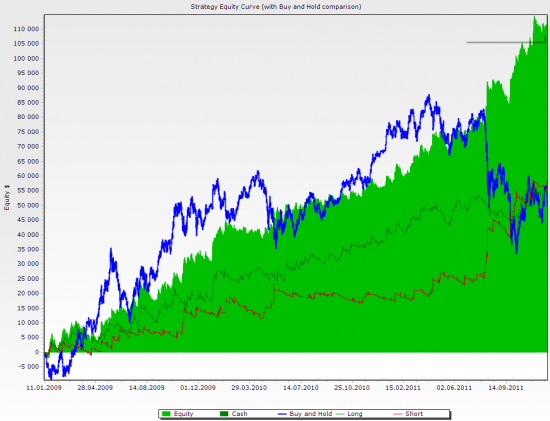

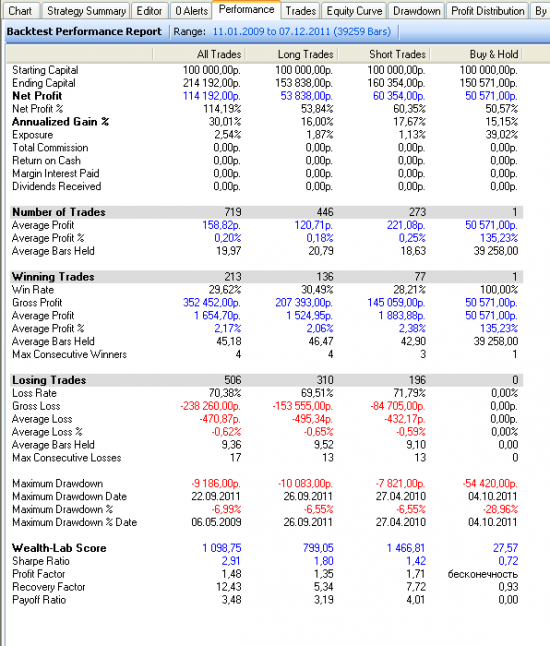

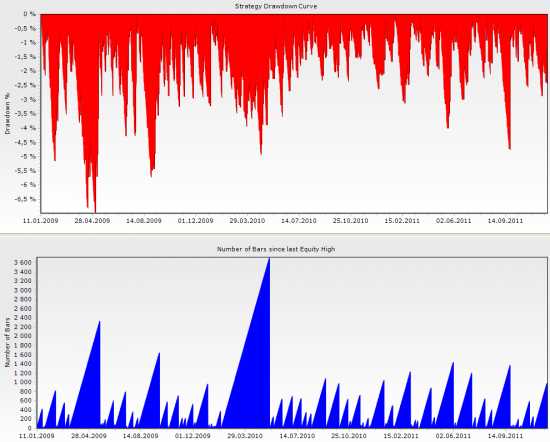

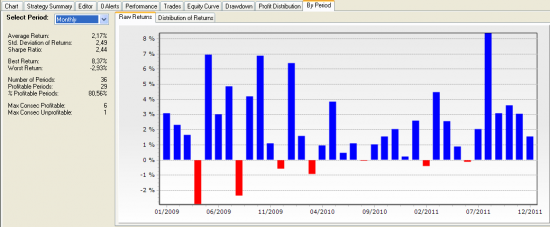

Оптимизировал стретегию торговли в зависимости от открытия

- 27 декабря 2011, 06:42

- |

Инструмент: фьюч на индекс РТС

Таймфрейм: 15 мин

Проскальзывание: 50 пунктов

Суть идеи — открытие в лонг — если мы выше цены открытия дня (в шорт симметрично). Время торговли с 11 до 23 часов, без переноса позиций на ночь.

Ниже несколько картинок:

Код для WLD: pastebin.com/u19DpRZX

Система носит исследовательский характер, для реальной торговли, конечно, необходимо систему дорабатывать.

По результатам исследования было выявлены оптимальные параметры:

— лучшее время для лонга — после 11,30

— лучшее время для шорта — после 12,30

— оптимальный стоп для системы — 500 пунктов

— количество сделок в день — 1

Таймфрейм: 15 мин

Проскальзывание: 50 пунктов

Суть идеи — открытие в лонг — если мы выше цены открытия дня (в шорт симметрично). Время торговли с 11 до 23 часов, без переноса позиций на ночь.

Ниже несколько картинок:

Код для WLD: pastebin.com/u19DpRZX

Система носит исследовательский характер, для реальной торговли, конечно, необходимо систему дорабатывать.

По результатам исследования было выявлены оптимальные параметры:

— лучшее время для лонга — после 11,30

— лучшее время для шорта — после 12,30

— оптимальный стоп для системы — 500 пунктов

— количество сделок в день — 1

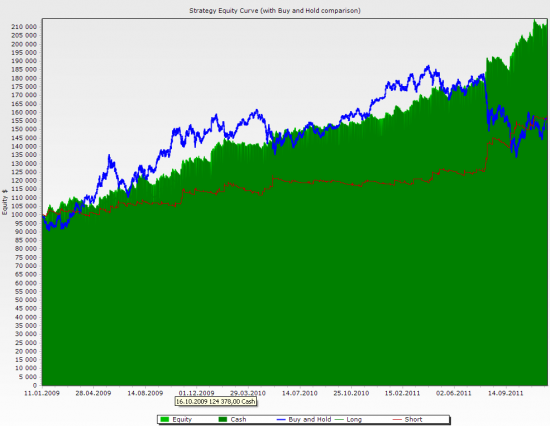

Переделка "неудавшегося грааля"

- 26 декабря 2011, 17:07

- |

На днях переделал систему которую я описывал в предыдущем своем посте.

Инструмент: фьюч на индекс РТС

Таймфрейм: 15 мин

Стоп: 500 пунктов

Проскальзывание: 50 пунктов

Стратегия заключается в использовании индикаторов ADX — для определения наличия тренда и CCI для определения точки входа.

С момента предыдущего поста изменил некоторые правила входа в рынок, а именно добавил правила касающиеся размеры тени 15-минутной свечи.

Вот что получилось:

( Читать дальше )

Инструмент: фьюч на индекс РТС

Таймфрейм: 15 мин

Стоп: 500 пунктов

Проскальзывание: 50 пунктов

Стратегия заключается в использовании индикаторов ADX — для определения наличия тренда и CCI для определения точки входа.

С момента предыдущего поста изменил некоторые правила входа в рынок, а именно добавил правила касающиеся размеры тени 15-минутной свечи.

Вот что получилось:

( Читать дальше )

Прямой доступ "для чайников" Плаза 2.

- 26 декабря 2011, 09:59

- |

Рассказываю то, с чем знаком сам – Плаза 2, про Фикс/фаст информацией на достаточном уровне не обладаю. Рассказываю только про прямое подключение к секции Фортс РТС. Самое вкусное – для трейдеров, будет в конце.

Преимущества Плазы2: скорость (на данный момент в архитектуре Плазы 2 реализовано разделение данных на потоки, которые разделены между собой: стакан, сделки, общая информация по инструменту и счету, а так же транзакции идут отдельными потоками. К которым можно обращаться отдельно); скорость транспортировки и промежуточной обработки данных (обмен данных происходит минуя архитектуру брокера); доступность для простых смертных (любой клиент, почти любого брокера имеет возможность воспользоваться услугой прямого доступа).

Недостатки: не бесплатно, подключается в течении 2-3 дней, необходимо специализированное ПО (выбор, как для трейдеров, так и для алКотрейдеров строго ограничен), периодически РТС проводит изменения в структуре данных, из-за чего приходится ждать реакции от производителя ПО на эти изменения (происходит не часто).

Обзор будет разбит на два основных блока: для разработчиков алгоритмических систем и для ручных трейдеров-скальперов.

- Для алКотрейдеров – очень удобная для обработки структура данных (берешь только те данные, которые нужны), высокая скорость обработки транзакций (для быстрых ХФТ систем есть несколько вариантов подключения, сравнительных тестов по скоростям я не проводил, поэтому могу только представить данные при обычном-домашнем подключении без колокейшена. Колокейшен может быть реализован с установкой сервера как на территории брокера (около 10000 р. в месяц дополнительно, так и на территории биржи от 30000 р.) По скоростям: с обычным гражданским каналом связи время прихода ответа от биржи на транзакцию в среднем около 50-80 млс в зависимости от активности на рынке, минимальное время транзакции – 25-30 млс. Данные по стакану отсылаются при каждом изменении и приходят с задержкой не превышающей в среднем 30 млс, данные по потоку сделок, ОИ, и.т.д собираются пакетами и отправляются раз в 100 млс + еще те же 30 млс. Не думаю, и судя по отзывам пользователей, что с помощью колокейшена можно много выиграть в плане скорости, тут скорее комплекс преимуществ, включая еще и стабильность работы. Про ПО писать не буду. Те кто в теме и сами знают.

- Для ручных трейдеров-скальперов – если для разработчиков алгоритмических ХФТ систем прямой доступ является единственной альтернативой, то для обычного скльпера есть выбор (хотя на самом деле его тоже нет) работать через прямой доступ или обычный терминал. При активном трейдинге, когда совершается более 100 – 200 сделок в день прямой доступ дает максимальные преимущества, и только СмартТрейд от компании Ай-Ти Инвест может дать более менее быстрые данные для уверенного скальпинга (если не ошибаюсь там решили проблему интересным образом – сделали отдельный сервер где данные с Плазы 2 «переводятся» в формат терминала, данные в итоге выводятся с минимальной задержкой, транзакции осуществляются достаточно быстро, и самое главное – данные по стакану идут не срезами, а по мере изменений), сам пробовал – скальпить можно. Остальных разочарую, АБСОЛЮТНО ВСЕ торговые терминалы (Квик, АлорТрейд, Транзак, и.т.д.) даже теоретически не позволяют успешно торговать из-за задержек (данные собираются и отправляются пакетами, проходят на пути к терминалу кучу промежуточных преград, сам по себе терминалы морально устарели, задержки при отображении интерфейса), если подробно, то можно прикинуть: данные собираются на бирже и отправляются в инфраструктуру брокера (30 млс), там они обрабатываются и отправляются на терминалы клиентов (50 млс), данные обрабатываются внутри терминала (30 млс), данные выводятся графически (20 млс), средние общие задержки на транспортировку данных от биржи до клиента (30 млс)…. То есть порядка 150 млс + к этому можно прибавить еще задержки связанные с формированием пакетов раз в 100-500 млс, еще один недостаток в том, что данные по транзакциям прежде чем попасть на обработку на сервер биржи встают в аналогичную очередь на сервере брокера. В итоге среднее время на доставку и обработку транзакции для обычного клиента в одну сторону около 150 – 2000 млс, общая средняя задержка отображения данных на терминале 150 – 700 млс. что в сумме приводит к чудовищному проскальзыванию как из-за задержки отображения данных, так и задержек на транзакции. Если представить, что у Вас в терминале стоит стоп на открытую позицию…. Допустим в 12.00.00.000 на ядре биржи была зарегистрирована сделка с ценой срабатывания вашего стопа, в терминале эти данные будут самое раннее через 150 млс, то есть в 12.00.00.150, терминал отправляет заявку на закрытие сделки на биржу и туда пробиваясь через все преграды она попадет самое ранее еще через 150 млс… а это 12.00.00.300 и только еще примерно через 150-700 млс в терминале Вы увидите данные по сделке, те кто торгует через терминалы должны понимать главное: те данные, что они видят на экране были актуальными на ядре биржи в лучшем случае 150 млс назад.

При активном ручном трейдинге неплохой альтернативой может стать Прямой доступ, уже есть достаточно много удобного ПО для быстрой ручной торговли, я сам использую связку АлорТрейд (графики) и привод для совершения сделок через прямой доступ. Что касается приводов мне известно как минимум 4 достойные разработки с возможностью торговли через прямой доступ. Почти любой брокер может предоставить эту услугу, есть два варианта подключения на прямую к промежуточному серверу биржи (это порядка 5000 р. в месяц с доступом по фиксированному IP в месяц + единовременный платеж при подключении в размере 5000 р.) или к промежуточному серверу брокера (это порядка 2500 р. в месяц + единовременный платеж при подключении в размере 5000 р.), то есть услуга весьма доступна почти для любого трейдера (одно маленькое уточнение… в Ай-Ти Инвесте зачем-то подняли потолок минимальной суммы для подключения к данной услуге до 150000 р… но похоже все таки одумались и с начала 12 года это ограничение снимают..)

В итоге все, что нужно сделать обычному трейдеру для работы через Прямой доступ в данный момент – это выбрать ПО для работы, позвонить или приехать к брокеру и за сравнительно небольшую плату получить все преимущества работы через Плазу 2.

По ПО для ручного скальпинга в будущем будет написан отдельный пост, я тут немного в разработке одного привода поучавствовал будет массированный пиар в будущем....

Вопросы задавайте в комментах, по возможности буду обновлять информацию в посте.

Ценная подборка №35. Генератор свечных паттернов (стратегия)

- 23 декабря 2011, 19:23

- |

Кирилл Арепьев — частный инвестор. В 2010 году, участвуя в Кубке ММВБ под ником FlyOffMax, он занял 14-е место с доходностью 140,6%.

Кирил подробно описывает стратегию, которой пользовался на Кубке ММВБ. Материал интересен, поскольку представляет достаточно нетривиальный подход к анализу рынка.

Труд разработчика торговых систем сродни Сизифову: сначала долго выдумываются правила стратегии, прорабатываются возможные нюансы, потом система программируется и проверяется на исторических данных. При этом нет никакой гарантии, что впоследствии мы получим выдающиеся показатели вместо печальной картинки с отрицательной доходностью. Но, даже если все тесты были сданы на «отлично», это отнюдь не обеспечивает самого главного — прибыли на реальном брокерском счете. Если ее нет, приходится начинать все с начала. Как показывает практика, далеко не все стратегии со сложным математическим аппаратом дают приемлемые результаты. Более того, прямая связь между сложностью и доходностью отсутствует вовсе. Поэтому, чтобы облегчить и без того непростое ремесло разработчика торговых систем, будем оперировать самыми простыми математическими понятиями, не создавая дополнительных трудностей.

( Читать дальше )

Кирил подробно описывает стратегию, которой пользовался на Кубке ММВБ. Материал интересен, поскольку представляет достаточно нетривиальный подход к анализу рынка.

Труд разработчика торговых систем сродни Сизифову: сначала долго выдумываются правила стратегии, прорабатываются возможные нюансы, потом система программируется и проверяется на исторических данных. При этом нет никакой гарантии, что впоследствии мы получим выдающиеся показатели вместо печальной картинки с отрицательной доходностью. Но, даже если все тесты были сданы на «отлично», это отнюдь не обеспечивает самого главного — прибыли на реальном брокерском счете. Если ее нет, приходится начинать все с начала. Как показывает практика, далеко не все стратегии со сложным математическим аппаратом дают приемлемые результаты. Более того, прямая связь между сложностью и доходностью отсутствует вовсе. Поэтому, чтобы облегчить и без того непростое ремесло разработчика торговых систем, будем оперировать самыми простыми математическими понятиями, не создавая дополнительных трудностей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал