SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Мурен(а)

Ещё одна правда про фонды

- 20 сентября 2012, 06:05

- |

На смартлабе тема хедж-фондов стала в последнее время очень популярной. Конечно же мой старт-ап сыграл тут основную роль я думаю.

Итак, если суммировать общее настроение публики:

— Хедж-фонды могут приносить «только убытки» инвесторам и всегда «только прибыль» управляющим.

Привожу пример успешности фондов:

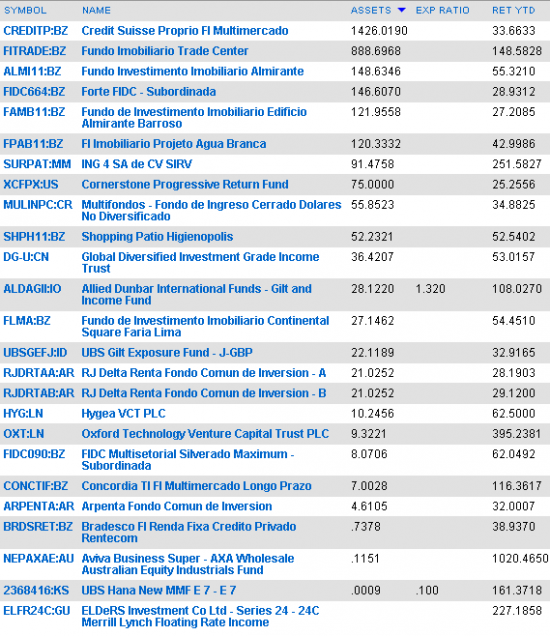

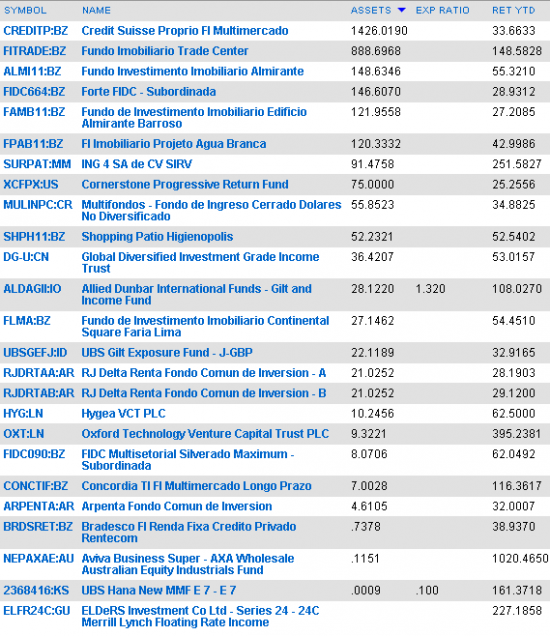

Пожалуста — в этом году 8 фондов открытых, которые имеют листинг на bloomberg, превысили доходность 100% годовых — с учётом менеджмент фи и остальных костов. А сколько ещё закрытых мы не видим...

Вы скажите — так успешных фондов меньше гораздо, чем неуспешных ) А почему должно быть иначе? Разве успешных частных трейдеров на рынке больше, чем неуспешных сливал? Не все фонды одинаково полезны, но не надо гребсти всех под одну гребёнку и делать делитанских выкладок математических, доказывающих абсурд хеджевой индустрии ) Крупные бизнесмены и инвесторы похожи на дебилов? Нет? Тогда почему они продолжают миллиарды вкладывать в хеджфонды? Мазохизм?

( Читать дальше )

Итак, если суммировать общее настроение публики:

— Хедж-фонды могут приносить «только убытки» инвесторам и всегда «только прибыль» управляющим.

Привожу пример успешности фондов:

Пожалуста — в этом году 8 фондов открытых, которые имеют листинг на bloomberg, превысили доходность 100% годовых — с учётом менеджмент фи и остальных костов. А сколько ещё закрытых мы не видим...

Вы скажите — так успешных фондов меньше гораздо, чем неуспешных ) А почему должно быть иначе? Разве успешных частных трейдеров на рынке больше, чем неуспешных сливал? Не все фонды одинаково полезны, но не надо гребсти всех под одну гребёнку и делать делитанских выкладок математических, доказывающих абсурд хеджевой индустрии ) Крупные бизнесмены и инвесторы похожи на дебилов? Нет? Тогда почему они продолжают миллиарды вкладывать в хеджфонды? Мазохизм?

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 29 )

ААААА Все пропало где я буду слушать Василия

- 20 сентября 2012, 00:18

- |

Запретили YouTube пока не во всей России, а только в Комсомольске-на-Амуре. Формально — вполне по закону. По закону же практика фильтрации может быть внедрена повсеместно. Видимо, закон, если он не соответствует элементарному здравому смыслу, надо менять. Вот, к примеру, известное своей жёсткостью американское авторское право буквально на днях подверглось серьёзной коррекции в пользу общества и здравого смысла.

Валютный рынок: "DMA: варианты\возможности..." (размышления)

- 18 сентября 2012, 22:04

- |

Основное, что нужно понимать клиенту, который выходит на валютный рынок это даты валютирования (расчеты) ТОД (сегодня) и ТОМ (завтра). И понятие «свопа» (роллирования, пролонгации, переноса). Сделка «СВОП» — сделка в результате которой прекращаются обязательства по позиции с датой валютирования ТОД и открываются обязательства по тому же валютному инструменту с датой валютирования ТОМ. При этом, важно, что ТОМ на следующий день становится ТОД и => если Вы хотите и дальше «держать позицию», то снова надо делать «СВОП».

Также важен лимит депонирования — выраженный в рублях максимально допустимый объем нетто-обязательств по Открытым позициям, обеспеченный предварительно депонированными на Лицевом счете денежными средствами.

Какое будет депонирование – вопрос каждого брокера – м.б. 100%, может быть меньше. Вопрос, что хочет делать клиент?! Если купил и вывел – 100%. Если «поиграть» — то можно депонировать и меньше… Можно сделать на «манер» ГО FORTS и сделать автоматическое свопование сделки.

( Читать дальше )

Также важен лимит депонирования — выраженный в рублях максимально допустимый объем нетто-обязательств по Открытым позициям, обеспеченный предварительно депонированными на Лицевом счете денежными средствами.

Какое будет депонирование – вопрос каждого брокера – м.б. 100%, может быть меньше. Вопрос, что хочет делать клиент?! Если купил и вывел – 100%. Если «поиграть» — то можно депонировать и меньше… Можно сделать на «манер» ГО FORTS и сделать автоматическое свопование сделки.

( Читать дальше )

Мавродиты*

- 18 сентября 2012, 16:54

- |

Википедия, определяя хедж-фонд, как частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим, вводит нас в заблуждение.

Оказывается, что выделенное мной словосочетание управляемый профессиональным инвестиционным управляющим, — условие необязательное и чаще всего вовсе не соблюдаемое. Это я выяснила в процессе моего личного изучения такого явления, как хедж-фонд. Такой вывод можно сделать на основании слов, которые мне говорят профессионалы строения хедж-фондов.

Полностью сказанное расположено в самом-самом низу обсуждения вот тут:

http://smart-lab.ru/blog/76226.php#comment1190126

( Читать дальше )

Оказывается, что выделенное мной словосочетание управляемый профессиональным инвестиционным управляющим, — условие необязательное и чаще всего вовсе не соблюдаемое. Это я выяснила в процессе моего личного изучения такого явления, как хедж-фонд. Такой вывод можно сделать на основании слов, которые мне говорят профессионалы строения хедж-фондов.

Полностью сказанное расположено в самом-самом низу обсуждения вот тут:

http://smart-lab.ru/blog/76226.php#comment1190126

( Читать дальше )

Ищу управляющего

- 18 сентября 2012, 14:27

- |

Интересны высокодоходные рисковые системы. Особый интерес к участникам, торгующим маржинальными акциями российского рынка и акциями Западных площадок. Суммы в управлении обговариваются индивидуально. Опыт работы на реальных деньгах с подтверждением результатов. На сегодняшний день сотрудничаю с десятком трейдеров. Большинство из них используют алгоритмический подход. Настроен на долгосрочное сотрудничество. С некоторыми трейдерами работаю с 2006 года. ruslan880@yandex.ru

Лукавство управляющих? ... (по мотивам поста Евгении Случак)

- 18 сентября 2012, 08:57

- |

Прочел пост и статью опубликованную при содействии Евгении Случак

http://pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Оставим за скобками все эти минуса российских хедж-фондов – критика здесь конечно уместна и понятна.

Лично меня больше привлекло нижеследующее интервью управляющих Сергея Ильченко и Юрия Рославлева. Оставим и тут за скобками, что фонд всего в 0,87 млн., а срока ему аж 7 лет — нормальный фонд с эффективностью около 25% годовых за 7 лет вырастает в цене в 5 раз – получается, они фонд с 200 тыс. открывали что ли? Пусть так.

Но удивляет вот что: фонд позиционирует себя как long/short, но немного больше лонг. Зачем такая «ни рыба, ни мясо»? Зачем быть «немного беременной»?

Чтобы побольше мозги запудрить инвестору?

В моей логике другого решения не получается.

Есть два основных подхода в этой теме.

Первый, и по мне самый верный – это чистый long/short, когда портфель состоит из почти одинакового объема длинных и коротких позиций по акциям, а недостаток экспозиции в ту или иную сторону хеджируется позицией по индексу, фьючерсами. При достаточной диверсификации такого портфеля средняя бетта будет стремиться к нулю, а альфа по всему портфелю будет заметно положительная (если выбор и ведение позиций является профессиональным), что в итоге приведет пусть к не слишком быстрому, но главное достаточно плавному приросту капитала фонда, причем независимо от погоды на рынках. Почему не все фонды использует этот подход? Вопрос риторический. Понятное дело, что в таком фонде непрофессионализм управляющего просто сразу на лицо – фонд не будет расти, если альфа ваших позиций не положительна, а сослаться на «плохой рынок» вам не удастся.

( Читать дальше )

http://pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Оставим за скобками все эти минуса российских хедж-фондов – критика здесь конечно уместна и понятна.

Лично меня больше привлекло нижеследующее интервью управляющих Сергея Ильченко и Юрия Рославлева. Оставим и тут за скобками, что фонд всего в 0,87 млн., а срока ему аж 7 лет — нормальный фонд с эффективностью около 25% годовых за 7 лет вырастает в цене в 5 раз – получается, они фонд с 200 тыс. открывали что ли? Пусть так.

Но удивляет вот что: фонд позиционирует себя как long/short, но немного больше лонг. Зачем такая «ни рыба, ни мясо»? Зачем быть «немного беременной»?

Чтобы побольше мозги запудрить инвестору?

В моей логике другого решения не получается.

Есть два основных подхода в этой теме.

Первый, и по мне самый верный – это чистый long/short, когда портфель состоит из почти одинакового объема длинных и коротких позиций по акциям, а недостаток экспозиции в ту или иную сторону хеджируется позицией по индексу, фьючерсами. При достаточной диверсификации такого портфеля средняя бетта будет стремиться к нулю, а альфа по всему портфелю будет заметно положительная (если выбор и ведение позиций является профессиональным), что в итоге приведет пусть к не слишком быстрому, но главное достаточно плавному приросту капитала фонда, причем независимо от погоды на рынках. Почему не все фонды использует этот подход? Вопрос риторический. Понятное дело, что в таком фонде непрофессионализм управляющего просто сразу на лицо – фонд не будет расти, если альфа ваших позиций не положительна, а сослаться на «плохой рынок» вам не удастся.

( Читать дальше )

NYSE выплатит штраф в 5 миллионов долларов за “подыгрывание любимчикам”

- 17 сентября 2012, 18:48

- |

Мой перевод сегодняшней статьи в NY Post:

http://www.nypost.com/p/news/business/inside_advantage_mMe5pPmEEdKnQiu4Rex22L

“Неудивительно, что такое огромное количество обычных инвесторов убеждено в коррумпированности фондового рынка.

Вчерашнее признание NYSE в том, что они давали избранным клиентам торговые преимущества, только усугубляет ситуацию с доверием к Wall Street.

Биржа согласилась выплатить 5 миллионов долларов и внести ряд технических поправок в свою систему, что бы закрыть вне суда дело об обвинениях в несправедливом распределении рыночных данных платным клиентам.

Не смотря на мизерность суммы штрафа, это первый случай, когда торговая площадка такого размера наказывается главным надзирателем Wall Street деньгами.

Такие “номера” со стороны биржи, на фоне цепи интересных событий по типу flash crash в мае 2010 года и недавнего глючного дебюта Facebook, похоже, подтверждают подозрения о том, что Wall Street далек от соблюдений правил честной игры.

( Читать дальше )

http://www.nypost.com/p/news/business/inside_advantage_mMe5pPmEEdKnQiu4Rex22L

“Неудивительно, что такое огромное количество обычных инвесторов убеждено в коррумпированности фондового рынка.

Вчерашнее признание NYSE в том, что они давали избранным клиентам торговые преимущества, только усугубляет ситуацию с доверием к Wall Street.

Биржа согласилась выплатить 5 миллионов долларов и внести ряд технических поправок в свою систему, что бы закрыть вне суда дело об обвинениях в несправедливом распределении рыночных данных платным клиентам.

Не смотря на мизерность суммы штрафа, это первый случай, когда торговая площадка такого размера наказывается главным надзирателем Wall Street деньгами.

Такие “номера” со стороны биржи, на фоне цепи интересных событий по типу flash crash в мае 2010 года и недавнего глючного дебюта Facebook, похоже, подтверждают подозрения о том, что Wall Street далек от соблюдений правил честной игры.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал