Избранное трейдера Фыва

Маржинальность рынка.

- 31 октября 2016, 13:21

- |

Тогда читайте эту книгу.

Другой просто нет. И в других книгах ничего из рассмотренного также нет.

- комментировать

- ★3

- Комментарии ( 0 )

Бюджет 2017. Гигантская дырка, сокращение расходов на здравоохранение на 33%!

- 31 октября 2016, 12:51

- |

На самом деле дефицит бюджета 2017 составляет 21% от его доходов или 2,8 трлн рублей (доходы 13,4 трлн).

Когда вы называете такую цифру, сразу приходит осознание масштаба проблем.

Если задуматься, то дисбалансы внутри бюджета просто потрясают! Суммарные «военные расходы» бюджета 2,84 млрд (сокращение почти на 1 трлн руб к 2016 году). Военные расходы составляют 21.2% доходов бюджета. Это значит, что заплатив 100 тыс рублей налогов в будущем году, вы заплатите военным 21 тыр. В этом 2016 году, 28 тыс рублей из ваших 100 тыс налогов ушло на войну.

Расходы на здравоохранение сократились на 33% до 362 млрд! (Новая газета). Таким образом, расходы на войну в 8 раз выше расходов на здравоохранение. Причем сокращение расходов на здравоохранение почти равно одноразовой выплате пенсионерам (220 млрд). Про 5 трлн социальных трат я вообще молчу. Надо так надо. Я просто моложе не становлюсь, и буду бояться заболеть теперь...

Дырка в бюджете огромная.

Заполнять её чем-то таки или иначе придется.

1. Думаю, что Газпром и Роснефтегаз все таки заставят рано или поздно платить нормальные дивиденды.

2. Теперь внимание, цифра. Физические лица держат на депозитах в российских банках 17.2 трлн рублей (вместе с валютными получается 23,45 трлн). Этих денег хватит, чтобы закрыть 6 годовых дефицитов бюджета.

Удивительный баланс экономической системы заключается в том, что падение спроса на ликвидность со стороны бизнеса и банков будет одновременно сопровождаться ростом спроса на деньги со стороны государства. Очевидно, что сбережения населения будут из банков постепенно в ближайшие годы перетекать в ОФЗ. Это совершенно естественный процесс при таких базовых вводных. Причем минфин, похоже, уже думает, как этот процесс подогреть (см. Минфин думает о введении дополнительного налога на депозиты)

( Читать дальше )

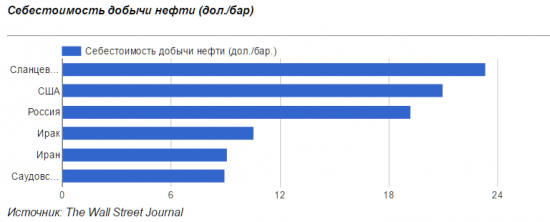

Себестоимость сланцевой нефти опустилась до 23,35 долларов за бочку

- 31 октября 2016, 12:47

- |

Согласно данным, опубликованным Rystad Energy, Соединенные Штаты имеют самые высокие запасы разведанной нефти и более 50% из них относятся к сланцевой.

Так по оценкам агентства резервы США составляют 264 млрд. баррелей нефти, на втором месте находится Россия, имея 256 млрд. баррелей нефти, а вот Саудовская Аравия отстает от нашей страны на 44 млрд. бочек.

Однако до сих пор себестоимость добычи «черного золота» в США остается выше, чем в России и странах Персидского залива. Но если годом ранее рентабельность извлечения сланцевой нефти из недр Америки оценивалась в 50 — 80 долларов за бочку, то уже в этом году она опустилась до 23,35 долларов за баррель.

О том что текущие котировки являются комфортными, говорят и данные Министерства энергетики США — на 2-х крупнейших месторождениях сланцевой нефти наметился рост производства. В бассейне Permian в ноябре планируется добывать около 2 млн. баррелей в день.

( Читать дальше )

Безбедная старость

- 31 октября 2016, 12:31

- |

Есть идея, звучавшая в книге Энтони Роббинса “Деньги. Мастер игры”, что даже далёкому от фондовой биржи человеку, необходимо инвестировать в индекс S&P500. Тупо покупая ETF SPY каждый месяц с зарплаты, можно накопить на безбедную старость. Решил проверить применимость данной идеи к нашему рынку, с нашей инфляцией и девальвацией.

Главная проблема для простого человека, отсутствие на бирже ETF на MICEX. Почему мы не покупаем фьючерс? У фьючерса имеется ряд недостатков, таких как: необходимо постоянно переносить позицию на новый контракт; контанго; не начисляются дивиденды.

Предположим мы создадим свой искусственный ETF и будем покупать акции в соответствующих долях индекса. Покупать мы будем каждый месяц на равную сумму и причем равную по покупательной способности. На текущий момент это 5000 рублей, что от средней зарплаты 28000 примерно 18%. Думаю, это позволительная сумма для среднестатистического жителя нашей страны, кто мечтает о безбедной старости. Предположим, что инвестировать в MICEX мы начали 10 лет назад. Я рассчитал покупательную способность наших 5000 рублей до октября 2006 года. Расчёт вёлся на ежемесячных данных официальной инфляции. Получилось 2068 рубля.

( Читать дальше )

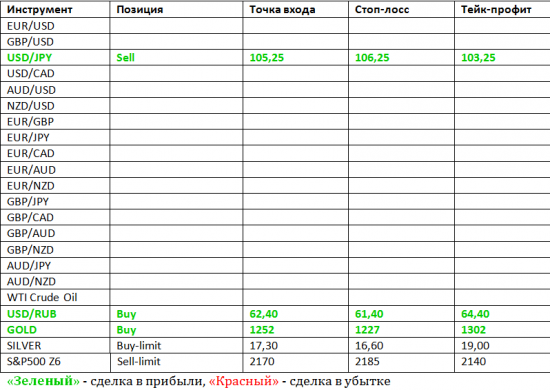

Фокус Рынка с Дмитрием Лебедем

- 31 октября 2016, 12:31

- |

В пятницу, ЦБ РФ не изменило процентную ставку, оставив ее на текущем уровне. Несмотря на это, курс российского рубля ослабляется из-за давления нефтяных котировок. Число буровых установок в США вновь продолжает свой рост. В пятницу вечером, появилась экстренная новость о том, что ФБР может возобновить дело против претендента на пост Президента США Хилари Клинтон по делу ее электронной почты. Это вызвало снижение доллара и рост хедж-инструментов.

На этом фоне, курс иены и золота подросли. Наши позиции все в прибыльной зоне, по золоту цена уже недалеко от уровня тейк-профита. По фондовым рынкам – негативная тенденция. Причина в пятничной новости. Рынки и инвесторы на них взволнованы. По новым сделкам – ничего не открываем. Сигналов в принципе нет. Обращаем внимание на то, что эта неделя у нас начинает новый месяц. Потому нас ждет огромное количество фундаментальных событий.

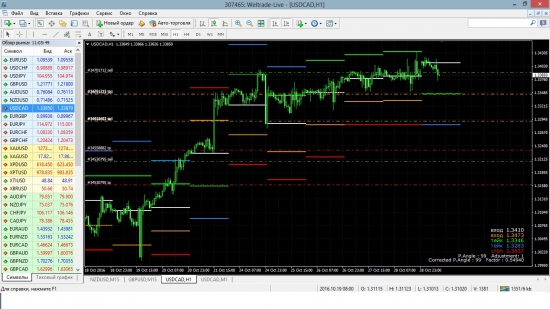

"Луни" и веселья на этой неделе

- 31 октября 2016, 12:06

- |

На неделе по США выйдет — решения ФРС по монетарной политике, отчет о занятости (Non Farm Payrolls), индекс активности в непроизводственном секторе.

По Канаде — ВВП страны, отчет о занятости и индекс производственой активности.

Из за насыщености фундаментального фона, рух пары может быть серйозным, свой прогноз на падения валюты, или рост канадского долара мы оставляем в силе и первая цель 1,3250.

Убыток ЦБ РФ в 2017 может составить 150 млрд руб (впервые с 1998 года!)

- 31 октября 2016, 11:49

- |

Почему ЦБ получит убыток?

Прибыль ЦБ — это предоставление ликвидности банкам + операции на валютном рынке.

В следующем году в банковском секторе ожидается профицит ликвидности, следовательно, сократится и процентный доход центробанка.

Кроме того, ЦБ абсорбирует ликвидность, поэтому могут вырасти его процентные расходы.

http://www.rbc.ru/finances/28/10/2016/58139b1b9a794782d2382166

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал