Избранное трейдера Сергей М

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

- комментировать

- ★173

- Комментарии ( 144 )

Инвестиции в акции НПК ОВК. Большой аналитический обзор

- 13 июля 2021, 15:18

- |

Всем привет. Так получилось, что публикация про НПК ОВК впервые была опубликована в АФР, затем опубликована в блоге Разумный инвестор. При этом в моем блоге, ни на Дзене, ни во Вконтакте её не было. Возможно, это к лучшему.

Вопросов по ОВК хватает и меня искренне радует, то, что инвесторы не просто копипастят инвестиционные идеи, а стараются их осмыслить, обсудить. Это показывает уровень российского инвестиционного сообщества. Круто.

В целом вопросы по НПК ОВК сводятся к нескольким вещам:

1. Зачем покупать, когда на рынке до сих пор есть профицит;

2. Зачем покупать, когда ставка на полувагоны ещё не развернулась;

3. Зачем покупать, ведь есть риск дополнительной эмиссии;

( Читать дальше )

Как декларировать сделки у иностранного брокера?

- 04 июня 2021, 13:43

- |

Я заглянул в брокерский отчет, и ахнул:

экселька на 25 тысяч строк транзакций.

Как вы в этом случае декларируете это месево?:)

Что будет, если инвестор не заплатит налог

- 04 июня 2021, 13:14

- |

Популярнейший вопрос, который я получаю от вас, наверное, через день – а что будет, если не заплатить налог на дивиденды от иностранных компаний???

Т.е. вы купили иностранные акции на СПБ Бирже, подписали форму W-8, которая предполагает, что 10% от перечисленных дивидендов будет удержано в виде налога самой компанией-эмитентом, а вот 3% от суммы полученных дивидендов вам нужно заплатить самостоятельно по месту жительства в России.

Часто получается так, что эти 3% равны ну буквально копейкам, это небольшие суммы до 500р. И инвесторы просто не хотят заморачиваться с уплатой этого налога, потому что потратишь кучу времени, а смысла даже для самой налоговой будет не много. И поэтому люди просто игнорируют этот налог, а потом задают вопросы блогерам по инвестициям, чем это чревато?😂

👇Отвечаю…

На самом деле, ничего страшного не произойдёт. Если обратиться к законодательству, то там написано следующее:

📖Статья 119 НК РФ: «…если у вас есть налог к уплате, но вы не подали декларацию, то грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 мая), но не более 30% от общей суммы».

( Читать дальше )

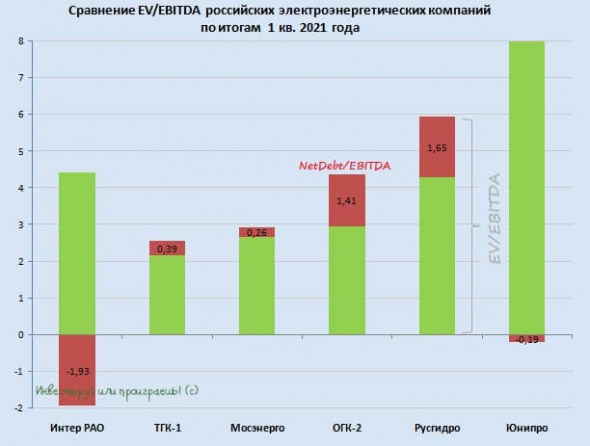

Российская электрогенерация: сравнительный анализ

- 04 июня 2021, 11:20

- |

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

Итак, поехали:

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

( Читать дальше )

Мой портфель из ETF, май 2021.

- 28 мая 2021, 16:21

- |

Вот и прошел месяц после публикации моего предыдущего поста на эту тему, который я благополучно удалила в первый же день, потому что не была готова к такому количеству хейта, слабоватый писатель из меня)) Было много забавных комментариев, особенно понравился парень, который сначала меня упрекнул в том, что я якобы тут прихвастнула своим портфелем, а ниже стал писать о том, как он заработал на Америке 1,5 млн долларов за пару лет :D)) Как говорится, цирк уехал, клоуны остались)) В общем, решила все-таки запилить второй пост, а там уж как пойдет) Не хочу писать в ущерб своему эмоциональному состоянию. Думаю, многие меня поймут)

Сразу хочу ответить на самые распространенные вопросы, которые вызвал 1 пост:

1) Да, на депозиты я зарабатываю эскортом еще с 1950 года))) Парни, ну серьезно? Ничего умней не придумали?)

2) Да, FinEx заплатил мне за рекламу аж 23 рубля 85 копеек, и я честно отрабатываю этот гонорар. А если серьезно – я вообще кто такая, чтоб мне FinEx платил за рекламу?) На этом ресурсе предостаточно известных людей, которым можно было бы это предложить))

( Читать дальше )

Торгуем по динамической лесенке 24.05.21

- 24 мая 2021, 08:29

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

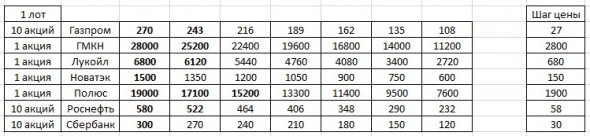

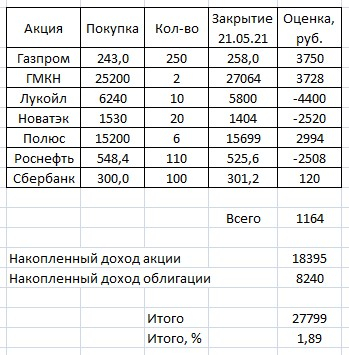

Текущая сетка динамической лесенки.

Газпром Long 07.05 243,0 250 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 19.04 15200 6 акций.

Роснефть Long 15.03 580,0 50 акций. Long30.04 522,0 60 акций.

Сбербанк Long 27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

Зачем вам иностранные акции?

- 22 мая 2021, 11:00

- |

Зачем вам иностранные акции?

Не, ну правда?

Скажите по-честному, мож я чо не понимаю...

Это же пузырящийся пузырь.

Т.е. стоимость уже очень далеко оторвалась от ценности.

А если это так, то покупка таких акций — это голая спекуляция, в надежде на то, что пузырящийся пузырь надуется ещё сильнее.

Это то же самое, что покупать крипту, в надежде на её светлое будущее.

Никакой разницы.

( Читать дальше )

Разумный инвестор. Переход количества в качество

- 10 мая 2021, 01:04

- |

250 000 руб. => 15 000 000 руб. => 350 000 000 руб.

Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества предмета, то есть к его развитию. В этом и заключается закон перехода количества в качество — развитие осуществляется путём накопления количественных изменений в предмете, что приводит к выходу за пределы меры и скачкообразному переходу к новому качеству.

При преодолении меры количественные изменения влекут за собой качественное преобразование. Таким образом, развитие выступает как единство двух стадий — непрерывности и скачка. Непрерывность в развитии — стадия медленных количественных накоплений, она не затрагивает качества и выступает как процесс увеличения или уменьшения существующего. Скачок — стадия коренных качественных изменений предмета, момент или период превращения старого качества в новое. Эти изменения протекают сравнительно быстро даже тогда, когда принимают форму постепенного перехода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал