Избранное трейдера Алексей Севастьянов

Отрицательная стоимость недвижимости.

- 27 сентября 2019, 10:21

- |

Интересная статья из сети https://monstrt-amadey.livejournal.com/113377.html

Часть 1 Недвижимость, как товар.

Когда я была маленькой, мои родители скупали хрусталь и книги. Теперь у меня целый шкаф хрусталя и книг. Места занимают много, и выкинуть жалко. В девяностые все хотели купить машину. Теперь в каждой семье есть машина, а иногда две. Знакомые вообще избавились от машины в пользу каршеринга. Посчитали, что так дешевле. Сейчас все помешаны на покупке квартир. Надо — не надо, но раз другие покупают, то надо. Скоро и квартирами наедятся. Только в крупных городах квартиры будут востребованы. Так что если покупать квартиру как вложение денег, то только в крупных городах.

Есть в экономической науке такая специфическая категория товаров, которую зовут предметами роскоши (они же эксклюзивные, престижные блага, эластичные по доходу блага).

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 186 )

Ухожу в подполье

- 27 сентября 2019, 07:17

- |

Просто надоели случайные прохожие, обвинения меня в попытках кому то чего то впарить, кого то на что то там развести, в мутных прогнозах и в остальных семи смертных грехах.

Я здесь никому ничего никогда не продавал, я не беру в ДУ, не ищу клиентов, я пишу торговый план и озвучиваю свои входы и выходы из сделок

Мне уже давно не интересно читать чьи то разоблачения, нытье о сливах, посты из серии «яжговорил» и псевдоэкономическую чепуху.

Поэтому я закрываю свой блог, чем делаю одолжение большинству и фейвор себе (спасибо Тимофею). Теперь вам не придется нервничать, случайно прочитав то, что я пишу в общем то для себя и людей, желающих чему то научиться и подзаработать.

Я против ЧС, я приветствую конструктивную критику, беззлобный троллинг и свежий взгляд на рынок, но мне не нравится, когда мой «подъезд» используют как общественный сортир и я ставлю на дверь домофон.

Кому надо — найдет вход.

Это мой последний здесь открытый блог

Все сов и удачи в торгах!

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

- 25 сентября 2019, 14:04

- |

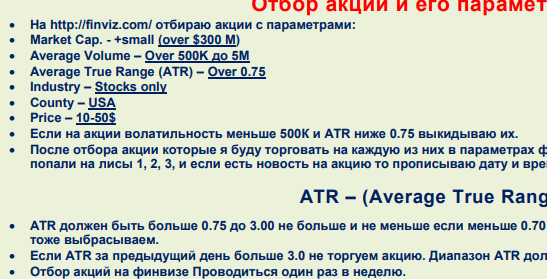

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

( Читать дальше )

Объясните дилетанту: хеджирование.

- 25 сентября 2019, 00:50

- |

Почему я до сих пор не сделал публичный портфель российских акций?

- 25 сентября 2019, 00:20

- |

Пост из канала: t.me/intrinsic_value/

Многие у меня спрашивают, когда же я начну вести портфель именно из российских акций. Я понимаю, что я обещал, но с того момента всякое желание выполнять это обещание отпало. Постараюсь объяснить причины.

Посмотрите, пожалуйста, график, прикрепленный к посту. Как мы можем видеть, за последние 10 лет в США лучше всего себя показывали сектора IT и consumer discretionary (индустрия, специализирующаяся на товарах НЕ первой необходимости). Я уверен, схожую динамику мы увидим и на прочих рынках в мире. Теперь посмотрим на состав [нашего индекса](https://equity.today/indeks-mmvb.html). Как много публичных компаний из этих секторов у нас есть? Яндекс? Что еще?..

Дело в том, что IT и consumer discretionary – это индустрии опережающего развития. Компании в этих секторах быстро растут. Инвесторы обычно склонны ошибаться в оценках перспектив роста таких компаний, занижая их. То есть, возникает неэффективность, на которой можно заработать. А что у нас? Наши компании в основном попадают в сектора energy и materials, что на самом деле одно и то же – cyclicals. Дело в том, что цены на вообще все commodities на мировом рынке положительно коррелированы (нефть, уголь, металлы, фосфаты и даже алмазы). То есть, все акции «кротов» и бурильщиков двигаются в плюс-минус одном направлении. Но проблема даже не в невозможности диверсифицироваться по индустриям, а в сущности традиционных индустрий. Все эту сущность хорошо понимают. Инвесторы знают, как оценивать шахты, металлургические заводы и банки. Рост акций в этих индустриях происходит из-за 1) цен на commodities (непрогнозируются) 2) решений по дивидендам и buy back’ам (непрогнозируются), а не из-за бизнеса, который бы рос быстрее ожиданий.

( Читать дальше )

Система BWS: 24 сентября худший день 2019 года

- 24 сентября 2019, 20:47

- |

Система BWS: 24 сентября худший день 2019 года

Я торгую по системе BWS уже довольно давно и могу сказать, что сегодняшний день является худшим днем 2019 года. Очень высока вероятность, что рынок продолжит падение.

Ниже я хочу поделиться с вами тем, как я определяю для себя то, что вероятность снижения рынка превышает вероятность его роста. Прежде чем перейти к описанию своего алгоритма, хочу сделать одно очень важное замечание: разумеется, предсказать движение рынка со 100% вероятностью невозможно, но, тем не менее, бывают определенные моменты времени, когда движения рынка в одном из направлений более вероятно, чем в другом. Именно в такое время и нужно осуществлять сделки.

Хочу поделить с вами голой статистикой, а выводы пусть каждый сделает сам. В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с

( Читать дальше )

Калькулятор доходности облигаций. Ничего кроме пользы.

- 24 сентября 2019, 20:28

- |

Решил систематизировать материал по расчету доходности облигаций, чтобы другим проще было считать.

Итак начнем.

Первое что нам может пригодится, это калькулятор на сайте мосбиржи, лично мне он не особо помогает, но общие цифры для быстрого анализа дает: https://www.moex.com/ru/bondization/calc

Второе, это сайт финама, на котором можно посмотреть в очень удобном виде всю информацию по выпуску. Обращайте внимание на проспект эмиссии, особенно в части возможных оферт: bonds.finam.ru/issue/info/

Третье, это опять сайт мосбиржи, и несколько калькуляторов в екселе: https://www.moex.com/s606

Четвертое, это формулы по которым мосбиржа транслирует данные, все формулы можно достаточно легко посчитать при помощи программы Mathcad, и перевести в ексель (файл PDF начнет загружаться автоматически): http://fs.moex.com/files/6908/

Пятое, это замечательный автор Буренин А.Н. и его книга: Рынок ценных бумаг и производных финансовых инструментов. Автор коротко дает характеристику инструмента на бирже и формулы. Или этот задачник: Буренин А.Н. — Задачи с решениями по рынку ценных бумаг (Теория и практика финансового рынка) — 2008

( Читать дальше )

Сорок одна неудобная правда об «Экономике зелёной энергетики»

- 24 сентября 2019, 19:08

- |

Неделя не проходит без того, чтобы какой-нибудь мэр, губернатор, политик или ученый не попытался объявить о том, что в будущем энергетика будет полностью основана на энергии ветра, либо солнечной энергии и батареях и освобождена от «бремени» углеводородов, которые являются топливом на протяжении веков. Вне зависимости от мнения о том, нужна ли энергетическая «трансформация» или почему она необходима, физика и экономика энергии в сочетании с проблемами масштабирования ясно дают понять, что в обозримом будущем нет никакой возможности перейти на радикально «новую энергетическую экономику».

Билл Гейтс сказал, что когда дело доходит до понимания энергетических реалий, «нужно привнести в проблему математику». Он прав. Я так и сделал в своем недавнем отчете Манхэттенского института «Экономика новой энергетики: упражнения в магическом мышлении».

( Читать дальше )

Мои ошибки в начале инвестирования. НЕ ПОВТОРЯТЬ!

- 24 сентября 2019, 17:58

- |

Здравствуйте друзья!

Сегодня я хочу поделиться с вами своим личным опытом инвестирования на начальном этапе. Расскажу Вам о некоторых своих ошибках. Возможно, это поможет вам сберечь ваши деньги и время. Я инвестирую уже очень давно. Вкладываю деньги через российского брокера ВТБ и через американского Interactive Brokers.

Мой портфель российских акций вы можете посмотреть в этом ролике:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал