Избранное трейдера Алексей Севастьянов

Хороший и плохой портфель. Портфели созданы

- 27 марта 2018, 16:21

- |

Сегодня завершил опрос по эксперименту создания хорошего и плохого портфеля.

Коротко об эксперименте.

Вам предлагалось выбрать из акций, входящих в индекс Московской биржи, отдельно плохие акции, это те акции, которые отвечающий не купил бы в этом году и считает, что они в этом году расти не будут. И отдельно, респонденты, выбирали хорошие акции, те которые по их мнению, будут расти в 2018 году лучше всех. Исходя из ответов я составил 2 портфеля, один с 10 худшими акциями, которые вы выбрали, а второй с 10 лучшими. Далее, мы будем наблюдать за развитием этих портфелей и ориентировочно, в конце декабря подведем результаты. Будет ли, выбранный нами, «Хороший портфель» лучше «Плохого»

Результаты.

Всего за 3 дня проголосовало 212 участников. Оба портфеля составлены.

Ссылка на составленный, хороший портфель

Ссылка на составленный, плохой портфель

Ссылка на полные результаты голосования

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 16 )

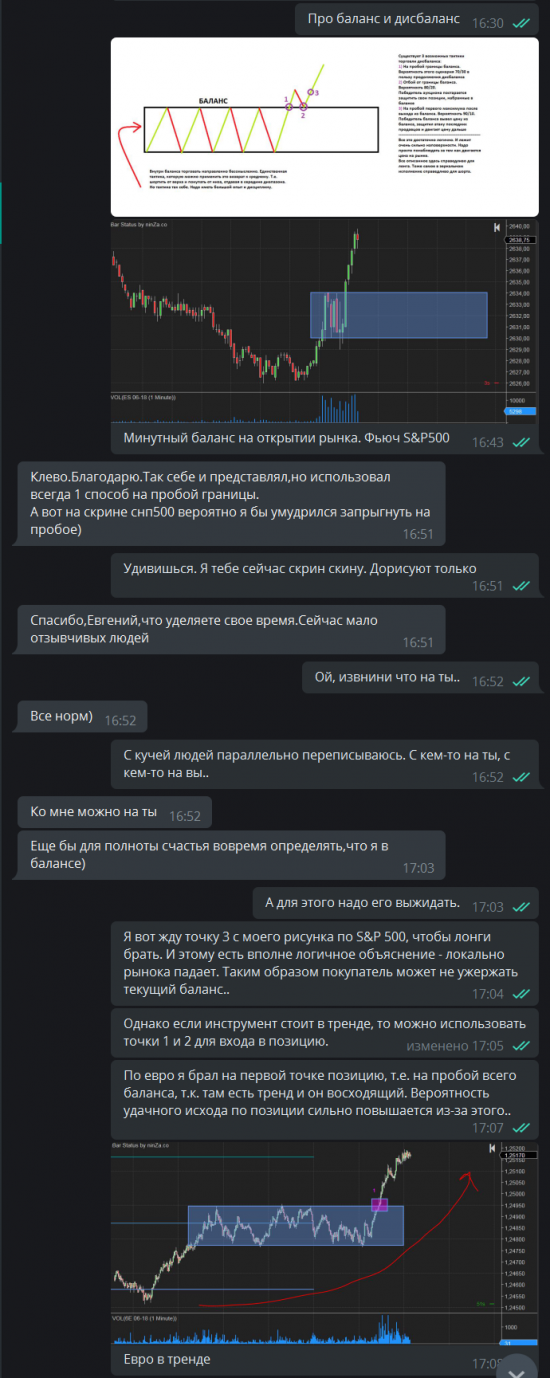

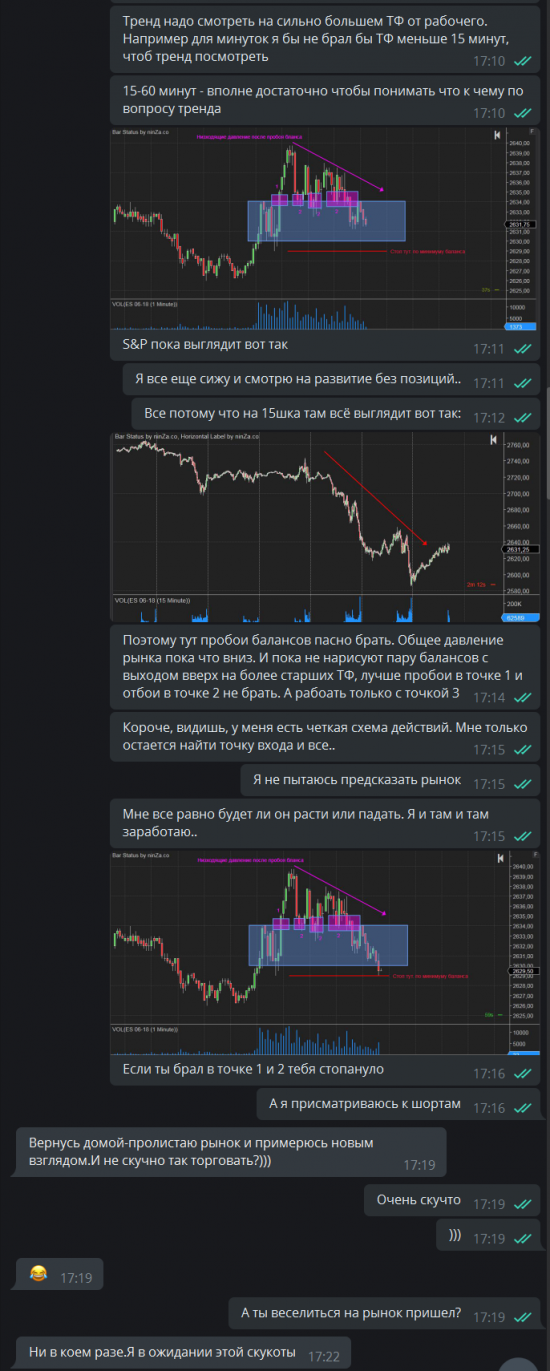

Про балансы, дисбалансы и граали!

- 26 марта 2018, 18:57

- |

( Читать дальше )

Дверь в Эльдорадо открывается на рассвете...

- 26 марта 2018, 04:45

- |

( Читать дальше )

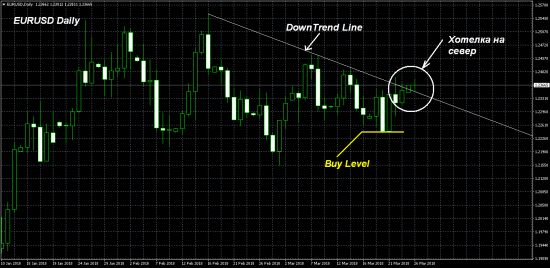

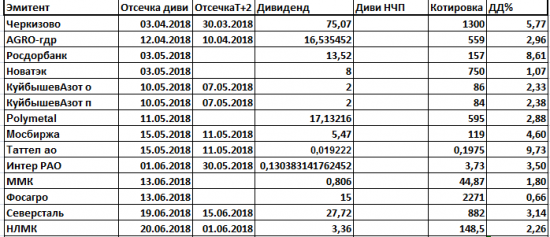

Дивиденды2018.Котировки и ДД

- 25 марта 2018, 18:44

- |

В мае много переносов рабочих дней в связи с праздниками, поэтому данные отсечек по Т+2 уточню в соответствии с рабочими днями Мосбиржи. Выложу в следующей таблице.

Росдорбанк: дивиденды не плохой ДД, но нет торгов совершенно

Таттел: ДД хорошая, но эмитент глубоуоэшелонированный, набрать пакет без значительного роста котировок сложно. Моя средняя 0,16 рубля и я не знаю, удастся или нет добрать ещё по приемлемым ценам. Котировки уже выше, чем под ДД10%.

На проливах продолжаю набирать АФК Система. Котировки лежат в пределах 10% годовой ДД.

Мой основной принцип набора эмитентов под дивиденды- это желание мажоритарного акционера выплачивать их.

На прошлой неделе сложилась интересная ситуация, которая укрепила мою уверенность в правильности этого тезиса.

Давайте посмотрим графики котировок двух эмитентов:

( Читать дальше )

Нужна ли трейдеру жена?

- 25 марта 2018, 11:46

- |

Он живет в квартире, которую получил в наследство от мамы и папы, то есть платит только ЖКХ, и свободен от взносов за ипотеку или платежей за съем жилплощади. Этот мужчина сравнительно молод, ему 30-35 лет. Он работает на на более менее неплохой должности в какой-то серьезной и стабильной организации, и ему вроде не надо беспокоиться, что его уволят в ближайшее время. Он лижет задницу начальству и у него есть перспективы карьерного роста. В настоящее время получает 50-65 тыр. зарплаты (чистыми)

У этого смерда есть жена. Она как бы не работает. Она полностью заботится о нем: ведь у него такая важное дело- приносить в клювике в дом деньги. Возможно, через несколько лет он будет зарабатывать целых 100 тыс. в месяц, а то и все 150 тысяч.

Поэтому ему нужны каждый день отглаженные рубашки, вкусная еда, комфорт, уют и все такое. Жена ходит в магазины за продуктами, готовит, подает на стол, забирает тарелки, моет посуду и делает уборку.

( Читать дальше )

Где жить трейдеру. Сочи или Москва?

- 23 марта 2018, 14:48

- |

Решил переехать из унылого Саратова в лучезарный Сочи. Свои мысли по этому поводу запилил на видео.

( Читать дальше )

Гранд-Книга Владимира Павловича Гусева

- 22 марта 2018, 12:08

- |

Книге 5++ по пятибалльной.

остальная рецензия стёрта ввиду хамства

Спасибо всем высказавшимся кроме хамов, конечно

Закрытие ИИС с бумагами. Сбер. Окончание.

- 21 марта 2018, 17:17

- |

Съездил на Якиманку, написал заяву. ИИС закрыли и все бабки с него вывели мне на расчетный счет за 1 день (чем удивили).

Но ИИС не закрывался ещё неделю — выводили зависшие бумаги с депозитарного счета ИИС.

Потом, когда они исчезли в Квике, поехал в депозитарий на Вавилова, 19.

Написал ещё одно заявление и забашлял 500 рэ комиссии.

Ещё через 4 дня бумаги появились на обычном (не ИИС) брокерском счете, а на ИИС наконец то появился статус «Закрыт».

Вот и вся эпопея.

То есть схема немного муторная, но работает.

И весь геморрой — из-за сраной пачечки бумажек ТКЗ, коих у меня случайно завалялось всего-то на 3 тыщи рублей.

Теперь получаю вычет по ИИС сразу за три года (да, оказывается так можно).

Индикатор : Реверсивный разворот

- 19 марта 2018, 18:33

- |

Находит на графике свечную формацию Реверсивный разворот.

#Revers.Показывает паттерн «Реверсивный разворот»

def bSignalUp = high[1]>high[2] and close[1]>high[2] and open>high[1] and close<close[1];

def bSignalDown = high[1]<high[2] and close[1]<low[2] and open<low[1] and close>close[1];

plot up = if bSignalUp then high else double.NaN;

plot down = if bSignalDown then high else double.NaN;

up.SetPaintingStrategy(paintingStrategy.BOOLEAN_ARROW_down);

down.SetPaintingStrategy(paintingStrategy.BOOLEAN_ARROW_up);

up.setDefaultColor(color.LIGHT_red);

down.setDefaultColor(color.LIGHT_green);

Полная библиотека полезных индикаторов для NYSE (Ccылка)

Алгоритмизация трейдинга

- 19 марта 2018, 17:50

- |

Приветствую!

В данной статье хотелось бы рассказать о недавнем опыте процесса алгоритмизации ручной торговли.

Немного предыстории. Пришел человек с желанием сделать робота из серии, имею желание, но не имею возможности (не могу программировать). Ну это довольно распространенное явление. Суть алгоритма не такая и сложная для трейдера, НО обьяснить программисту, который не имеет опыта трейдинга — довольно таки сложно, имхо.

Собственно обычно, даже «гури» рынка, не всегда могут обьяснить принцип своей торговой системы (ну кроме великих обучателей, которые легко могут обьяснить что покупать нужно дешевле, а продавать дороже!)

С чего же начинать процесс описания системы, в таком случае?

Как мне кажется, необходимо следовать простым правилам

1 не врать самому себе (если данный алгоритм не приносит в ручной торговле 50% в месяц, естественно цифра условная, то и после алгоритмизации не стоит ожидать большого профита)

Лично для меня это самый важный пункт в процессе алгоритмизации.

2 Делать для себя заметки, максимально детализируя принцип принятия решения о входе.

Помимо того, что мы рисуем индикаторы и каналы, на которые ориентируемся в торговле, всегда присутствует множество факторов, особенно если трейдинг активный, внутредневной. Это и время в которое мы торгуем и не торгуем, личные ощущения (ну например цена слишком сильно выросла или слишком сильно упала для данного инструмента и мы приняли решение «ловить падающий нож»), новости, «коррелируемые тикеры (ну например нефть подросла, бакс упал и мы решили срочно пора покупать ртс), плотность в стакане (возможно), накопление кластера (»аля volfix"), усреднение убытка (желание не закрывать своего лося, а тянуть неизбежное) и тд и тп. Реально лучше описывать абсолютно все детали. Чисто теоретически алгоритмизировать можно практически все, от слов, все покупали и я решил купить.

3 Описать личный мани и риск менеджмент (если такой имеется)

После этих довольно не сложных шагов уже начнется выжимка алгоритма. Тут есть два пути. Первый — это все описанное абсолютно все, реализовать, и потом методом проб и ошибок отсекать то, что делает результат только хуже (так как анализом уже совершенных сделок, редко какой трейдер занимается). Второй же путь обратный, начинать реализацию от основного сигнала, и в дальнейшем наращивать дополнительные условия (удобнее всего делать в виде настроек, для того чтобы было проще ту или иную настройку вкл/выкл).

Естественно в дальнейшем будет огромное количество изменений и дополнений в алгоритме потому тут или уж нанимать постоянного программиста себе или упереться и научиться самому(правильнее имхо)

Цель, автоматизации алгоритма, не всегда сводится к тому, что робот торгует, а я кайфую на островах. Нет, это абсолютно не так, и если перестать анализировать рынок то довольно быстро упираемся в отсутствии идей трейдинга. Чаще всего сталкиваюсь с тем, что вроде бы у человека есть алгоритм, но это по большей части «теоретический трейдинг», то есть когда основной заработок только в теории. Далее после алгоритмизации и анализа результата сводится или к разочарованию (что тоже не плохо, ведь лучше разочароваться так, чем после слива денег) или к более правильному выходу — совершенствованию системы, в плоть до полного отказа от первоначального алгоритма и рождению нечто нового!

Понятно что в случае с совершенствованием системы, процесс бесконечен, но что делать если разочаровались в алгоритме? Хоть и субьективно, но все же, по моему опыту, большинство трейдеров просто уходят с рынка, после разочарования. Единственно что могу посоветовать — делайте перерывы в торговле с изучением нового для себя, новый софт, новые «индикаторы», новые методы и тд.

Теперь к конкретному примеру, с которым ко мне пришел человек. Суть в двух словах — ловить импульс рынка, выходить когда встретили сопротивление (объемы накопленные в кластерах) или по стопу. Конечно это упрощенное изложение, но не могу же чужие секреты расскрывать (хоть секретов и нет, но все же не этичненько)

В целом для внутредневного трейдинга алгоритм довольно нормальный. Не топчик, но как к минимум потенциально интересный. На данном этапе осталось только управление размером позиции доделать и будет уже интереснее результаты, но пока что дела обстоят так:

Тут результаты по rih

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал