Избранное трейдера Алексей Севастьянов

Риск менеджмент. Когда можно увеличивать размер позиции? Когда нельзя?

- 23 мая 2016, 00:10

- |

Что бы выяснить. Когда можно увеличивать размер позиции. Разберем условную стратегию. Стратегию монетки (как в простой задачке по теории вероятности, подкидывание монетки). Имеем показатели: соотношение прибыльных сделок к убыточных равно 1:1. Примем прибыльную сделку за 1, а убыточную за 0. В теории имеем, что за 10 сделок мы получим вот такую последовательность сделок:

1) 1010101010

Дело в том. Что на практике так редко бывает. Вместо этой последовательности, можем получить и вот такие:

2) 1110110000

3) 0001001111

Предположим. Что за сделку мы имеем прибыль равный 1, убыток равный -1.

Мы сделали 5 сделок. Нам выпала 2-ая последовательность. И мы на счете имеем уже прибыль, равную трем. Что будет, если мы увеличим размер позиции в два раза? Последующие 5 сделок принесут нам минус шесть. И итогом получим минус три убытка. Вместо нуля для данной стратегии. Когда чаще всего увеличивают позиции? Когда на счете мы уже имеем деньги. На простом примере видим. Как такой подход создаст убыток по стратегии в целом.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 30 )

Сколько нужно вложить денег в акции, что бы получать по дивидендам нужную мне сумму?

- 21 мая 2016, 18:13

- |

Итак сколько мне нужно на жизнь? По моим расходам я буду доволен на текущей момент 50т.р. в месяц (600 т.р в год). В моем городе это считается хорошей заплатой.

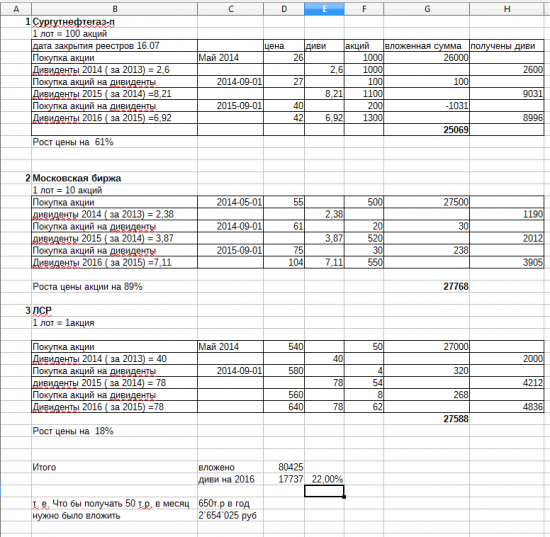

10 акций мне было лень считать. Взял всего 3. (2 из них есть в моем портфеле, еще одна возможно будет).

1. Сургутнефтегаз-преф

2. Московская биржа

3. ЛСР

Как видите Не самые высокодивидентные акции.

Условия:

Покупка акций в мае 2014 года.

Получение дивидендов до сентября месяца и сразу на их сумму докупка акций.

получилась вот такая табличка. (возможно не совсем понятно, но цифры видно)

Итог: что бы получить в 2016 году 600т.р. нужно было вложить в акции 2,65млн.руб.

за 2016 год я бы заработал на дивах уже 22% годовых (от вложенной суммы) только в текущем году.

+ стоимость депо в акциях по текущим ценам = 3.95млн.руб

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Сделали раздел "поступление дивидендов"

- 20 мая 2016, 10:25

- |

Тыкаем сюда:

Потом вниз скроллим до сюда:

Найти эту ветку можно тут:

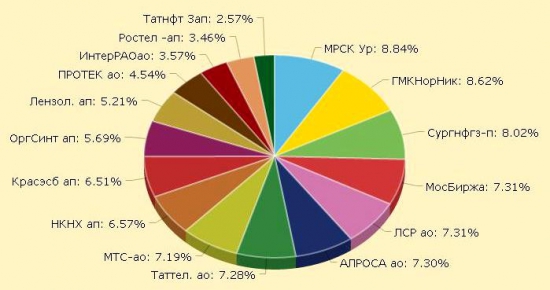

Анализ портфеля

- 19 мая 2016, 16:47

- |

На данный момент портфель такой

Итого примерно +3,5%

Жду начисление дивов по Мосбирже, НКНХ, ОргСинтезу, ТатТелекому и восстановления цены. По НКНХ и ОргСинтезу наверно будет не скоро.

Возникла идея продавать акции на пике за пару дней перед отсечкой. Если эмитент не перспективен – не нужно долго ждать выход из акций. Если перспективен – подбирать сразу после дивидендного гэпа. ЛСР за месяц еще не восстановилась после дивотсечки. Зато у МосБиржи даже не было див.гэпа. Сразу видно, кто перспективен.

Регулярно пропускаю ракеты и пытаюсь ухватить их за хвост. Из портфеля это МРСК Урала, КрасноярскЭнергосбыт, Протек. Добирал на следующий день после выхода новостей и получалась высокая цена. В МГТС даж не заходил

Сегодня повезло прокатиться на ЛенЗолото ап.

Возможно есть способ предсказывать такие ракеты заранее.

Дивидендная система инвестирования Ларисы Морозовой

- 19 мая 2016, 16:30

- |

Покупка акций компаний, которые платят супер-дивиденды. Главное, — определить, почему компании платят супер-дивиденды и будут ли они платить эти дивиденды в дальнейшем. Для этого надо понять желание мажоритария платить дивиденды. Надо отметить, что вся система инвестиций Ларисы Викторовны построена на логике и здравом смысле.

Причины эти можно классифицировать:

- необходимость пополнения госбюджета (Газпром)

- необходимость пополнения бюджета субъекта (Татнефть, Алроса)

- желание иностранного мажоритария получить профит от дочки

- смена собственника, желание мажоритария заплатить по долгам за счет дивидендных выплат

- скупка акций менеджментом

- резкий рост чистой прибыли

- желание материнской компании получить прибыль от дочерних обществ

В реальности причин может быть много, Лариса Викторовна выделяет особо эти. Причины и желание платить дивиденды должны быть перманентными, а не одноразовыми. Если возникает уверенность, что мажоритарий больше не захочет платить хорошие дивиденды, то такую акцию можно продать сразу после отсеки (например, Новосибирскэнергосбыт).

( Читать дальше )

Макро подкаст для серьезных трейдеров

- 19 мая 2016, 14:41

- |

http://www.macrovoices.com/166-richard-duncan

( Читать дальше )

Чтобы хорошо жить, надо хорошо кушать!

- 19 мая 2016, 12:53

- |

Сотни и сотни пацанов купили Газпром, с целью проехаться на собрании СД Газпрома!

Чем же вы думали, пацанье!?? Похоже, сраками! Собрание директоров Газпрома- это собрание власти капитала.

Их задача- заставлять смердов работать, поэтому кормить деньгами они никого не собирались кроме себя родных. И потом, у Миллера и K

есть свои родные и знакомые, наконец дети! Сегодня они очередной раз на мульены рублей обобрали нищебродов, которые держали пальчики крестиком))))! У них же отпуска намечаются! ))) Вот власть капитала и полетит за ваши деньги на курорты! Это я каждый май такое разводилово наблюдаю!!!!!

Потом на СЛ появляются очередные посты- ушел на завод, продал квартиру, поставил все на Протек- когда же вы, смерды, научитесь думать не сраками, а головой?!!!

( Читать дальше )

Как я продал машину и квартиру, чтобы вложиться в акции

- 18 мая 2016, 13:11

- |

И вот я купил квартиру, с капитала осталось только 600 тысяч, на тот момент 20 тысяч долларов. Поскольку привык к совсем другим оборотам, то решил, что это вообще не деньги, смысла их оставлять в рынке нет, и купил машину «чисто на сдачу».

Я быстро понял, что с одной зарплаты много не накопишь, стал квартиру сдавать и перебрался к родственникам. И тут рухнул рынок аренды, выросла коммуналка.

Что я имею в итоге: машину через 2 года я продал за ненадобностью за копейки. Самое смешное, что заказывал из Германии и платил в евро, потерял 10 тысяч евро за 10 тысяч км пробега — как вам такая альтернатива такси? Казалось бы, это была бы самая идиотская покупка в моей жизни. Но нет. Самая идиотская — это покупка квартиры. Сейчас я продаю ее с убытком в рублях. Почему? Да потому что в рублях за минусом коммуналки ее срок окупаемости от аренды — 20 лет, а баксах — я сдохну от старости быстрее. Я оказался тем последним лохом в долгосрочной цепочке лохов, которые покупали недвижимость. Эта покупка никогда не отобьется. Мне казалось, что раз квартиры подешевели в 1,5 раза к 2008 году в баксах, то это достаточно дешево — как подешевели, так и отрастут.

( Читать дальше )

Навязанные услуги сотовых операторов. Инвесторы и клиенты по разные стороны.

- 18 мая 2016, 10:24

- |

Интернет

Так как сейчас люди стали чаще пользоваться различными мессенджерами, нежели смсками, мобильные операторы решили изменить свой взгляд на эту статью ваших расходов. Взять, к примеру, «Мегафон». С недавних пор он стал очень настойчиво подсовывать рекламу своего мобильного интернета своим же абонентам. К примеру, заходите вы с его помощью на какой-то сайт, но в окне вместо нужного веб-ресурса вылезает ваш личный кабинет в «Мегафон» с разными пакетами мобильного интернета. Вода камень точит.

Пакеты

Как думаете, почему в последнее время все сотовые операторы воспылали такой неземной любовью к пакетным тарифам? Все просто: они приносят компании хорошие деньги за счет абонентов. Покупая пакет услуг, вы гарантировано за что-нибудь переплатите. К примеру, вам понравилось, что тариф предусматривает 3 гигабайта трафика, для вас как раз то, что нужно. Однако, не забывайте, что в пакет также войдут бесплатные звонки в 1000 минут и 500 смс. На деле же вы, наверняка, воспользуетесь не более, чем 500 минутами, и 150 смс, и даже интернет далеко не всегда используется до конца. Иными словами, вы так или иначе покупаете лишние услуги, которыми не пользуетесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал