Избранное трейдера Ирина Мс

Уведомление ИФНС о счете у зарубежного брокера. Новая редакция закона о Валютном регулировании и валютном контроле.

- 07 августа 2019, 14:55

- |

Согласно

Федеральному закону от 02.08.2019 № 265-ФЗ «О внесении изменений в Федеральный закон „О валютном регулировании и валютном контроле“ в части либерализации ограничений на совершение валютных операций резидентами с использованием счетов (вкладов), открытых в банках, расположенных за пределами территории Российской Федерации, и репатриации денежных средств» (ссылка на ФЗ)

с 01-01-2021 (см. ст. 12, 26 и др. 173-ФЗ «О Валютном регулировании и и валютном контроле» с изм. внесенными 02.08.2019 г.), дополнительно к налоговой декларации и уплате НДФЛ нам теперь придется еще подать уведомлении об открытии счета у зарубежного брокера и ежегодно подавать отчет о движении денежных средств по нему, по аналогии с банковским счетом в иностранном банке, а также уведомить ИФНС при закрытии счета. Еще одно увлекательное занятие от нашего правительства, чтобы не скучали. Подача 3-НДФЛ и уплата налога не освобождает от этих обязанностей. Про «либерализацию ограничений» в названии ФЗ, вносящего изменения, было смешно, да :) Будьте в курсе, готовьтесь заранее.

( Читать дальше )

- комментировать

- ★93

- Комментарии ( 59 )

Хороший пенсионный калькулятор в Google Таблице, или как я посчитал, что смогу уйти на "пенсию" в 43!

- 07 августа 2019, 14:28

- |

Я уже тут публиковал полезную табличку для индекса Мосбиржи и описал, почему я адепт инвестирования в индекс, но не в ETF на индекс:

https://smart-lab.ru/blog/553359.php — пост неожиданно оказался популярным, пилю продолжение.

Я написал, что мне 30, и я уже как год живу по плану, по которому пассивный доход от портфеля примерно в 43 года должен будет сравняться с обычными тратами на жизнь.

В среднем я откладываю 40% от дохода, привык жить аскетично, но не до сумасшествия.

Если описывать все базовые подробности, то получится очень длинно, поэтому просто оставлю ссылку на канал: https://t.me/Finindie (если не открывается, вбейте в поиск в Telegram: @Finindie)

Ну а этот пост о ещё одной суперполезной гугл-табличке — Пенсионном калькуляторе.

Калькулятор не мой, вся информация о копирайте есть в самой таблице, а я им пользовался для расчётов и перевел на русский для вас.

https://docs.google.com/spreadsheets/d/1xviatwXw1F5OHvrqhx22cbMdSkYTvES7WTeE4uDDPsg/edit?usp=sharing

Пользоваться несложно, если разобраться. Открыв по ссылке, первым делом надо сохранить себе копию («Файл» -> «Сделать копию») и уже свою копию редактировать.

( Читать дальше )

Python в помощь тестированию структурных продуктов

- 06 августа 2019, 15:29

- |

Воодушевлённый статьёй с рекламой структурных продуктов на Хабре, адаптировал python-скрипт для их самостоятельного тестирования. Основная идея в том, что подобные продукты предлагают 100% защиту капитала. А учитывая 10 лет бычьего рынка, исторические показатели подобных продуктов одурманивают безрисковым раем.

Скрипт подойдёт для быстрого и понятного тестирования своих портфелей с ребалансировкой в разные периоды. Ну а кому-то данный инструмент может пригодиться для самостоятельного построения подобных стратегий. Их наипростейшей формы. Однако брокеры пишут, что это не каждому под силу.

Код выложен в GitHub в виде Jupyter-блокнота. Поехали!

( Читать дальше )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

Какой может быть следующая рецессия?

- 04 августа 2019, 10:13

- |

Несомненно — это конец цикла.

Стало ясно, что современная модель экономики не может существовать при ставках выше 0.

Почти невероятно, но ФРС снизил ставку на рекордно низкой безработице и рынке на хаях!

Что же такое видит ФРС?

Вероятно это те показатели, которые входят в индикатор бычьего/медвежьего рынка от Goldman Sachs

Включает в себя: безработицу, производство, инфляцию, спреды доходностей гособлигаций и индикатор P/E Шиллера.

Можно регулярно смотреть здесь.

Очевидно, что один из самых крупных банков в мире оценивает текущую ситуацию как близкую к окончанию цикла.

Что бывает после первого снижения ставки, когда рынок был как сейчас?

Известно о четырех таких случаях: 1973, 1998, 2001, 2007

( Читать дальше )

Ассет алокейшн: начало (памятка новичкам)

- 02 августа 2019, 12:31

- |

Глава из моей книжечки — немного банальной вечнозеленой правды. Кому нужно про сложное и чтобы денег быстро, см. мой весенний цикл про алгошки. Здесь же: не сложное, для всех, не ахти какое доходное, зато надежно и переживет все остальное.

------///------

Если бы у человека в жизни был только один урок, который он услышит про инвестиции, это должен быть урок по ассет алокейшн (по-русски — распределение активов). Любая другая тема устареет.

Научим трейдить по тренду – через пару лет на рынке кончатся тренды. Научим отбирать хорошие акции – через двадцать лет окажемся в другом мире, где акции, отобранные по этой науке, окажутся уже не хорошие.

Но обратите внимание, тема с отбором акций по фундаментальным характеристикам скорее всего переживет конкретную торговую систему. Хотя вторая тема явно доходнее.

Вообще, на рынке действует неформальное правило: чем доходнее игра, тем она короче по времени.

( Читать дальше )

Бэнкинг по-русски: «Бумажный» НДС. Все, что вы не знали и боялись спросить (c)

- 01 августа 2019, 13:38

- |

Автор Кирилл Соппа , эксперт по налоговой оптимизации, налоговый консультант.

Очень часто приходится профессиональным налоговым юристам и консультантам сталкиваться с мнением, что они просто не понимают сложных схем продавцов «бумажного» НДС и поэтому не рекомендуют его применять. Ситуация как раз обратная, мы слишком хорошо понимаем (не все, конечно же, но большинство) всю внутреннюю «кухню» «бумажного» НДС. И именно поэтому не рекомендуем с ним связываться.

Налоговый эксперт Кирилл Соппа на своем канале в «Яндекс.Толк» представил разбор всех мифов и вопросов, касающихся схем по оптимизации НДС. Статья получилась большая, потому что мифов распространяется много. В связи с этим в начале в форме оглавления приведен список вопросов, которые разбираются в статье. Можно читать только то, что интересно, но лучше все же по порядку.

- Почему НДС законно не оптимизируется в отличие от налога на прибыль, хотя принцип расчета у них вроде бы одинаковый — доходы минус расходы умножить на ставку — просто при расчете НДС не все расходы учитываются (только НДСные)?

- Как работает АСК НДС-2? Почему из-за нее невозможно оптимизировать НДС?

- Каким образом несмотря на работу АСК НДС-2 продолжают продавать «бумажный» НДС? «Обнальщики» придумали схему обхода АСК НДС-2?

- Почему сейчас «бумажный» НДС продается отдельно от кэша? Это делает схему безопасной?

- Что за различные законные схемы оптимизации НДС, которые продают на семинарах популярные налоговые консультанты?

- Продавцы «бумажного» НДС предлагают купить вычеты, которые не создают разрывов в АСК НДС-2. Якобы есть компании, у которых есть входящий НДС, но он им не нужен. Это правда?

- Продавцы «бумажного» НДС продают некий «экспортный» НДС, который тоже не формирует разрывов по АСК НДС-2. Его можно безопасно покупать?

- Реально ли вообще купить настоящие вычеты у продавцов «бумажного» НДС? Есть ли способы отделить реальные вычеты от искусственного «бумажного» НДС?

- Что будет если купить искусственный «бумажный» НДС?

- Пример реального кейса, когда мы по заказу клиента разбирали предложение продавца «бумажного» НДС.

( Читать дальше )

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

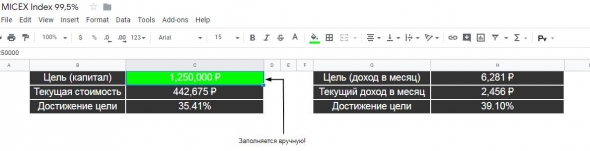

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал