Избранное трейдера Игорь Денисов

Взлёт акций Лензолото на 65%, урок с Центральным телеграфом не был усвоен!?

- 08 июня 2021, 18:41

- |

В прошлую пятницу обыкновенные и привилегированные акции Лензолото выросли более чем на 40% на рекомендации дивидендов.

Совет директоров Лензолото рекомендовал дивиденды за 2020 г. в размере 15219,50 руб. на одну обыкновенную акцию и 3699,27 руб. на «префы». Текущая дивидендная доходность по всем акциям составляет больше 40%. Дата закрытия реестра для получения дивидендов назначена 13 июля 2021 г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 23 )

Mail- безнадёжен?

- 08 июня 2021, 10:47

- |

Много вопросов получаю по Mail.

Сегодня разбор именно этого инструмента🔥

Mail Group — это холдинговая компания, объединяющую крупнейшие онлайн активы. В портфеле около 100 проектов, включая социальные сети “В контакте”, “Одноклассники”, несколько игровых платформ. Также компания владеет сервисом онлайн заказа такси «Ситимобил», каршерингом YouDrice и платформой доставки еды “Delivery Club”. Кроме этого, Mail является совладельцем Aliexpress Russia (15%), владеет несколькими платформами онлайн образования, предоставляет облачные сервисы и аналитику данных.

В начале года компания объявила о создании совместной финтех-компании с ANT Group (Alibaba). Другими словами, речь идет о создании в России структуры по технологиям и по аналогу ANT Group — крупнейшей в Азии финтех-платформе.

Выручка компании генерируется из 3-х основных источников: реклама (39%), игровое подразделение (33%) и выручка от внутренних продаж в соцсетях (18%). Остаток выручки формируют новые-бизнес проекты группы. В целом, Mail Group по диверсификации портфеля активов и охвату свой деятельности даже превосходит Яндекс, чего не скажешь о котировках компании.

( Читать дальше )

"Металлурги «нахлобучили» государство на 100 млрд руб." - Белоусов

- 31 мая 2021, 09:58

- |

«Я говорил некоторым из них: «Ребят, я сейчас даже не буду думать, как с вас снять [эти деньги] — такой налог, сякой, через НДПИ. Единственное, ценник вот (100 млрд руб.)»

«У нас рынок свободный, но государство имеет все возможности установить налоги таким образом, чтобы то, что они получили, у них забрать. Это, я думаю, мы сделаем»

«Было бы странно, если бы мы своими действиями помогали нашим конкурентам [из других стран] делать то, что они собираются, собирая аргументы. Поэтому, я думаю, что экспортные пошлины — это крайний случай»

www.rbc.ru/business/31/05/2021/60b3dc129a7947f1cbf45323?from=from_main_1

Ключевая ставка против инфляции

- 24 мая 2021, 10:56

- |

Для этого мы посмотрим на:

- причины инфляции;

- доходы и расходы населения.

Причины инфляции

Я выделил 4 основных причины ускорения инфляции в России.

1. Рост мировых цен на сырье и продовольствие из-за дефицита предложения.

Мировые цены на сырьевые активы и продовольствие растут. Основная причина — это высокий спрос и нехватка предложения, которое пока что не может догнать спрос, т.к. сохраняются проблемы в производственных и логистических цепочках.

Как изменились цены на сырьевые товары за последние 12 месяцев:

- древесина — 265%

- нефть (West Texas) — 210%

- бензин — 172%

- нефть (Brent) — 163%

- мазут — 107%

- кукуруза — 84%

- медь — 83%

- соя — 82%

- серебро — 65%

- сахар — 59%

- хлопок — 54%

- природный газ — 43%

- платина — 42%

- палладий — 32%

- пшеница и кофе — 13%

( Читать дальше )

📉Банк Траст продает 1,18 трлн акций ВТБ в ходе ускоренного букбилдинга

- 18 мая 2021, 19:37

- |

Всего в обращении 12,96 трлн. То есть продается 9% акций банка.

Стоимость сделки по рынку составляет 54,7 млрд рублей.

Теперь нам очевидно, почему ВТБ чувствовал себя хуже рынка последние пару недель — продавали инсайдеры.

В частности сегодня на растущем рынке, акции ВТБ упали еще на 2% без каких-либо логических причин

Новость вышла после закрытия рынка, после её выхода на вечерней сессии акции падают на 1,5%.

Ситуация напоминает мне события которые были много лет назад.

Тоже была продажа в ВТБ, никто не понимал почему, потом вышла новость про допэмиссию кажется при закрытом рынке.

Гэпнули вниз процентов на 5% и дальше инсайдер начал крыть шорты.

Как предсказывать наш рынок с точностью 78%

- 15 мая 2021, 22:59

- |

Запоминай рецепт:

1. Утром в 9:50 включаешь комп.

2. Смотришь изменение фьюча сипы с 18:45 предыдущего дня.

3. Если фьюч вырос, пишешь пост — Российский рынок отроется ростом.

4. Если фьюч упал, пишешь пост — Российский рынок откроется снижением.

5. Если фьюч не изменился, ничего не пишешь.

Всё. Ты стал гуру. Твои предсказания сбудутся с точностью 72%78%*

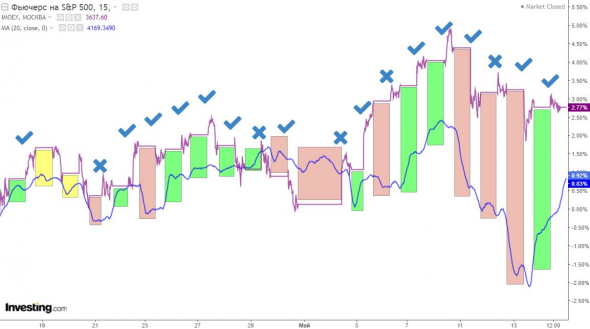

Не веришь? Посмотри на график:

Зеленые зоны — машка фьюча сипы выросла с 18:45 по 10:00

Красные зоны — машка фьюча сипы снизилась с 18:45 по 10:00

Желтые зоны — машка не изменилась.

Галки — мамба открылась в сторону изменения фьюча сипы

Кресты - мамба открылась против изменения фьюча сипы

Ты сделаешь 18 предсказаний. 13

( Читать дальше )

Сургутнефтегаз - компания стоит меньше денежных средств на своих счетах - Финам

- 14 мая 2021, 19:32

- |

Мы рекомендуем «Покупать» обыкновенные и привилегированные акции «Сургутнефтегаза» с целевой ценой 41,1 руб. и 51,8 руб. соответственно. Потенциал в перспективе 12 мес. составляет 15,1% для обыкновенных акций и 15,1% для привилегированных.Кауфман Сергей

ИГ «Финам»

* Восстановление цен на нефть, слабый рубль и постепенное ослабление ограничений ОПЕК+ позволят финансовым результатам «Сургутнефтегаза» восстановиться в 2021 году.

* «Сургутнефтегаз» держит на своих счетах почти $ 50 млрд — больше, чем капитализация компании. Цель — неизвестна.

* Дивиденды на привилегированные акции зависят от валютной переоценки кубышки за год. Благодаря этому дивидендная доходность по префам по итогам 2020 года составит 14,9%.

* Отсутствие стратегии использования денежных средств и в целом прозрачности компании не дает рынку учесть кубышку в оценке акций «Сургутнефтегаза», что ограничивает потенциальный апсайд.

А вы в курсе, что на всех акций может не хватить? Про ажиотажный спрос на отечественном фондовом рынке.

- 14 мая 2021, 17:27

- |

А в чем была самая плохая черта дефицита? Да собственно в том, что даже при наличии денег что-то очень нужное купить было нельзя. Ни втридорого ни в дестигородо. Просто потому что тюти, нету товара.

Что нам говорит статистика отечественного рынка за апрель? А вот что:

Физлица в апреле купили на Мосбирже российские акции на рекордные 77,1 млрд руб. Наибольший приток инвестиций отмечен с 26 по 30 апреля (37,4 млрд руб.), сообщает Мосбиржа.

В январе физлица купили российские акции на 28,5 млрд руб., в феврале – на 29,5 млрд рублей, в марте – на 14,6 млрд руб.

В апреле физлица вложили в облигации 82,4 млрд руб. (в марте – 58 млрд руб.), в биржевые фонды (БПИФы и ETF) – 9,5 млрд руб. (11,3 млрд руб.).

Доля физлиц в общем объеме торгов акциями составила в апреле 40,7% (в марте – 39%), облигациями – 14% (15%), на срочном рынке – 44,8% (44%), на спот-рынке валюты – 13,9% (13%).

( Читать дальше )

Новости из реального сектора - цены на контейнерные перевозки пошли вразнос

- 13 мая 2021, 16:35

- |

Мне надо привезти 20-футовый контейнер с грузом из Китая. Который 21 метрическую тонну может взять по весу.

В доковидные времена это стоило где то 2 тысячи USD .

Сейчас — 10 с лишним, и это только перевозка до порта назначения (таможенного склада)

А там еще надо складу за обработку и за доставку контейнера на место заплатить !

Все это просто ОБЯЗАНО привести к инфляции, потому что все потребительские товары возят из китая.

Особенно — для дешевых товаров, которые в объемных коробках.

Например, продаете вы какие нибудь детские трехколесные велики, которые поставляются в коробках, например, размером 80 на 50 на 60 сантиметров. Это, в кубических метрах, 0.24 куба

Внутренний объем 20-тифутового контейнера — 32 кубометра, то есть в нем вы сможете перевезти 133 таких велосипеда

Теперь размажем рост стоимости логистики в 8 килодолларов (с $2000 до $10000) на 133 велика = получается на 60 долларов надо увеличить цену, только чтобы выйти на ту же прибыльность!!! Притом, что до ковида, такой говновелик стоил 50-100 долл максимум.

Выводы

1. Дешевых великов в Ашане не ждите, и вообще будут перебои с сезонным дешевым потребительским г..., которое обычно возят из Китая — кто их по таким ценам будет возить, если продать с прибылью невозможно ?

2. Все, что имеет относительно невысокую стоимость, но большой объем коробки (телевизоры, пылесосы и тд) — непропорционально подорожает.

3. Весь рынок бытовой техники сместится в сторону премиальных моделей. Дешевые просто невыгодно будет привозить из-за наценки на логистику.

4. Рынок перевозок устаканится со временем, конечно, он очень эффективный в общем то, и цена упадет, но пока что — сошедшие с ума цены на перевозки будут расползаться по экономике, в результате — офигительный скачок инфляции в ближайшие 2-3 месяца.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал