Избранное трейдера Игорь Денисов

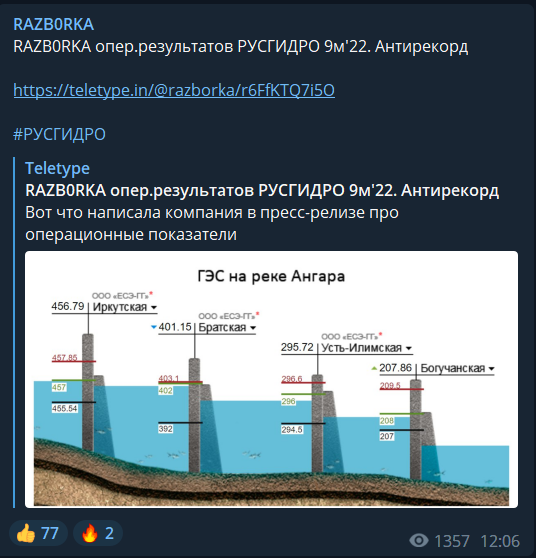

RAZB0RKA отчета РУСГИДРО по РСБУ 3кв'22. Считаем дивиденд

- 28 октября 2022, 10:53

- |

- комментировать

- ★2

- Комментарии ( 2 )

RAZB0RKA отчета ЮНИПРО по РСБУ 3кв'22. Когда сдадутся немцы - часть 2

- 27 октября 2022, 18:13

- |

Напомню, ЮНИПРО это дочка немецкой UNIPER недавно национализированной немецким правительством

Еще весной немцы заявили о желании продать российский актив, но сделка до сих пор не прошла

В таких условиях, отчетность компании на мой взгляд вторична, но все же давайте посмотрим как отработала 3кв самая эффективная генерирующая компания России

Если вы ничего не знаете про ЮНИПРО рекомендую к прочтению разбор отчета МСФО за 1п'22

( Читать дальше )

RAZB0RKA опер.результатов НОРНИКЕЛЬ 9м'22. Смотрим планы на 4кв и считаем выручку

- 25 октября 2022, 10:22

- |

Напомню что у НОРНИКЕЛЬ есть 3 типа отчетности:

МСФО за 1 полугодие ранее разбирал на канале

( Читать дальше )

Как компании зарабатывают деньги. Русагро

- 18 октября 2022, 00:02

- |

Фото Русагро

Сегодня читаем годовой отчёт и изучаем из чего состоит бизнес компании Русагро — одного из крупнейших вертикально интегрированных агрохолдингов России.

Сельское хозяйство — один из первых бизнесов, придуманных человечеством. До наступления промышленной революции все бизнесы, и сельское хозяйство в том числе, были по современным меркам малыми и средними. Это связано с проблемами масштабирования — земля не берётся из ниоткуда, её нельзя произвести или переместить туда, куда хочется. Если вы каким-то образом получили во владение землю, то масштабы вашей деятельности сильно ограничены мобильностью транспорта и обрабатывающей техники. Из-за этих ограничений с древних времён земля обрабатывалась сельскими жителями, живущими в непосредственной близости от сельхозугодий. Еда производилась недалеко от мест её потребления — низкая мобильность транспорта и отсутствие холодильных машин в большинстве случаев не позволяли перевозить продукты на дальние расстояния до их порчи. Сегодня железный конь пришёл на смену крестьянской лошадке, мобильность в сельском хозяйстве и пищевых производствах выросла значительно, однако даже в структуре таких крупных холдингов как Русагро до сих пор заметно тяготение к малым формам — компания состоит из большого количества малых и средних предприятий, заточенных в основном на локальный рынок. Все они объединены в четыре сегмента бизнеса: сельскохозяйственный, масложировой, мясной и сахарный. Хлопнул бургер, сахарку пожевал, маслицем запил и пошёл зябь пахать, молотить ячмень и т.д.

( Читать дальше )

В случае смены собственника в акциях Юнипро возможна положительная динамика - Открытие Инвестиции

- 07 октября 2022, 19:09

- |

Наш взгляд на событие. Ранее источники, знакомые с ходом переговоров с потенциальными покупателями, говорили, что Fortum заинтересован в «пакетной» продаже активов. Fortum является владельцем 73,4% акций Uniper, которому в России принадлежит 83,73% ПАО «Юнипро». Fortum в России принадлежит 98,23% в ПАО «Фортум» (бывшая ТГК-10) и около 30% в ПАО «ТГК-1». Соответственно, по всем этим активам возможна смена собственника, когда иностранный акционер продает свои активы.

( Читать дальше )

Акции Газпрома могут впасть в глубокое пике - Солид

- 28 сентября 2022, 19:51

- |

При этом напомним, что «Газпром» сейчас рискует полностью отказаться от рынка Европы (в среднем треть выручки за последние 5 лет), то есть потери будут уже существенными.

Дополнительный НДПИ в год будет 600 млрд. рублей, что позволит «Газпрому» находиться едва в прибыли. За 2023 год дивидендов может и не быть в таком случае. Поэтому после выплаты дивидендов за первое полугодие 2022 (должны одобрить 30 сентября) акции могут впасть в глубокое пике.ИФК «Солид»

RAZB0RKA фин.результатов ГАЗПРОМ - 1п'22. А вы знали про кубышку?

- 27 сентября 2022, 15:08

- |

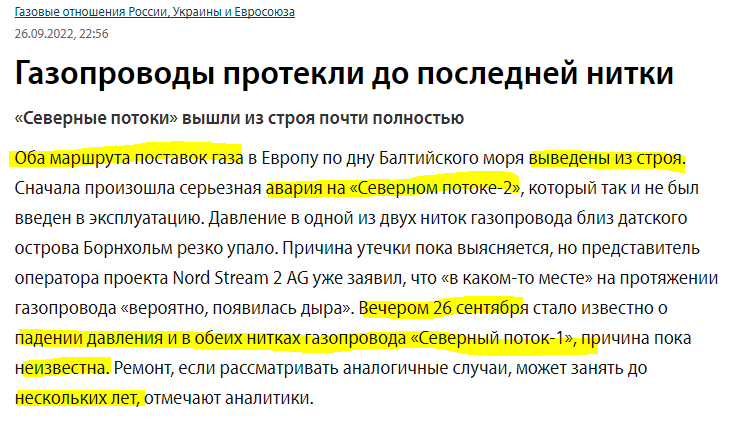

Сегодня вышли 2 противоположные по тональности новости

Первая новость негативная

По факту, из 4-ех труб СП-1 и СП-2 остается работоспособной только 1 нитка СП-2

Только вот, СП-2 так до сих пор и несертефицирован немецкой стороной и соответственно по закону не может работать

Не берусь прогнозировать, как будут развиваться события

Но хочу напомнить, что у ГАЗПРОМа есть незадействованные газотранспортные мощности

Ранее компания раскрывала данные по экспорт в Европу на ежедневной основе

И по графику видно, какой % мощности простаивает на Украине и Белоруссии

( Читать дальше )

RAZB0RKA сколько стоит СУРГУТНЕФТЕГАЗ без кубышки?

- 27 сентября 2022, 09:14

- |

Вчера акции СУРГУТНЕФТЕГАЗ были в лидерах падения

На пике паники, привилигерованные акции падали ниже 19 руб, дневное падение превышало 20%

Закрытие вечерней сессии прошло по 20.8 руб за преф

Последний раз по такой цене, акцию можно было купить 10 лет назад в мае 2012 года

Но почему именно СУРГУТНЕФТЕГАЗ продавали активнее чем другие бумаги?

Возможно, коллективный разум рынка закладывает в цену полную или частичную потерю знаменитой кубышки?

Давайте посчитаем, сколько может стоить компания в самом негативном сценарии — при полной блокировке валютных счетов

К сожалению, отчеты компания перестала публиковать, по этому будем использовать данные за 2021 год с некоторыми допущениями и предположениями

( Читать дальше )

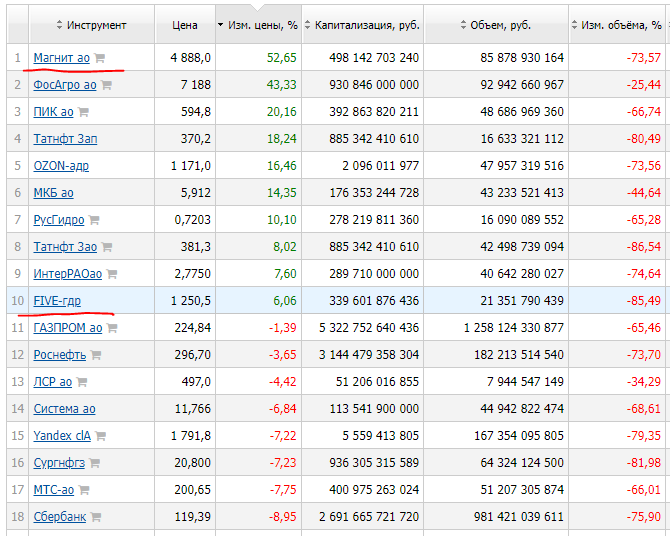

RAZB0RKA отчета X5 по МСФО - 2кв'22. Голландский актив люксембурского оффшора

- 24 сентября 2022, 22:33

- |

За разборку отчета Х5 проголосовало достаточно много участников канала

Это не удивительно, продуктовый ретейл в этом году является защитным активом

За последние 6 месяцев, в индексе ММВБ лидером роста является МАГНИТ

У Х5 динамика то же положительная, но всего +6% против +53% у Магнита

Почему такая большая разница в динамике акций между Магнитом и Х5?

И почему капитализация Магнита больше, чем капитализация более крупного Х5?

Все дело в том, что Х5 торгуется на ММВБ в виде расписок

А сами расписки, выпущены голландским оффшором, входящим в империю Альфа-групп Михаила Фридмана и Германа Хана

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал