Избранное трейдера retverd

Момент истины для фондового рынка

- 14 июля 2020, 15:07

- |

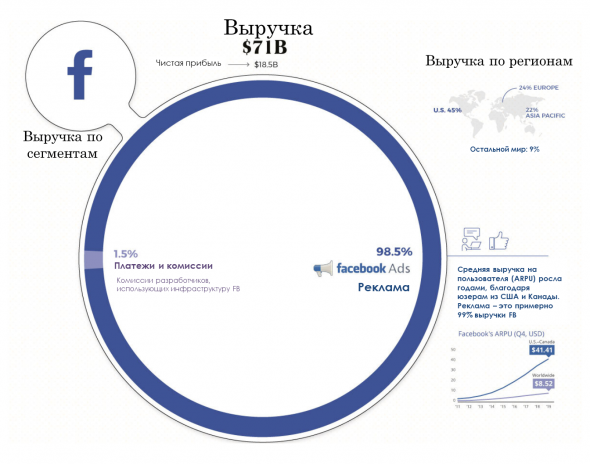

Первыми, по традиции, будут отчитываться банки: JPMorgan, Wells Fargo и Citibank — во вторник, Goldman Sachs — в среду, Bank of America и Morgan Stanley — в четверг. JPM уже отчитался хорошо, а WFC — плохо, пока всё ещё ничего непонятно. Уже по совокупности отчётностей можно будет судить о состоянии американской (да и мировой) экономики в целом. Ну а я предлагаю перед началом сезона отчётности вспомнить о «большой пятёрке», о FAAMG: чем они зарабатывают, и главное — сколько они заработали в 2019 году. А в конце расскажу, что я буду делать со своими акциями технологических гигантов :)

F — Facebook

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 12 )

ПИФы: как вложить на 23 года в рынок акций и ничего на этом не заработать

- 15 июня 2020, 13:08

- |

Дисклеймер

Я с большим уважением относился к Тройке Диалог, и с не меньшим уважением отношусь к тому, что делает Сбербанк, особенно в части использования современных технологий. Но уважение не отменяет критику.

Добрыня Никитич

Недавно участник нашего клуба рассказал, как в июне 1997 года инвестировал в только что открытый фонд акций Тройки Диалог (теперь УК «Сбербанк») «Добрыня Никитич». Это один из старейших фондов акций в России. Он провел эксперимент — купил на 10 000$ паев фонда, в момент создания, и не продавал в следующие 20 с лишним лет. Это редкий, серьезный подход, почти как у Уоррена Баффетта: «лучшее время для продажи — никогда». Недавно все же продал.

( Читать дальше )

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

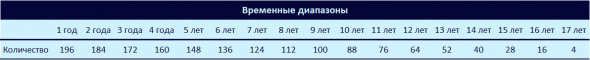

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

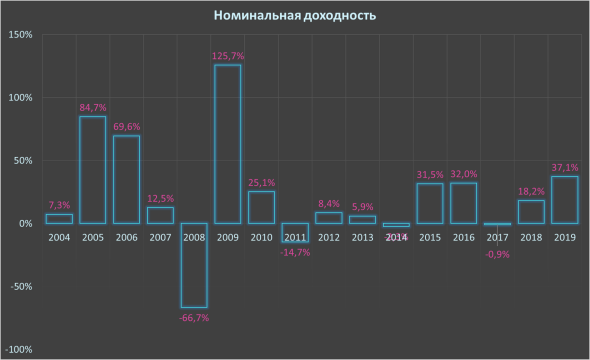

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

Генерация иммунитета

- 05 марта 2020, 11:00

- |

Пока рынки штормит, а волатильность буквально зашкаливает, компании продолжают презентовать годовые отчетности. Вот и Интер РАО представила сильный отчет за 4 квартал и 2019 год, который мы разобрали в Инвест Газете, а теперь и публикуем для Вас на смартлабе.

Многие аналитики считают генерацию защитным активом в кризисы, так как денежный поток почти не зависит от рыночной ситуации. (например в Китае на фоне карантина обвалились продажи автомобилей, а вот потребление электроэнергии почти не изменилось)

Эти и другие полезные материалы у нас в Telegram

Как мы видим на графике этот тезис весьма спорный и капитализация компании двигается в общерыночных тенденциях.(то есть отвесно падает) Но вот ее показатели на фоне волатильности действительно весьма сильные и стабильные:

( Читать дальше )

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

Когда нужно становиться жадным ?

- 27 февраля 2020, 20:07

- |

Один из таких «волшебных ключиков», открывающих двери в «комнату с несметными сокровищами» является ценовой индекс муниципальных облигаций MICEXMBICP (он же RUMBICP).

Сейчас 99,99% читателей широко раскрыли свои глаза и начали хлопать ресницами… но не взлетели. :)

Итак, что эта за штука такая и как ей пользоваться?

Посмотрите на чудесный недельный график ниже.

Если говорить простым языком, то индекс MICEXMBICP показывает насколько дорого или дёшево стоят муниципальные (читай надёжные) облигации РФ.

Уровень цены выше 100 означает состояние спокойствия и некой эйфории на фондовом рынке в целом.

Ликвидности так много, что она раздувает портфели крупных институциональных инвесторов до безобразия.

С рынка сметается всё более-менее интересное, начинает расти средняя цена муниципальных облигаций (падает доходность).

( Читать дальше )

Знание — сила. Хорошие книги для инвесторов

- 26 февраля 2020, 11:49

- |

Наш прошлый материал — подборка полезных сайтов для инвесторов и трейдеров — был чисто практическим. Сегодня поговорим о теории.

Собрали для вас список книг об инвестициях, которые точно заслуживают внимания, и разделили их на несколько групп по темам. А чтобы вам было удобнее, добавили ссылки на последние издания этих книг в различных магазинах.

Введение в тему и инвестиции в целом

Бернстайн У., «Манифест инвестора». Хорошее введение в тему инвестиций для тех, кто только заинтересовался фондовым рынком. Автор объясняет, как связаны доходность и риск, как создать разумный портфель и почему инвестиции в индексные фонды почти наверняка окажутся лучше, чем отбор отдельных бумаг и активная торговля ими.

Ozon | Litres

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

Это поможет: полезные ресурсы для инвесторов и трейдеров

- 13 февраля 2020, 13:54

- |

Собрали подборку сайтов, которые позволят вам эффективнее вкладывать деньги. Тут и выбор акций, и расчет доходности облигаций, и анализ портфелей. Неважно, инвестор вы или трейдер: что-то из нашего списка точно вам пригодится.

Все упомянутые ресурсы бесплатны или дают бесплатный доступ хотя бы к части функций. Пользуйтесь и добавляйте в избранное, чтобы не потерять.

Лента Тинькофф Инвестиций

На тарифе «Премиум» в ленте новостей под кнопкой «Тинькофф» команда аналитиков и редакторов ежедневно публикует полезный материал: оперативные новости, которые влияют на рынок, аналитические обзоры компаний, дайджесты на неделю, подробные таблицы с расписанием отчетностей по понедельникам. Клиенты могут прочитать обучающие материалы, рекомендации, тематические подборки идей и бумаг.

Акции

Invest-Idei. Агрегатор инвестиционных идей, в основном от российских брокеров. Можно посмотреть обоснование каждой идеи, а еще можно увидеть рейтинг брокеров и сообществ по точности инвестидей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал