Избранное трейдера rexc

Почему Россия торгует с вражескими странами

- 31 декабря 2023, 00:00

- |

США — враг, это понятно. Однако наш жестокий мир не является чёрно-белым. Отношения между государствами строятся не «по Толкину», когда есть эльфы, и есть орки, и единственный формат общения для них — попытка уничтожить друг друга. Напомню, последний крупный политик, который пытался организовать «окончательное решение орочьего вопроса», продержался на троне всего лишь 12 лет и загнал свой собственный народ в унизительное положение, из которого немцы, кажется, выхода уже не найдут.

Таким образом, где-то мы можем враждовать с американцами, где-то торговать, где-то даже учиться у них. Напомню, что США:

— помогали нам едой во время голода 1921-1923, пока не поймали Ленина на экспорте продовольствия в другие страны;

— провели целый этап индустриализации СССР, построив более 500 заводов — Сталинградский, Челябинский и Харьковский тракторные заводы; Московский и Горьковский автомобильные заводы; станкостроительные заводы в Калуге, Новосибирске, Верхней Салде; прокатный стан в Москве, и так далее, и тому подобное;

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 93 )

Татнефть. Стоит ли покупать акции?

- 23 мая 2022, 18:50

- |

Пока ЕС продолжает обсуждать нефтяное эмбарго, цены на российскую нефть, даже с учетом дисконтов, остаются на рекордных уровнях.

Татнефть — одна из крупнейших российских нефтяных компаний. В свете изменившейся экономической ситуации попробуем оценить, стоит ли покупать акции компании.

Для начала разберемся с техническими параметрами акции:

- входит в индекс «голубых фишек»;

- высокая ликвидность;

- коэффициент «бета» — 0,66;

- Free-float — 33%.

Бумага является «голубой фишкой» и ее ликвидность, даже сейчас, позволяет комфортно оперировать позицией в десятки миллионов рублей.

Основные показатели отчета за 1 кв. 2022 год:

- рост добычи на 9,4% до 7 млн тонн за 3 месяца;

- переработано 4,1 млн тонн сырья, произведено 4,2 млн тонн нефтепродуктов — рост около 50%;

- выручка выросла на 62% г/г до 360,5 млрд;

- чистая прибыль утроилась год к году и составила 120 млрд рублей.

( Читать дальше )

Почему новый макдак не выстрелит?

- 23 мая 2022, 12:57

- |

Но почему он не выстрелит? Все очень просто.

Россия в целом культурная начитанная воспитанная интеллегентная нация.

Посмотрите как делают у нас рестораны, или даже теремок тот же, где к тебе обращаются сударь и сударыня.

Все это признаки воспитания и интеллегентности.

Но макдак был успешнее, и как вы думаете почему?

У них есть секрет, о котором вы даже не знаете и если сейчас остановитесь и постараетесь задуматься то все равно не отгадаете.

Чтобы отгадать вы должны посмотреть на то как кормят скотину в деревнях.

Им просто накидывают сено и они ее едят. Прямо с земли ртом. Примерно такой же принцип и в макдаке. Там нет вилок, нет ложек. Там не надо сидеть и есть с прямой спиной. Там просто руками берешь и ешь.

В фастфуде часто еду подают не в тарелках а в ведрах или небольших ведерках, как в деревне кормят скотину.

В этом и есть секрет успеха. Это особое отношение, которое на подсознательном уровне нравится тем кто хочет максимально расслабиться и отключить свой ум. Таким образом макдачные и подобные это место где у вас убирают личность и позволяют побыть немножко скотиной. В этом и успех.

( Читать дальше )

📈Газпром растёт лучше рынка, участники рынка ждут золотой дождь

- 23 мая 2022, 12:56

- |

📈Газпром +1% Акции растут лучше рынка, в моменте рост был более 3.8%. Участники рынка ждут дивидендов, уже 26-го мая, СД даст рекомендацию. Я не сомневаюсь, что на головы инвесторов Газпрома прольётся золотой дождь, главный вопрос, какой смысл будет вложен в эту фразу😁 Будут дивиденды в 50% от прибыли или Газпром поступит как прагматичный хозяин😳

Сбер. Дорого даже по 100 рублей. Цикл статей про импортозамещение!

- 23 мая 2022, 12:46

- |

Начнем с потери активов:

На динамику предыдущих лет мы не будем обращать внимание, тенденция к росту полностью сломана из-за текущей ситуации с санкциями, поэтому будем анализировать только соотношение к предыдущему году.

В качестве первого момента хочу отметить потерю активов компанией, а именно активов в Восточной Европе. Совокупная стоимость активов компании на конец 2021 года по МСФО составляла 41,2 триллиона рублей, в свою очередь бизнес в Восточной Европе оценивался в 13 миллиардов евро, если переводить по курсу на конец 2021 года, то в рублях оценка будет составлять примерно 1,2 триллиона рублей. Таким образом, совокупная потеря составила 2,9% от всех активов банка.

( Читать дальше )

Грааль, который вы так долго искали

- 11 мая 2020, 12:03

- |

Юрий Иванович (JC_trader) у себя в LJ один очень хороший пост написал, который мог бы дать ответ на множество вопросов начинающих инвесторов. Я же хочу добавить немного огранки для этого алмаза, превратив его в бриллиант.

Суть в следующем. Возьмем простую трендследящую систему:

- если клоуз больше предыдущего клоуза, то покупаем (лонг) на закрытии сессии,

- если клоуз меньше предыдущего клоуза, то продаем (шорт) на закрытии сессии.

И попробуем ее протестировать на разных временных периодах.

Сама система, кстати, по своему гениальна. Во-первых, в ней нет оптимизируемых параметров (sic!) и она либо работает на истории — либо нет. Во-вторых, мы совершаем сделки на закрытии сессии. А открыть/закрыть сделку на закрытии намного легче, чем на открытии. Те, кто профессионально занимался тестированием торговых алгоритмов могут многое об этом рассказать 🙂

Теперь к полученным результатам. Система работает, но только на старшем временном периоде (месячные бары). Почему? Переходим к главному…

( Читать дальше )

11 практических советов для торговли руками

- 06 мая 2020, 17:36

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

3. Только постоянно собирая информацию о различиях этих двух типов рынка, вы сможете сформировать рыночную «картину мира» – достаточно полную для прибыльной торговли.

Это ключевой момент. И большие деньги (1) и маркетмейкер (2) используют лимитные ордера, и, если выставляют его, то скорее на несколько часов. В каждый момент времени вы должны понимать, где

( Читать дальше )

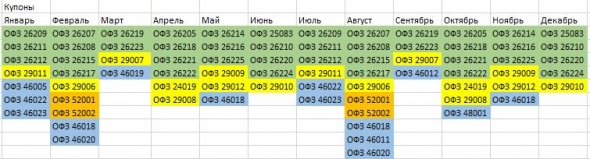

График выплат и погашений ОФЗ в наглядной форме

- 05 мая 2020, 21:08

- |

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

Теперь определимся с купонами. Вот:

( Читать дальше )

Майская охота за дивидендами: когда и какие акции покупать, чтобы получить дивиденды

- 05 мая 2020, 18:42

- |

Утвержденные на ГОСА

НОВАТЭК. Размер дивиденда — 18,1 руб на акцию. Последний день для покупки акций перед отсечкой — 6 мая 2020.Polymetal. Размер дивиденда — $0,42 на акцию. Последний день для покупки акций — 6 мая 2020.

ЛСР. Размер дивиденда — 30 руб. Последний день для покупки акций — 7 мая 2020.

Таттелеком. Размер дивиденда — 0,02021 руб на акцию. Последний день для покупки акций — 8 мая 2020.

Мосбиржа. Размер дивиденда — 7,93 руб на акцию. Последний день для покупки акций — 13 мая 2020.

Рекомендации СД

Норильский никель. Размер дивиденда — 557,2 руб. Последний день для покупки акций — 21 мая 2020. ГОСА 13 мая.( Читать дальше )

Правила формирования и ребалансировки портфеля

- 13 апреля 2020, 11:44

- |

В этой статье я хочу поделиться с вами своими последними наработками в искусстве портфельных спекуляций.

Первое, что надо сделать — это открыть брокерский счёт и разместить на нём сумму 20млнр.

Почему 20млнр?

Просто мне на такой сумме удобнее объяснять.

Если ваша сумма, предназначенная для портфельного инвестирования, отличается от 20млнр, то просто сохраняйте соответствующие пропорции между долями эмитентов в портфеле или измените число эмитентов, при сохранении неизменного размера суммы вложения в одного эмитента.

+

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал