Избранное трейдера Михаил К.

Джеймс Кордье всё ...

- 17 ноября 2018, 18:44

- |

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 56 )

Как писать посты так, чтобы их активнее лайкали и комментировали?

- 16 ноября 2018, 17:37

- |

2. Чтобы вас лучше узнавали, конечно лучше подписаться настоящим именем и поставить на аватар настоящее фото, но это далеко не главное условие!

3. ЗАГОЛОВОК ОЧЕНЬ ВАЖЕН! Именно заголовок определяет, начнут ли читатели вообще читать ваш пост. Яркий кричащий заголовок, но отражающий основную суть поста. Это реально половина успеха. Но помните, заголовок не должен обманывать ожиданий!

4. Главный секрет «лайкабельности» поста — ваш текст должен быть живым, эмоциональным, жизненным. Люди устают от кучи постов, написанных по шаблону словно роботами.

5. Второй секрет — в вашем посте должна быть«добавленная стоимость». Нарисовать черточку и прокомментировать график может любой валенок. А вот потратить время, чтобы немного поисследовать какой-то процесс, найти закономерности, или пропустить инфу через призму своего опыта — это совсем другое дело! Помните, люди очень любят, когда им объясняют то, чего они не знали.

6. Оформляйте ваш пост правильно! Не делайте много слитного текста. Разделяйте абзацы пробелами. Ставьте в текст картинки.

7. Чтобы быть успешным, ваш пост может не содержать много текста, но может содержать какую-то свежую мысль, информационную новизну или опять-таки полезность. Гарантированный успех — если вы просто выложите новость, которая двинула рынки первым.

8. Качественный профессиональный пост, который содержит «многабукв», всегда соберет меньше лайков и комментариев, чем «наброс на вентилятор». Не переживайте. Дело в том, что люди ленятся читать длинные тексты, которые заставляют их сильно напрягать мозг. В этом нет ничего плохого, смиритесь с этим — это закон природы. Администрация смартлаба заботится о том, чтобы качественные профессиональные посты всегда попадали на главную и «шарят» их в социальные сети.

Мои посты почти всегда выходят на главную и набирают норм рейтинг, потому что люди привыкли меня лайкать:) Спасибо Вам!

Приведу примеры своих удачных постов из последних:

1. Свежее мясо на рынок +247, 116к.

Плюсы: Заголовок + свежее наблюдение + лаконичный «народный» текст + широкая тема

Минусы: Нет

2. Коротко фундаментальный анализ отчетности ТГК-1 +85, 6к

Плюсы: Анализ новости (полезно тем, кто сам не понимает как новость влияет) + графики + вывод. Только самая суть, коротко и внятно.

Минусы: Тема не попсовая.

3. Статистика по российским брокерам в сентябре октябре 2018 +324, 32к

Плюсы: Самостоятельное исследование + понятные графики + выводы

Минусы: нет

4. Корреции на S&P500 и рецессии в американской экономике +96, 27к

Плюсы: Лаконично + закономерности + работа на графике

Минусы: узкая тема + не особо блестящие уникальные выводы

5.

Как люди неправильно покупают акции? +303, 61к

Как надо торговать? +264, 50к

Плюсы: Жизненный рыночный опыт + лаконично + широкая тема

Минусы: нет

Спасибо за внимание!

Надеюсь вам пригодится:)

Что такое «амортизация облигаций»?

- 12 ноября 2018, 14:15

- |

Сегодня уделю время такому вопросу, как «амортизация облигаций» или «амортизация долга». Амортизация облигаций это особый параметр, означающий, что эмитент, помимо купонных выплат, ежегодно будет гасить часть номинала облигации. По этой причине номинал амортизационной облигации каждый год будет уменьшаться, а вслед за ним уменьшится и купон, ведь он будет начисляться на остаточную номинальную стоимость.

Что это значит?

Например, компания разместила облигационный заём на 5 лет под 10% годовых с амортизацией каждый год в равных долях. Это означает, что через год инвестору, помимо купона 100 рублей. (10% от 1 000 рублей), вернется еще и часть номинала, к примеру, 1/5 (какая часть долга должна вернуться, определяет эмитент еще до начала выпуска).

( Читать дальше )

Лучшая стратегия US500. Какая стратегия на ваш взгляд лучшая?

- 12 ноября 2018, 13:14

- |

Ссылки на все стратегии размещаются в таблице google:

стратегии для вашего удобства ранжированы по условным баллам, начисленным за добавление в избранное, просмотры, плюсики и комментарии.

Хотел спросить вашего мнения — чью стратегию вы бы выбрали как лучшую?

Номер стратегии или имя автора пишите в комментарии.

Выбирать призера будем по совокупности обстоятельств конкурсной комиссией с участием представителей Мосбиржи.

Что объединяет тысячи слившихся трейдеров?

- 12 ноября 2018, 12:18

- |

Убыточная сделка — 490 руб.

Прибыльная сделка + 3 150 руб. (Соотношение риск/профит 1к50)

А так же затрону тему тех.анализа и расскажу почему большинство сливает на бирже. Но поймите правильно, я не говорю, что классический тех.анализ не работает. Но вероятность того, что у Вас что-то получится крайне мала. Десятки тысяч трейдеров приходят на рынок, начитавшись книг по тех анализу пытаются делать тоже самое, что и их предшественники. Есть ли смысл торговать по той же схеме, что и тысячи уже слившихся трейдеров? Не вы первый, не вы последний.

Факты и факторы – пример грамотного анализа акций

- 06 ноября 2018, 07:29

- |

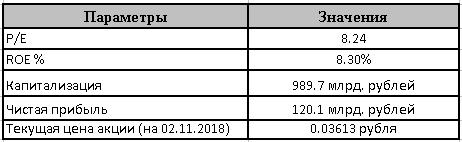

Факты и факторы – пример грамотного анализа акций

Каждый раз, принимая решение о покупке или продаже акций на фондовом рынке, мы обычно учитываем различные факторы технического или фундаментального характера, а часто и те и другие. В данной статье я не рассматриваю решения о покупке или продаже, принимаемые на основе чьих-то советов, внезапного порыва или соображений подобных “покупаю просто потому, что сильно упало”. Но даже серьезный анализ одних фундаментальных или технических факторов может оказаться недостаточным без учета фактического изменения цены бумаги за определенный период по отношению к изменению индекса акций и по отношению к изменению других акций этого же сектора. Данную мысль я постараюсь проиллюстрировать на примере анализа фундаментальных факторов банка ВТБ, голубой фишки, одной из наиболее ликвидных акций МосБиржи. Итак, по результату годового отчета по МСФО за 2017 год банка ВТБ мы можем составить следующую табличку:

( Читать дальше )

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

Универсальная торговая система «УТС(t) US500», для торговли фьючерсом U500 на Московской бирже (МОЕХ) …

- 05 ноября 2018, 18:17

- |

ТС(t) или Торговая система (t) - это свод правил и условий совершения трейдером тех или иных торговых операций на финансовом рынке, например продажи или покупки фьючерса US500 на срочном рынке Московской биржи (МОЕХ). А о том, что означает (t) — можно будет узнать в конце этого поста …

( Читать дальше )

Нужен ли стоп-лосс инвестору?

- 01 ноября 2018, 07:31

- |

Нужен ли стоп-лосс инвестору?

В среде инвесторов довольно распространено мнение, что стоп-лосс нужен только спекулянтам, а инвестор прекрасно может обойтись и без ограничения убытков, ведь раньше или позже бумага все равно вырастет, а если даже и нет, то можно получать дивиденды или, в крайнем случае, другие бумаги портфеля вытащат общую доходность в плюс. Согласитесь, такая точка зрения достаточно распространена. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось провести исследование того, насколько использование стоп-лосса может изменить общую доходность портфеля в долгосрочной перспективе.

Я уже выкладывал здесь статью, в которой описывал стратегию, основанную на покупке лучших бумаг рынка “Как обогнать индекс (пример выигрышной торговой стратегии)”. На этот раз я бы хотел показать, как изменится общая доходность, если для каждой купленной бумаги устанавливать стоп-лосс, равный 20% от цены покупки.

( Читать дальше )

Пример выигрышной торговой стратегии

- 29 октября 2018, 07:31

- |

Пример выигрышной торговой стратегии

Очень часто люди не могут найти действенную торговую стратегию, которая бы работала на большинстве рынков и была бы эффективна длительное время. Трейдерские форумы заполнены поисками торгового “Грааля”, многие разрабатывают сверхсложные схемы, изучают теорию хаоса или теорию нечетких множеств. Как мне кажется, все гораздо проще и ниже я хотел бы привести пример такой стратегии. Этой стратегией я пользуюсь уже несколько лет и на собственном торговом опыте убедился в ее стабильной прибыльности. Казалось бы, какой смысл мне делиться информацией подобного рода? Ведь если все будут пользоваться этой стратегией, то она неизбежно потеряет большую часть своей прибыльности или даже будет приносить убыток? На самом деле, конечно, не все так просто. Я абсолютно уверен, что даже после того, как данная стратегия будет описана, большинство людей не будут ей пользоваться, а те, кто решится на ее использование, не сможет торговать на ее основе, прежде всего, из-за элементарного отсутствия дисциплины. Итак, заканчиваю введение и перехожу непосредственно к конкретике. Моя торговая стратегия базируется на следующих трех принципах:

- Не использовать заемные средства (плечи).

- Не торговать без обеспечения (не “шортить”).

- Покупать только в тех случаях, когда большинство факторов указывают на рост бумаги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал