Избранное трейдера santa

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

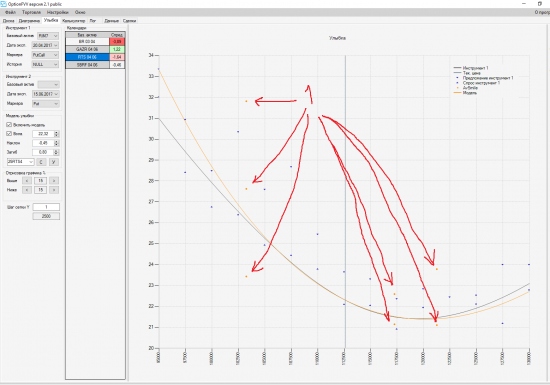

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

- комментировать

- ★71

- Комментарии ( 113 )

Мини курс NYSE/NASDAQ по LEVEL2 (стакан и лента принтов)

- 10 марта 2017, 13:24

- |

Эти видео просмотрели и получили лайков максимальное количество за всю историю канала, в сумме 18253 просмотров и 621 лайк, кучу коментов, и всего лишь 11 дизлайков.

После просмотра этих видео, вы будете иметь четкое, представление, что происходит в стакане. В этих видео я показал свой опыт за 8 лет торговли.

Не поленитесь, добавьте или сохраните куда-нибудь себе эти ссылки, что-бы посмотреть потом.

Смотреть в порядке убывания, тут идет сначала основы стакана, а потом уже практика реальных примеров.

( Читать дальше )

Как защитить средства на фондовом рынке

- 08 сентября 2016, 18:21

- |

Тут ситуация следующая. Во-первых, при выборе брокера следует обращать внимание на реквизиты для перевода средств. Если это НРД, то можно считать, что брокер или управляющий относительно честно держит Ваши средства на бирже. Не то, чтобы это какая-то супер гарантия, но любой лишний посредник так или иначе увеличивает риск. Деньги на счетах брокера не страхуются ни в НРД ни в банке, но если что-то произойдет с банком, то, сами понимаете. Я ни секунды не сомневаюсь в честности и надежности Сбербанка как банка, брокера и депозитария, и привел пример лишь чтобы обратить на этот пункт Ваше внимание. Многие крупные брокера принимают средства на счет не в НРД, а в стороннем банке, и большинство клиентов, видимо, просто не знают про возможность хранить средства непосредственно на бирже. Эта практика со стороны брокеров, видимо, будет только распространяться. Но не стоит отчаиваться, на Западе подобное в порядке вещей.

( Читать дальше )

Рабочую станцию ПРОДАМ!

- 18 августа 2016, 16:04

- |

Продам рабочую станцию, трудилась пару лет, конфиг:

1. Intel Core i7-3820 3.6Ghz

2. RAM 16 Gb

3. HDD:

1. SSD 128 GB

2. ST310005 1 TB 7200 RPM

4. Nvidia Quattro NVS 450 ( 4xDP)

5. Displays: 4 x BENQ 2420HDB ( '24 )

6. Logitech K800 ( wireless ) + Microsoft Wireless Mouse 5000

7. UPS 850 ВТ

( Читать дальше )

Опционы по взрослому (индикаторы волатильности)

- 19 апреля 2016, 14:32

- |

Продолжим разбираться с нашим индюком и его свойствами. Если мы знаем годовую историческую волатильность актива, то можем предположить и вычислить его будущую цену. Предположим, что волатильность равна 30%, цена 100. Это значит, что цена может измениться на 30 в ту или иную сторону. Это фундаментальное свойство актива. Некоторые хотят по 20% некоторые по 100%. Оценивая эти свойства, мы должны прикидывать наши силы. Более того, актив может всбрыкнуть и выскочить за пределы своего загона. Это тоже надо учитывать. Однако, мы планируем не на год на неделю. И что бы найти как цена изменится за неделю, надо разделить годовую волатильность на время. И не просто на время, а согласно Эйнштейна и Пьяного Матроса на корень. Вот в нашем индикаторе и устанавливается для каждого тайм фрейма это время. Здесь есть несколько философских школ как это время считать. Только рабочие часы, или все сутки. Меняется волатильность в праздники или стоит на месте. Это отдельная тема и мы к ней еще вернемся.

Теперь, когда мы можем прикинуть возможные цены на актив, мы можем построить зону, где цена будет находиться с вероятностью 68%(одна сигма). Если вам нужна вероятность больше, нужно взять больше сигм. Пока, вручную надо построить точки, отклонения за день, два и т.д. У вас получится «фара». Некая парабола, перед последней ценой. Остается сравнить с такой же «фарой», только с использованием волатильности опциона ближайшего страйка.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

Тест простых опционных конструкций. Стратегия 6

- 19 сентября 2015, 19:30

- |

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

Тест системы 4 тут.

Тест системы 5 тут.

Разберем стратегию 6.

Эту стратегию я тестирую, так как обещал сделать тесты для «ruscash» (за язык меня никто не тянул ;)), да и Гусев Михаил тоже попросил, так что ребят это в первую очередь для вас.

Тестировать больше другие стратегии я не буду (вы уж извините, те кто надеялся на какието еще тесты), так как это убивает огромное количество времени и я рискую погрязнуть и застрять надолго на первом этапе тестов. То чего мне нужно было тестонуть на первом этапе я протестировал. Мне очень уж хочется поскорее перейти ко второй стадии тестов, это различные методы роллирования.

Вторую стадию тестов скорее всего публиковать публично не буду, но не обещаю, вдруг меня захлестнет литературная муза и будет душевный порыв чегонибудь написать ;) тогда опубликую. Те кто меня знает и общается в скайп без проблем будем обсуждать, тестировать и делиться мыслями.

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

Улыбка волатильности. Модель Бейтса

- 07 мая 2015, 10:15

- |

Продолжение. Начало в моем блоге и на сайте.

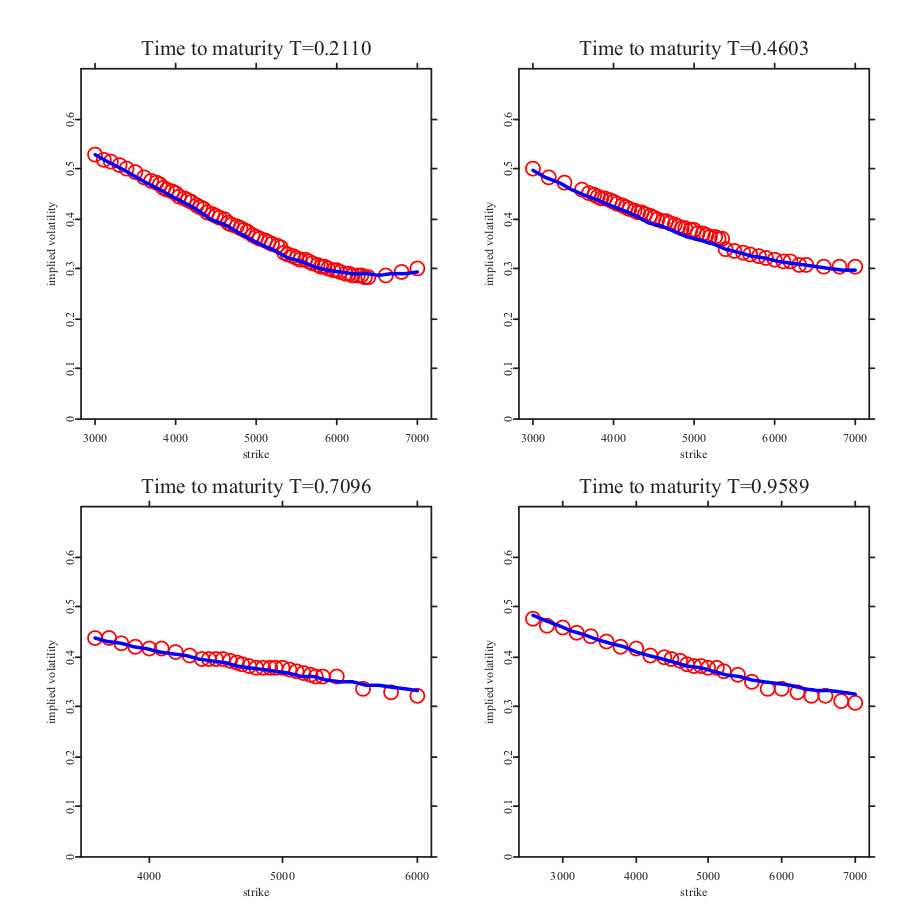

В прошлой статье про модель Хестона мы отметили, что она обладет недостатком, который проявляется в неточности определения цен опционов на малых сроках экспирации. Здесь мы рассмотрим модель Бейтса, в которой этот недостаток устранен, и она является одной из лучших аппроксимаций, описывающих поведение цен опционов для разных страйков и периодов до экспирации.

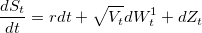

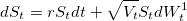

Модель Бейтса относится к моделям стохастической волатильности и определятся следующими уравнениями:

( Читать дальше )

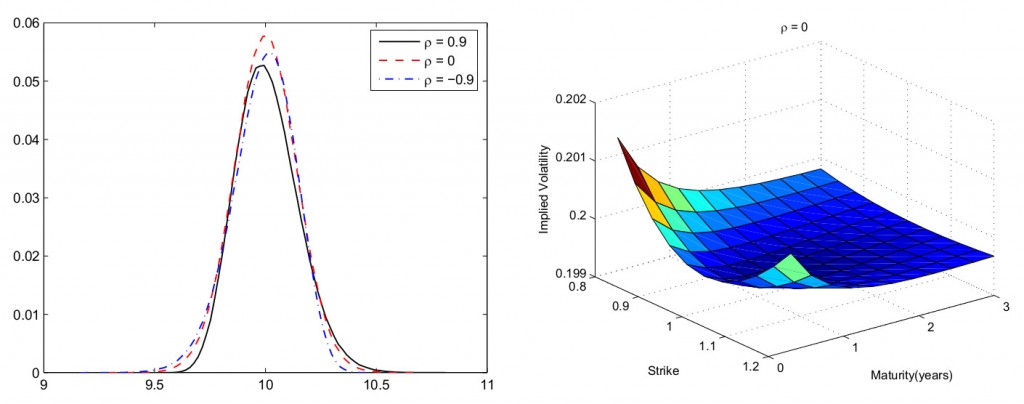

Улыбка волатильности. Модель Хестона

- 03 мая 2015, 09:15

- |

Продолжаем рассматривать алгоритмы построения улыбки волатильности. В этой статье будем находить «справедливые» цены опционов при помощи модели Хестона, которая относится к так называемым моделям стохастической волатильности. Хестон предложил использовать в качестве модели базового актива систему следующих уравнений:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал