Избранное трейдера Ссерджио

Еврооблигации на Московской бирже – что нужно знать инвестору

- 25 марта 2021, 11:20

- |

Еврооблигации на Московской бирже – что нужно знать инвестору

Привет, смартлабовцы!

Хотим поднять тему евробондов российских эмитентов, которые торгуются на Московской бирже – тем более что обороты по ним активно растут. Далее мы тезисно перечислим основные факты про еврооблигации, которые стоит знать частным инвесторам. Поехали!

Коротко

- Евробонды (еврооблигации) – облигации, номинированные в иностранной валюте, например, долларах США. Это значит, что они покупаются на Мосбирже за доллары, купоны приходят тоже в долларах, но налоги платятся в рублях. О налогах расскажем отдельно.

- Сегодня на Мосбирже торгуется 14 государственных и 70 корпоративных еврооблигаций. Полный список бумаг доступен здесь.

- Доходность по большинству евробондов составляет 2-4% годовых в валюте.

- Минимальный лот для вложений $1000.

- Евробонды можно покупать на брокерский счет и ИИС, получать на них налоговые вычеты или использовать налоговые льготы.

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 33 )

Разбираемся с налогами: большой и полезный пост

- 25 марта 2021, 11:01

- |

👨🏻💼 Сегодня хочу остановиться над системой налогообложения доходов, полученных от инвестирования.

«Лучший способ рассказать детям о налогах — съесть 13% от их мороженого» ©

По большому счёту, ничего сложного в налогах нет, но почему-то большинство начинающих инвесторов этой теме не уделяют должного внимания, а в некоторых случаях знания в этой сфере очень поверхностные, хотя есть особенности, которые могут значительно сократить издержки. Об этих особенностях я и предлагаю поговорить более подробно.

Налогообложение буду рассматривать с точки зрения обычного Гражданина РФ (резидента), совершающего сделки с помощью брокера на бирже. С точки зрения нерезидентов смысл тот же, только ставки, как правило, выше.

Итак, в нашей стране в обычной ситуации доход от инвестиций облагается налогом на доходы физических лиц в размере

( Читать дальше )

Как я потерял 350к или Отзыв об обучении у трейдера Андрея ****

- 24 марта 2021, 10:08

- |

Самые лучшие инвестиции – в себя, в свое обучение. Это так, но по факту это конкретное обучение оказалось самой худшей моей инвестицией из всех за всю мою историю на рынке.

Торговля – не основное мое занятие, я торговал в основном иностранными акциями через Тинькофф. Довольно аккуратно, со стопами и без плечей. Но захотелось идти дальше и прокачать свои навыки как в теории, так и на практике. Прочитав несколько книг (в т.ч. Рената Валеева, и законспектировав самое важное, я нашел у разных авторов общие моменты, они отложились в памяти лучше всего. Посмотрев ряд интервью трейдеров, которые параллельно еще занимаются и обучением (Александр Герчик, Александр Резвяков, Андрей и т.д.), у меня сложилось впечатление, что Андрей – адекватный человек, грамотный и главное опытный и уважаемый трейдер с хорошей репутацией (опыт торговли больше 13 лет), который уже совершил все свои ошибки, и может на практике рассказать как торгует, и предостеречь от совершения моих собственных глупых ошибок. Кстати, Андрей отлично отзывался о книге Рената Валеева, называя её лучше книгой по трейдингу. Но книги-книгами, учиться лучше у практиков. Хотя, далеко не все трейдеры рассказывают свои фишки и делятся прибыльными стратегиями. И это понятно.

Немного об Андрее:

— На Финаме: «Андрей ****, знакомый многим, как Андрей **** — известный трейдер, многократный участник конкурса ЛЧИ, человек с интересной судьбой, собственным подходом к трейдингу, и что немало важно, Андрей уже 10 лет торгует через «ФИНАМ», чему и он, и мы безмерно рады.»

— На Герчик.ру: Иcтopии уcпexa: Aндpeй *****

Андрей преподает детям и взрослым инвестиции. Все интервью и с Герчиком, и с Верниковым и другими известными трейдерами – отличные, эмоциональные и очень грамотные. Когда занимался управлением чужим капиталом и слил (из интервью), со временем вернул все, что было слито, что похвально. В 2012 году имел заслуги на ЛЧИ среди трейдеров срочного рынка. Но видимо позже что-то пошло не так…

Обучение. Я сделал Андрею (и не только ему) запрос – занимается ли он обучением сейчас (т.к. видел в одном из интервью, что он планировал. Андрей подтвердил и рассказал, какие программы у него есть сейчас: 60к – общее обучение основам, 200к – личное ведение ученика до результата, при наличии на депо 500к рублей, и 500к – при депо 1 млн руб. Дорого? Всё рабочее всегда стоит дорого. К тому же у того же нашего мэтра А.М. Герчика личное онлайн обучение стоит гораздо дороже. Также он открывает школу трейдинга, в тч с филиалами в других частях РФ. Итак, Андрей делает предложение, от которого сложно отказаться. Полное годовое обучение по скайпу за 200к рублей, при условии суммы депозита 500к. При этом эти деньги обычно отбиваются через некоторое время (заявлялось 2-3 мес), как это происходит у других учеников, так что по факту обучение оказывается бесплатным, а на депо в тот момент уже должно быто больше 700к. Готовы ли вы отдать 200к и через полгода заработать 400? Вот именно. Информацию Андрей дает по скайпу из дома в мурманской области, отвечает на вопросы и постоянно на связи через мессенджеры. На фоне одна и та же комната с обоями, как несколько лет назад на интервью, так и сейчас. Немного странновато и необычно для человека, поднимащего 1 млн в месяц, нет? Ну, не важно, всякое может быть. Такой стиль.

Главный момент: полный манибэк. «Если что-то не получилось, не срослось и пошло не так, я без проблем возвращаю деньги за обучение» — А.

ОК, меня все устроило, я согласен – в тот же вечер деньги перевожу на карту.

Торговля. Торгуем на срочном рынке, естественно с плечом. Брокер – мог быть любой, в нашем случае Финам. Инструменты: ри, си, нефть, иногда золото и тд. Андрей даёт сигналы на открытие или закрытие поз, причем они повторяют его собственные сделки, отличаясь лишь размером (его позы в несколько раз больше). Позиции открываются по 2-4 инструментам на весь депозит (поэтому часто поступали уведомления от брокера о невозможности дальнейшего наращивания маржинальных позиций, если график идет не в нашу сторону). Стопы отсутствуют. Нередки переносы через ночь (на которых и были максимальные лоси). Если котировка идет в нашу сторону, ждем 30-50к профита. Если котировка идет против нас, упорно сидим — поза не закрывается, лось растёт, пока не достигает 30-40к, иногда больше. В начале даются теоретические основы, немного ТА. Чего-то эксклюзивного не помню. (Интересно читал ли он «методы выживания на срочном рынке», опубликованную здесь, на смартлабе? Там все наоборот.)

На вопросы – как же так? почему эти принципы идут вразрез с общеизвестными, Андрей говорит – на самом деле все торгуют именно так, я это знаю, я знаю всех лично и общаюсь со всеми… Ну ок. По итогам сессии проводится встреча по скайп с разбором ситуации – на ней всегда постфактум совершенно ясно почему котировка ушла не туда и почему мы потеряли деньги – то санкции, то Навальный, то рынок мутный, то еще что-то, далее делался прогноз на следующую сессию.

Работой или торговлей это можно было назвать с большой натяжкой, скорее больше походило на гэмблинг или казино. По итогам сделок депо только пару раз на 10-20к превысил начальные 500к, в остальное время болтался от 400 до 450. Equity штормило как море в бурю, график в брокерском лк похож на прыжки дохлой кошки. А напомню, Андрей говорил, что все позы открывает и сам, значит его потери гораздо больше.

Сказано было очень много слов (Андрей работал ведущим, входит в команду КВН, поэтому говорить умеет очень складно). В общем все мягко сводится к тому, что я что-то не понял, моя психология ещё не готова и ее нужно укреплять и что все набивают шишки и сливают нередко первые депозиты или что ты хочешь – это же спекуляция интрадей (не всегда кстати – иногда позы переносились на несколько дней) с плечами на срочке – они всегда такая т.д. и т.п. Однако напомню, что вся торговля шла под копирку и диктовку. И надо сказать, что я всегда хотел научиться самой прибыльной его стратегии, никогда не ограничивал внутридневной.

После нескольких месяцев такого обучения (с лета 20 г.) и «торговли» депозит упал до 350к, в конце декабря я остановил торговлю — перестал открывать позы по его сигналам, просто наблюдал. И 28 декабря высказал своё желание остановить обучение. На что получил согласие Андрея, ок. После праздников должен был перечислить деньги. Но этого не произошло. Потом стал ссылаться на брокера, что тот требует предоставить источник происхождения зачисленных средств и поэтому невозможно снять деньги с брокерского счета. После этого и по настоящий момент (конец марта) никакие деньги не были возвращены. А на других счетах и картах вероятно ничего нет. Каждую неделю происходит очередной перенос сроков и «кормление завтраками». На сообщения отвечает редко. Учитывая публичную репутацию и личное общение, не хочется верить, что человек не держит слово. Но пока как-то так.

При этом сам Андрей (по его словам) за январь заработал 700-800к. Его ученики тоже успешны (опять же на словах).

Это мой личный субъективный взгляд и опыт. От общения с Андреем как с человеком (особенно поначалу) остались только положительные впечатления. Но его «трейдинг» и «обучение» оставлю без комментариев. Будьте осторожны. Наверняка, Андрей – отличный парень, семьянин, рыбак, ведущий мероприятий, конферансье и теоретик трейдинга, бывшний успешный трейдер, но вот по поводу сегодняшнего трейдинга большие сомнения… Возможно раньше умел, но потом разучился, или рынок поменялся и уже так легко, как раньше торговать не получается, это уже не важно. Не хочется думать, что Андрей входит в число тех, кто на словах – Лев Николаевич Толстой, а на деле…

Если что-то еще вспомню, дополню, исправлю неточности, если таковые найдутся. Только факты.

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

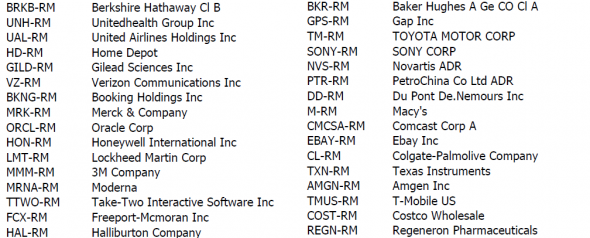

+32 новые акции и ДР иностранных компаний на Московской бирже

- 19 февраля 2021, 16:46

- |

Привет, смартлабовцы!

1 марта планируем допустить к торгам еще 32 акции и депозитарные расписки крупнейших международных компаний: 3M, Moderna, Sony, Ebay и др.

Торги будут проходить в рублях, дивиденды придут в валюте номинала – по американским бумагам в долларах.

Напишите внизу, каких акций нам еще не хватает!

История о том, как я не заработал почти 300 млн. рублей!

- 10 февраля 2021, 21:08

- |

Всегда с большим интересом относился к теме золота. С удовольствием смотрел (и смотрю) передачу «Золотая лихорадка» на канале Дискавери и другие похожие документалки. Правда из «физического» золота на тот момент было только обручальное кольцо. :)

В начале лета обратил внимание на акции «Полюс золота», которые к тому моменту обвалились практически до минимума 2008 года. Что-то внутри меня не давало покоя, начал следить за новостным фоном по драгметаллам. Всё указывало на новый виток кризиса и на повышение интереса к «защитным активам».

Ближе к середине лета решил «застраховать» большую часть средств в золоте или его эквивалентах. Даже был выбор между инвестиционными монетами, ОМС счетами и акциями «Полюса». Уже и дату красивую выбрал — 16 июля, день своего рождения, так сказать для придания символизма этому событию. :)

( Читать дальше )

Сбербанк с учетом инфляции. Когда стоит покупать.

- 10 февраля 2021, 20:21

- |

взял на истории 12 лет цены на хлеб.

Рост 6,9% в год

или 0,558 % в месяц с учетом проценты на проценты.

Прикинул на исторических данных последних трех лет как стоит Сбербанк обычка с поправкой на продуктовую инфляцию.

Вот его график

видно что сбербанк дорожает быстрее чем инфляция, но с середины 2017 года начался боковик.

вывод два все что ниже 150 единиц на графике это дешево для сбера

смотрим на 2020 год там все что ниже условных 150 единиц это

март, апрель май и октябрь 2020

( Читать дальше )

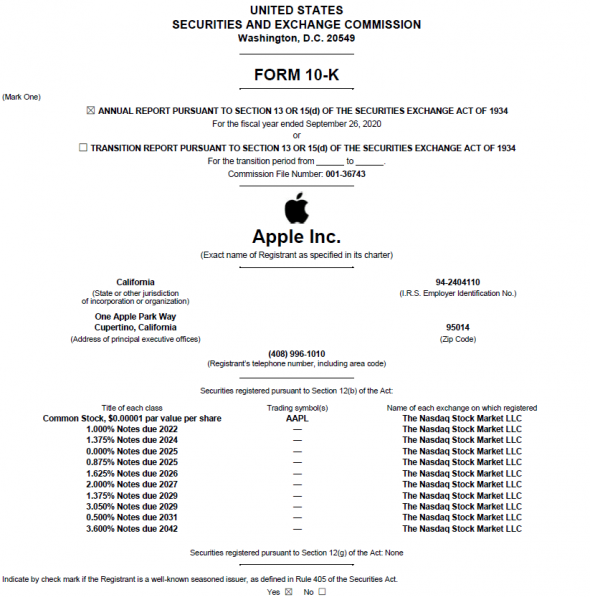

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

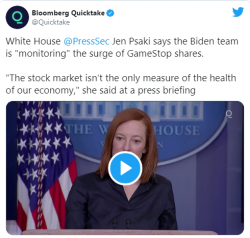

55 миллиарда убытков! SEC «мы очень озабочены»

- 28 января 2021, 10:53

- |

TD Ameritrade вводит ограничения на торговлю акциями.

Пранк, начавшийся со скупки акций GameStop, чтобы насрать шортящим бумагу фондам, стал не просто выходить из под контроля, но приобретать опасные для Wall Street масштабы. Вчера эту ситуацию взял под контроль президент Байден.

Псаки сказала команда Байдена мониторит ситуацию

Напомню.

Первым был распилен Melvin Capital, пошедший на эвакуацию из позиций и докапитализацию. Потом отвалился Citron Capital. Далее был натянут фонд MapleLane — влетели на треть капитала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал